Miese Bilanz: StarCapital AG

Nun, eine Aussage, die man nach Einsicht in diese Bilanz sicherlich so machen darf und kann, denn ein siebenstelliger Jahresfehlbetrag lässt diese Aussage sicherlich zu. Auffällig auch die wohl erforderliche Wertberichtigung im siebenstelligen Bereich.

StarCapital AG

Oberursel (Taunus)

Jahresabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020

LAGEBERICHT FÜR DAS GESCHÄFTSJAHR 2020

1. GRUNDLAGEN DER GESELLSCHAFT

1.1 GESCHÄFTSMODELL UND PRODUKTE

Die Gesellschaft berät Publikums- und Spezialfonds, die sowohl über die IP Concept (Luxemburg) S.A., als auch über andere Kapitalverwaltungsgesellschaften aufgelegt wurden. Die Gesellschaft wird im Einzelfall als Fondsmanager im Outsourcing oder als Fondsberater im Advisory beauftragt. Das Fondsmanagement und die Fondsberatung stützen sich bei der Umsetzung der Strategien auf die Erkenntnisse aus der eigenen Kapitalmarktforschung und setzen diese sowohl quantitativ als auch qualitativ um. Die Gesellschaft hat sich in 2020 dazu entschieden ihren Fokus auf das diskretionäre Management von Anlagen zu legen und hierfür den Bereich der regelbasierten Anlagestrategien auf zu geben. Daneben betreibt die Gesellschaft den Vertrieb von Publikumsfonds, für die die StarCapital AG als Initiator als auch für die Produkte der Schwestergesellschaft, Bellevue Asset Management AG, Küsnacht Schweiz auftritt, sowie die Akquisition von Mandaten für institutionelle und professionelle Investoren.

1.2 FORSCHUNG UND ENTWICKLUNG

Die Kapitalmarktforschung der StarCapital AG entwickelt und optimiert Anlagestrategien und unterstützt das Portfoliomanagement im Renten-, Aktien- und im Management der vermögensverwaltenden Strategien.

2. WIRTSCHAFTSBERICHT

2.1 GESAMTWIRTSCHAFTLICHE UND BRANCHENBEZOGENE RAHMENBEDINGUNGEN

2.1.1 GESAMTWIRTSCHAFTLICHE ENTWICKLUNG

Die nachfolgenden (unter Punkt 2.1.1) Angaben und Einschätzungen beruhen auf Annahmen und Recherchen von StarCapital, welche auch in der monatlich erscheinenden Publikation StarInvest veröffentlicht wurden.

Das Jahr 2020 war ein volatiles Jahr geprägt von Themen wie der COVID19 Pandemie, der Suche nach einem Deal für einen geordneten Brexit sowie den US Wahlen im Herbst.

Die Lockdown-Maßnahmen im Frühjahr 2020, wegen COVID19, ließen die private Nachfrage massiv einbrechen und die Ersparnisse nach oben schnellen. Die Konsumenten sitzen auf riesigen Barreserven, die darauf warten, ausgegeben zu werden. Allein in den USA verdoppelten sich die privaten Ersparnisse. Dieses Geld fließt dann zurück in die Realwirtschaft, wenn die Pandemie beherrschbar erscheint.

Zusätzlich hat die EU ein gewaltiges Fiskalprogramm vor allem für Infrastrukturinvestitionen auf den Weg gebracht. Die Auszahlungsblockade Polens und Ungarns wegen der EU-Forderung nach Einhaltung demokratischer Grundregeln wurde durch einen Kompromiss beendet, wobei eine entsprechende Klage Ungarns und Polens hierzu anhängig ist. Dazu ist die Gier nach dem Geld und das Entgegenkommen von Frau Merkel viel zu groß. In den USA zeichnete sich noch vor Weihnachten ein Kompromiss im Kongress über ein Milliarden-Dollar Fiskalprogramm ab, welches letztlich sowohl im Kongress als auch im Senat durchgewunken werden konnte. Die Bereitschaft, die Staatsverschuldung immer stärker über die Zentralbanken zu finanzieren, erscheint grenzenlos.

KONJUNKTURELLES UMFELD

Die „Lockdown“-Maßnahmen zur Eindämmung der COVID19-Pandemie lösten weltweit die tiefste Rezession der Nachkriegszeit aus. Noch immer liegt die Auslastung der europäischen Wirtschaft bei 10 bis 15% unter Normalniveau. In den USA ist die Unterauslastung vermutlich 8 bis 10% und in China immer noch bei 3 bis 5%.

GELDPOLITIK

Die Inflation in der Eurozone lagen im Gesamtjahr 2020 unter dem Zielwert der EZB. Die Europäische Zentralbank versuchte mit einem Bündel an Maßnahmen gegen das allzu träge Preiswachstum vorzugehen. Ein neues Kaufprogramm, zum Erwerb von weiteren Anleihen wurde aufgelegt. Die Käufe sollen bis kurz vor einer potenziellen Zinswende anhalten, zunächst also ohne festen Endzeitpunkt.

Aufgrund der in Q.1 eingetretenen COVID-19 Pandemie, die sich in einer zweiten Welle im zweiten Halbjahr nochmals verschärfte, steht die Weltwirtschaft vor neuen Herausforderungen. So hält die EZB angesichts der COVID19 Krise den Einlagenzins bei minus 0,5 Prozent – und hat ein neues Kreditprogramm begonnen.

Außerdem stockt die EZB wie erwartet ihr Programm längerfristiger Kredite an Geschäftsbanken auf und verbessert zum Teil auch deren Konditionen. Ein neues Programm, unter dem Kürzel TLTRO III, das besonders kleinen und mittleren Unternehmen helfen soll, wurde ins Leben gerufen.

Es müsste von finanzpolitischer Seite eine Antwort auf die Coronakrise geben, denn die Pandemie ist ein großer Schock für die Wirtschaft und hat entsprechend einen starken Einfluss auf die Konjunktur.

Angesichts der weltweiten wirtschaftlichen Bedrohung durch das neuartige COVID19 Virus greift die US-Notenbank zum Äußersten. In einer Notsitzung senkte die Federal Reserve (Fed) Ende Q.1 2020 die Leitzinsen um einen vollen Prozentpunkt. Damit lagen die Sätze wieder auf dem Tief der Finanzkrise 2008/09, nämlich zwischen 0,00 und 0,25 Prozent Es war der größte Emergency Cut seit dem Jahr 1984.

Aktien und Devisen

Während Aktien aus konjunktursensitiven Branchen massiv einbrachen und sich seitdem nur partiell erholt haben, erwiesen sich der Technologie- und Gesundheitssektor als Krisengewinner. Die führenden Technologiewerte („FAANGM“) profitierten stark vom beschleunigten Digitalisierungstrend und ihre Aktienwerte erklommen extrem hohe Bewertungen. Doch seit dem Novembertag, an dem das Mainzer Unternehmen BioNTech seine erfolgreiche Impfstudie präsentierte, marschiert die Markt-Karawane in die zyklische Value-Richtung’

Dass der Dax Anfang des Jahres – belastet von der Corona-Krise – innerhalb weniger Wochen vom bislang letzten Höchststand um mehr als 40 Prozent im März stürzte, scheint vergessen. Inzwischen setzen die Anleger auf einen kräftigen Konjunkturaufschwung. Zudem fließen rund um den Globus die Notenbank-Milliarden weiter – Geld, das irgendwo angelegt werden muss.

Zu den Überraschungen des Jahres 2020 gehörte, dass die Aktienmärkte der Konjunkturschwäche gut getrotzt haben. Angesichts niedriger und vielfach sogar negativer Renditen für Anleihen blieben Aktien somit attraktiv. Bleibt abzuwarten, wie umfassend und zeitnah wegen COVID 19 Pandemie die Bevölkerung durchgeimpft, wie zeitnah der Lockdown beendet werden kann und wie schnell sich die Konjunktur nach dem zweiten Lockdown dann erholt.

2.1.2 BRANCHENENTWICKLUNG

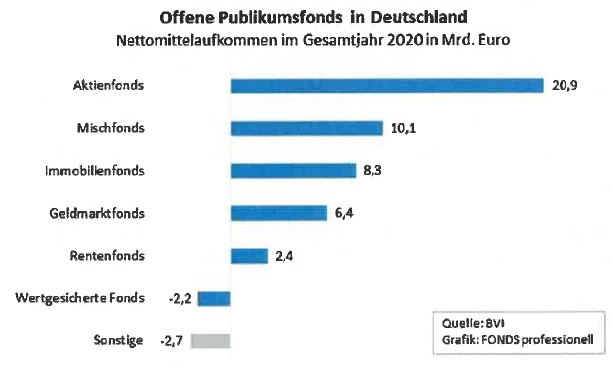

In 2020 flossen offenen Publikumsfonds laut BVI-Pressemitteilung vom 19.02.2021 netto ca. 66 Mrd. Euro zu (Vorjahr ca. 142 Mrd.).

In Bezug auf die Segmente der Aktien- Renten- und Mischfonds entspricht dies einem Zufluss von ca. 60 Mrd. Euro (Vorjahr 135 Mrd.).

Aktienfonds flossen ca. 38 Mrd. Euro zu (Vorjahr ca. 86 Mrd.), Rentenfonds 6 Mrd. Euro (Vorjahr ca. 7 Mrd.) und Mischfonds ca. 16 Mrd. Euro (Vorjahr ca. 43 Mrd.).

Den passiven Fonds-Produkten ETFs flossen in 2020 ca. 17 Mrd. Euro zu (Vorjahr ca. 27 Mrd.) und Immobilienfonds ca. 8 Mrd. Euro (Vorjahr ca. 11 Mrd.).

2.2 GESCHÄFTSVERLAUF

Die weltweite Ausbreitung von COVID-19 wurde am 11.03.2020 von der WHO zu einer Pandemie erklärt. Um einen reibungslosen Geschäftsbetrieb innerhalb der StarCapital AG zu gewährleisten und in Anlehnung an diverse Beschlüsse der Ministerpräsidentenkonferenzen hat die Geschäftsleitung mehrere Vorsorgemaßnahmen im Rahmen Ihrer Fürsorgepflicht für alle Mitarbeiter getroffen und neben einem internen Verhaltenskodex auch eine entsprechende Kundenkommunikation herausgegeben. Auch bei den Dienstleistern wurde geprüft, wie diese sich schützen und einen reibungslosen weiteren Geschäftsbetrieb sicherstellen. Im Zuge der weiteren Entwicklung wurden die Mitarbeiter in 3 Teams aufgeteilt wovon ein Kernteam im Büro arbeitete während die beiden anderen Teams von zuhause und mobil arbeiteten. Somit war zu jeder Zeit ein backup bei den Mitarbeitern und ein ordentlicher Geschäftsbetrieb gewährleistet.

2.2.1 ENTWICKLUNG DES GESCHÄFTSVOLUMENS

In diesem Umfeld entwickelte sich das Geschäft in der StarCapital AG wie folgt.

Das durch die StarCapital AG betreute Fondsvolumen (Publikums- und Spezialfonds) belief sich zum Geschäftsjahresende auf ca. 1.141,7 Mio. € (VJ 1.669,3 Mio. €). Im Geschäftsjahr standen den Zuflüssen in Höhe von ca. 45,4 Mio. EUR Abflüsse von 468,7 Mio. EUR gegenüber. Dies entspricht einem Nettorückgang um ca. 423,3 Mio. EUR.

AUM der Anlagekategorien per 31.12.2020

| Kategorie | AUM |

| Mio € | |

| Publikumsfonds | 720,5 |

| Spezialfonds- Mandate | 421,2 |

| Gesamt verwaltetes Vermögen | 1.141,7 |

Ursächlich für den Rückgang des gemanagten Volumens waren die Nachwirkungen aus den Entwicklungen in 2018, die auch nach 2019 und 2020 ausstrahlten, die teilwiese negative Wertentwicklung unserer Produkte sowie auch industrielle Gründe. Die COVID 19 Pandemie, die geopolitischen Spannungen (Handelskrieg USA / China und Zollstreit mit Europa, Brexit u.dgl.) und die allgemeine Weltwirtschaftslage sowie die damit verbundene Zinspolitik der Zentralbanken sind Hauptursachen für die anhaltende Verunsicherung der Anleger.

Bedingt durch die anhaltende COVID19 Pandemie sind persönliche Termine im Vertrieb immer noch kaum möglich und Veranstaltungen nahezu unmöglich zu planen, weshalb vermehrt auf Videokommunikation und virtuelles Veranstaltungsmanagement zurück gegriffen wird. Im Ergebnis können im ein oder anderen Fall zwar mehr Teilnehmer erreicht werden, das Ganze zeigt sich jedoch sehr unverbindlich.

Ferner war auch die in 2019 neu geforderte Kostentransparenz, bedingt durch MiFIDII, in 2020 ursächlich für Rückgaben.

2.3 ERTRAGS-, VERMÖGENS- UND FINANZLAGE

2.3.1 ERTRAGSLAGE

Die Provisionserträge sind im Geschäftsjahr von 8.866 TEUR auf 6.750 TEUR gesunken. Die Minderung ist zum einen auf den Rückgang des betreuten Fondsvolumens zurückzuführen, zum anderen wurden aufgrund der Wertentwicklung der Fonds im Jahr 2020 keine Performance Fees vereinnahmt im Vorjahr betrugen diese 535 TEUR. Durch die in 06.2020 geschlossene Vertriebsvereinbarung, über Produkte der Bellevue Asset Management AG, konnte der Rückgang der Provisionserträge gemildert werden. Die bestandsabhängigen Kosten sanken im Geschäftsjahr 2020 um 81 TEUR auf 218 TEUR, dies entspricht einem Anteil von 3 % der Provisionserträge (wie auch im Vorjahr).

Löhne und Gehälter sanken im Jahr 2020 von 3.712 TEUR auf 3.551 TEUR. Der Rückgang der Personalkosten war insbesondere durch die Verkleinerung des Personalbestands sowie durch mutterschutzbedingte Kosteneinsparungen bedingt. Die direkten Personalkosten lagen im Rahmen unserer Erwartungen.

Die anderen Verwaltungskosten betrugen im Geschäftsjahr 1.808 TEUR und sind damit im Vergleich zum Vorjahr um 23% gesunken (2.356 TEUR im Jahr 2019). Ursächlich für den Rückgang der Kosten sind insbesondere Anpassungen des Mietvertrags infolge der Verkleinerung der Bürofläche, geringere Kosten im Bereich Daten-/Informationsdienste und Research sowie geringere Werbe- und Veranstaltungskosten. Entgegen unserer Erwartung gingen die Verwaltungskosten, insbesondere durch den Rückgang der Veranstaltungskosten und den damit verbundenen geringeren Reisekosten, die auf pandemiebedingte Einsparungsmaßnahmen zurückzuführen sind, zurück.

Als wesentliches Instrument zur Steuerung und Kontrolle der Wirtschaftlichkeit unseres Unternehmens erachten wir die Cost Income Ratio (CIR). Hierbei stellen wir auf das operative Geschäft und somit auf die Provisionserträge, bereinigt um Provisionsaufwendungen ab. Diese werden ins Verhältnis zu den Personal-, Sach- und anderen Verwaltungsaufwendungen gesetzt. Sonstige betriebliche Erträge bleiben ebenso wie Abschreibungen, Steuern und sonstige/außerordentliche Aufwendungen hierbei unberücksichtigt. Für das Jahr 2020 errechneten wir einen CIR-Wert von 87,28%, der somit im Vergleich zum Vorjahr (75,17%) unserer Erwartung eines stärkeren Anstiegs entsprach.

Das Jahresergebnis 2020 wurde in hohem Maße durch die außerplanmäßige Abschreibung auf den Geschäftswert in Höhe von 1.378 TEUR beeinflusst und hat somit zu dem im letzten Jahr prognostizierten stark schwächeren operativen Gesamtergebnis beigetragen.. Lässt man diese Position im Jahr 2020 unberücksichtigt, so ergibt sich ein Ergebnis der normalen Geschäftstätigkeit von 789 TEUR (im Vorjahr 2.257 TEUR).

Wie oben dargestellt, steht der Einnahmenminderung im Jahr 2020 eine im Verhältnis geringere Kostenreduktion gegenüber, da sich die im Laufe des Geschäftsjahres eingeleiteten Kostensparmaßnahmen noch nicht in vollem Umfang auswirken konnten. Aufgrund dieses Tatbestands und aufgrund der außerplanmäßigen Abschreibung auf den Geschäftswert schließt das Jahr 2020 mit einem Jahresfehlbetrag von 1.213 TEUR ab (im Vorjahr Jahresüberschuss 1.466 TEUR).

2.3.2 VERMÖGENSLAGE

Die Bilanzsumme ist im Geschäftsjahr von 10.881 TEUR auf 8.991 TEUR gesunken. Die liquiden Mittel stellen mit 5.304 TEUR (im Vorjahr 5.870 TEUR) auf der Aktivseite weiterhin die betragsmäßig höchste Bilanzposition dar. Im Geschäftsjahr wurde ein Betrag von 2.021 TEUR in eigene Produkte investiert. Weitere wesentliche Bilanzpositionen auf der Aktivseite sind die Forderungen an Kunden (1.019 TEUR) und ein in den sonstigen Vermögensgegenständen bilanzierter Steuerrückforderungsanspruch (457 TEUR).

Auf der Passivseite ist das Eigenkapital infolge der Thesaurierung des Bilanzgewinns 2019 um den Jahresfehlbetrags 2020 gesunken. Das Eigenkapital beträgt zum 31.12.2020 8.058 TEUR (im Vorjahr 9.271 TEUR). Infolge der niedrigeren Bilanzsumme als im Vorjahr ist die Eigenkapitalquote dennoch von 85,2% auf 89,6% im Jahr 2020 gestiegen. Die Summe der Rückstellungen hat sich von 833 TEUR auf 449 TEUR reduziert. Grund hierfür war unter anderem die im Vergleich zum Vorjahr geringere Bonusrückstellung.

2.3.3 FINANZLAGE

2.3.3.1 LIQUIDITÄT

Die Liquidität ist mit rund EUR 5,3 Mio. Euro kurzfristig liquiden Mitteln sehr hoch.

2.3.3.2 KAPITALSTRUKTUR

Die Bilanz weist ein Eigenkapital von 8,1 Mio. Euro (Vj. 9,3 Mio. Euro) aus.

Der Jahresüberschuss 2019 wurde in voller Höhe den Gewinnrücklagen zugeführt. Der Eigenkapitalanteil an der Bilanzsumme beträgt damit 89,6% (im Vorjahr 85,2 %).

Die Aktien der StarCapital AG werden unverändert zu 100% von der Bellevue Group AG, Küsnacht, Schweiz gehalten.

2.3.3.3 INVESTITIONEN

Der Anteil des Sachanlagevermögens am Gesamtvermögen beträgt weniger als 1%. Es ergaben sich in diesem Bereich im Geschäftsjahr keine nennenswerten Zu- oder Abgänge

2.4 NICHT FINANZIELLE LEISTUNGSFAKTOREN

PERSONALENTWICKLUNG

Der Vorstand bestand zum 31.12.2020 aus Herrn Holger H. Gachot, Herrn Markus Kaiser und Herrn Dr. Manfred Schlumberger.

Zum Jahresende 2020 waren in der StarCapital AG 25 Mitarbeiter (VJ 25 + 1 Praktikant) beschäftigt, darunter 3 Vorstandsmitglieder, 22 Mitarbeiter sowie zusätzlich ein Praktikant.

Die rückläufige Geschäftsentwicklung und die strategische Ausrichtung auf das diskretionäre Management und somit die Trennung vom regelbasierten Bereich bedingten die Aufhebung mit 3 Mitarbeitern und dem verantwortlichen Vorstandsmitglied im regelbasierten Bereich zum 31.12.2020 und 31.03.2021.

Die Intensivierung in der Zusammenarbeit bei Marketing und PR bedingte den Wegfall der Stelle Marketing zum 31.12.2020

Ein Mitarbeiter im Rentenmanagement hat uns verlassen und wurde durch die Übernahme eines Praktikanten ersetzt.

3. CHANCEN- UND RISIKOBERICHT

Die anhaltende Pandemie Lage zeigt einmal mehr die Empfindlichkeit des Finanzsektors in Krisen. Firmen mit aggressivem und einseitigem Geschäftsmodell können in einem solchen Umfeld Verlierer oder Gewinner sein. Die Lockdown Maßnahmen könnten zu einer Insolvenzwelle bei kleinen und mittelständischen Unternehmen, bspw. im Hotel- und Gaststättengewerbe, der Tourismusbranche u.dgl. führen. Dies kann sich auch als Belastungstest der Banken erweisen.

3.1 Chancen und Risiken aus dem Geschäftsbetrieb

Die Gesellschaft erzielt ihre Erträge durch Fondsmanagement und Fondsberatung sowie Vertrieb von Investmentfonds. Die Höhe der Erträge richtet sich immer nach der Höhe des betreuten Fondsvolumens, dem investierten Kundenvermögen und somit den Mittel-Zu- und Abflüssen. Neben der allgemeinen Entwicklung der Kapitalmärkte und der Zinsen sind unsere Anlageerfolge und die allgemeine Kundenzufriedenheit von wesentlicher Bedeutung zum Erhalt und zur Steigerung des verwalteten Volumens und somit der Einnahmen.

Einen negativen Einfluss auf die Entwicklung unserer geschäftlichen Aktivitäten erwarten wir insbesondere durch die anhaltenden Unsicherheiten an den Kapitalmärkten aufgrund der COVID-19 Pandemie sowie den geopolitischen Risiken. Die starke Verunsicherung, die „Angst“ der Anleger und der Vertrauensverlust können selbst in sich erholenden Märkten weiter zu Abflüssen führen.

3.2. Management der ökonomischen und operationellen Risiken

Die Geschäftsleitung steuert und verantwortet die Risiken des Instituts. Dazu gehören folgende Aufgaben:

| • |

Definition der Risikostrategie und Entwurf von Geschäftsanweisungen zur |

| • |

Steuerung des Instituts, soweit erforderlich, |

| • |

Festlegung der geschäftlichen Strategie des Instituts, |

| • |

Überwachung der Risikosituation des Instituts, |

| • |

Überwachung und Kontrolle der finanziellen Situation des Instituts, |

| • |

Jährliche Überprüfung der Geschäftsstrategie und der daraus entstehenden Risiken, |

| • |

Jährliche Risikoberichterstattung in Form eines Lageberichts. |

| • |

Entwicklung geeigneter Maßnahmen zur Identifikation, Messung und Steuerung der Risiken durch ein geeignetes Risikomanagementsystem, |

Als Mittel der innerbetrieblichen Steuerung dient die monatliche betriebswirtschaftliche Auswertung, die vom Rechnungswesen erstellt wird sowie die Aufstellung der Assets under Management. Diese ermöglicht eine Indikation über die aktuelle finanzielle Lage und die Geschäftsentwicklung im Zeitverlauf und dient der Geschäftsleitung als Grundlage insbesondere zur Einschätzung der aktuellen Liquiditäts- und Ertragslage. Bei negativen geschäftlichen Entwicklungen entscheidet die Geschäftsleitung unverzüglich über entsprechende Gegenmaßnahmen. Die Debitoren- und Kreditorenlisten werden vom Rechnungswesen laufend erstellt und sind im Hinblick auf die Fälligkeitsstruktur regelmäßig zu überwachen.

In Szenariorechnungen werden die Gesamtrisiken der Schadenspotentiale aus den Bereichen Mitarbeiter, IT, Gesellschaft, Prozesse, externe Serviceanbieter und das Aufsichtsrecht berücksichtigt. Ein weiteres Mittel zur Risikobetrachtung ist die Berechnung der Risikotragfähigkeit mit Durchführung von Stresstests Hierbei werden die AuM sowie auf dieser Basis die eingehenden Erträge in Form der Verwaltungsgebühr ermittelt, die auf den Fondsvolumina beruhen. Die StarCapital führt dabei mehrere Stresstests bzw. Szenarioberechnungen durch.

Die StarCapital AG ermittelt anhand dieser Szenariorechnungen, bei welchem Rückgang der Assets-under-Management die Provisionserträge nicht mehr für eine Kostendeckung ausreichen. (Inverser Stresstest)

3.3 Ertragsrisiko

Das Hauptrisiko unserer Gesellschaft sehen wir im Ertragsrisiko. Dieses sehen wir als das Risiko, dass unsere Erträge die laufenden Kosten nicht decken. Dieses Risiko hat für uns insofern eine besondere Bedeutung, als unsere Kostenblöcke i.d.R. fix oder zumindest sprung-fix sind, während die Erträge in hohem Maße variabel sind.

Zur Beurteilung des Ertragsrisikos dient zum einen die Beobachtung der Kapitalmärkte. Ein Einbrechen der Kapitalmärkte wirkt sich über die Gebühreneinnahmen unmittelbar auf die Ertragssituation aus. Darüber hinaus wirken sich auch der Mittelzu- und Abflüsse auf das Ertragsrisiko aus. Es besteht ein mittelfristiger Zusammenhang zwischen der Attraktivität der angebotenen Produktpalette und der Ertragssituation. Die Beurteilung des Ertragsrisikos erfolgt entsprechend durch eine Prognose der Assets under Management und der daraus zu erzielenden Erträge sowie einer Ausgabenprognose.

3.3.1 Adressausfall- und Liquiditätsrisiko

Wir sehen das unmittelbare Adressenausfallrisiko insbesondere durch die Anlage eigener Gelder gegeben. Das Liquiditätsrisiko besteht insbesondere darin, dass wir unseren Verpflichtungen weder aus dem Liquiditätsbestand noch aus Geldeingängen nachkommen können.

Diese Risiken werden als gering eingestuft, da alle wesentlichen Bankverbindungen einer staatlichen Aufsicht unterliegen, die Forderungen alle kurzfristig fällig sind und die wesentlichen Vermögensteile bei der Depotbank DZ Privatbank Luxemburg hinterlegt sind. Dieses Institut wird u.a. durch den Einlagensicherungsfonds des deutschen Genossenschaftsbundes gedeckt.

Die laufende Liquiditätslage wird von der Geschäftsleitung regelmäßig überprüft. Die Steuerung erfolgt jährlich auf Basis der Überprüfung der vorstehend beschriebenen Beurteilung der Banken.

Derzeit bestehen Geschäftsbeziehungen mit nachstehenden Häusern:; DZ Privatbank S.A., Luxemburg; Unicredit HypoVereinsbank AG, Frankfurt; DZ Bank AG, Frankfurt, V-Bank AG München und der Commerzbank AG, Frankfurt.

3.4 Marktpreisrisiko/Performancerisiko

Wir sehen ein Preisrisiko insbesondere durch die Anlage eigener Gelder z.B. in den von uns verwalteten Investmentfonds gegeben.

Da die Umschichtung von Geldern aus Investmentfonds in z.B. Tagesgelder zeitlich und logistisch unproblematisch ist, sehen wir das Preisrisiko insbesondere bei Extrem-Szenarien (z.B. Börsen-Crash) derzeit als gering.

Die Steuerung erfolgt durch die tägliche Überwachung der Sondervermögen im Portfoliomanagement.

3.5 Operative Steuerung der operationellen Risiken

3.5.1 Reputationsrisiko

Unter dem Reputationsrisiko versteht die StarCapital AG die Gefahr, dass in der öffentlichen Wahrnehmung oder der Kundenwahrnehmung die Kompetenz oder Integrität der StarCapital AG durch Fehlverhalten maßgeblich gestört wird.

Der Bereich der Finanzdienstleistungen hat Vertrauen der Kunden zur Voraussetzung. Zweifelhaftes Geschäftsgebaren kann zu einer nachhaltigen Beeinträchtigung der Geschäftstätigkeit des Instituts führen. Reputationsrisiken sind nicht messbar und schwer bewertbar.

Die StarCapital AG steuert das Reputationsrisiko durch eine innere Verpflichtung zur korrekten Einhaltung der Compliance-Vorgaben. Die Einhaltung von aufsichtsrechtlichen Anforderungen und sonstigen rechtlichen Vorschriften (Compliance) ist notwendige Voraussetzung, um Reputationsrisiken zu begegnen. Auch eine strikte Verpflichtung der Mitarbeiter auf Compliance- Vorgaben soll Reputationsrisiken vorbeugen (siehe dazu nachfolgend Personalrisiko). Daneben besteht das Risiko, dass auch Reputationsschäden in der Muttergesellschaft oder bei Schwestergesellschaften auf die StarCapital AG ausstrahlen und das Risiko deutliche erhöhen. Dieses Risiko wird durch eine aktive Kommunikation auf Gruppenebene gesteuert.

3.5.2 Personalrisiko

Unter dem Personalrisiko versteht die StarCapital AG den Ausfall von Mitarbeitern durch Austritt oder Krankheit, sowie fehlende Leistungsbereitschaft von Mitarbeitern, ebenso wie der falsche Einsatz von Mitarbeitern.

Die Dienstleistungen des Instituts gegenüber Kunden sind höchstsensibel. An Motivation, Qualifikation und Leistungsfähigkeit der Mitarbeiter sind hohe Anforderungen zu stellen. Der Ausfall von Mitarbeitern der StarCapital AG kann durch Mitarbeiter der Mutter- sowie der Schwestergesellschaften zum Teil kompensiert werden, da diese zeitnah in den Stand der Geschäftstätigkeit des Instituts eingebunden werden können.

Die StarCapital AG steuert das Personalrisiko durch einen qualifizierten Personalauswahlprozess. In diesen Prozess können externe Dienstleister einbezogen werden. Mitarbeiter sollen durch regelmäßige Schulungen intern und extern stets die notwendige Qualifikation erhalten. Zur Steuerung und vor allem der Motivation der Mitarbeiter soll die Möglichkeit einer variablen Vergütung bestehen (Bonus). Dabei sind die Anforderungen der InstitutsVergV zu berücksichtigen, insbesondere sind Anreize zur Eingehung unverhältnismäßig hoher Risiken zu vermeiden und fixe und variable Vergütungen müssen in einem angemessenen Verhältnis zu einander stehen. Durch die variable Vergütung soll den Mitarbeitern ein nachhaltiges Anreizsystem zur Verfügung gestellt werden.

3.5.3 Rechtsrisiko

Unter Rechtsrisiken versteht die StarCapital AG das Risiko nachteiliger Wirkungen durch neue gesetzliche Regelungen, Unwirksamkeit oder Mangelhaftigkeit vertraglich vereinbarter Bestimmungen, sowie deren mangelnde Durchsetzbarkeit vor Gericht.

Die Rechtsrisiken sind im Rahmen der Dienstleistungen des Instituts gering einzustufen. Aus der rechtlichen Dokumentation müssen sich das genaue Leistungsspektrum und der Erwartungshorizont des Kunden gegenüber der StarCapital AG ergeben. Haftungsrisiken sollen durch geeignete Dokumentation soweit wie möglich ausgeschlossen werden.

Die Geschäftsleitung wird die eingehenden Mitteilungen externer Rechtsanwälte, der BaFin, Verband des VuV und Berater regelmäßig beachten. Auch durch das Beschwerdemanagement kann das Institut Rechtsrisiken aus Vertragsurkunden-Dokumentationen frühzeitig erkennen. Sobald Kundenklagen eingehen, wird das entsprechende Risiko aus Rechtsstreitigkeiten innerhalb der Geschäftsleitung evaluiert und entsprechende Maßnahmen beschlossen.

3.4 Sonstige Risiken

Schwächen im Geschäftsbetrieb: Alle Funktionen sind doppelt ausgelegt, so dass ein Aufrechterhalten des Geschäftsbetriebs stets gewährleistet ist.

Die eingeführten EDV-Systeme und hinterlegten Backup Lösungen eröffnen die Möglichkeit auch standortunabhängig den Geschäftsbetrieb aufrecht zu erhalten.

Marktpreisrisiken – Da die Ertragslage von StarCapital wesentlich von der Entwicklung an den Kapitalmärkten abhängig ist, werden diese ständig überwacht. Dies ergibt sich schon aus dem Fondsmanagement.

Kundenzufriedenheit – Die Zufriedenheit der Investoren hängt von der Qualität, der Wertentwicklung unserer Fonds (absolut und relativ zur Kapitalmarktentwicklung und den Mitwettbewerbern) und dem Service unseres Hauses ab. Im abgelaufenen Geschäftsjahr gab es keine Rechtsstreitigkeiten. Bis zum Zeitpunkt der Erstellung dieses Lageberichts waren keine Anlegerbeschwerden bekannt, die eine eventuelle juristische Relevanz haben könnten.

4. PROGNOSEBERICHT

Die nachfolgenden Prognosen beruhen auf unseren Erwartungen und Planungen. Risiken, die sich aus unserem Geschäft ergeben, sind im Risikobericht dieses Lageberichts dargestellt.

Nicht zuletzt auch auf Grund der Entwicklung der letzten Jahre und der immer noch herrschenden Corona Krise sehen wir die größte Herausforderung darin, die Assets under Management zu halten und auszubauen.

Durch die folgenden, in 2020 beschlossenen und zum 01.01.2021 teilweise umgesetzten Maßnahmen erwarten wir vermehrtes Kundeninteresse an unseren Produkten und können unsere Ressourcen gezielter einsetzen:

| • |

Trennung vom regelbasierten Bereich und Fokussierung auf diskretionäre, traditionelle Anlagestrategien unter Integration der Kapitalmarktforschung in das Portfoliomanagement um diese effizienter für unsere Strategien nutzbar und visibel zu machen. |

| • |

Abschluss eines Distribution Agreement mit der Bellevue SICAV zum Vertrieb der Bellevue Fonds, als zweite Säule um weitere Einnahmen generieren zu können und als ,Türöffner‘ bei potentiellen Interessenten und Investoren. |

| • |

Geplant ist in Q2 2021 die Auflage eines Optionsfonds (Bull Put Strategie). |

| • |

Fusion des StarCapital Priamos auf den StarCapital Starpoint Fonds und dessen Umbenennung in StarCapital Equity Value plus sowie die Umbenennung des StarCapital Argos in StarCapital Dynamic Bonds Fonds sollten zur Produktwahrheit und -klarheit beitragen und Vorteile in der Vermarkung der Strategien bringen. |

| • |

Nachhaltigkeit bzw. ESG-Konformität gewinnen im Vermögensmanagement immer mehr an Bedeutung, sowohl aus Sicht der Investoren als auch bedingt durch den Gesetzgeber und die Regulatorik. ESG steht dabei für „Environmental, Social and Governance“ – also Umwelt, Soziales und Unternehmensführung: Themen, die mit Recht immer wichtiger werden und deshalb auch bei Anlageentscheidungen eine immer höhere Relevanz haben. |

|

Environmental: Unternehmen haben in Bezug auf die Umwelt eine große Verantwortung. Hierzu zählt nicht nur die Vermeidung von Umweltverschmutzung, sondern auch die Senkung des Energieverbrauchs, der Abfallmengen und der Tierversuche – eben ein ressourcenschonender Umgang mit der Natur. |

|

|

Social: Hierbei geht es um eine faire, sozialverträgliche Mitarbeiterpolitik, aber auch Themen wie Gesundheit, Sicherheit am Arbeitsplatz und gesellschaftliches Engagement. |

|

|

Governance: Auch die Frage der nachhaltigen Unternehmensführung wird immer wichtiger. Sie umfasst beispielsweise transparente und solide Methoden der Rechnungslegung und Berichterstattung, die Struktur der Vergütung insbesondere von Führungskräften sowie die Vermeidung von Korruption und Bestechung. |

| • |

StarCapital stellt sich dieser Herausforderung, da auch wir erwarten, dass die Nachfrage nach Produkten und Leistungen, die unter Beachtung und Berücksichtigung von ESG Kriterien erfolgen, für Investoren wichtiger werden wird. Daher plant Star Capital die Unterzeichnung der UN PRI (UN Principles for Responsible Investments) noch im Jahr 2021. Damit verpflichten wir uns, ESG-Themen im Anlageprozess aktiv einzubeziehen und erarbeiten einen ESG-Integrationsprozess für die einzelnen Fondskonzepte, gestützt auf der Methodologie und Datenbasis von MSCI ESG. |

4.1. Konjunktur und Finanzmärkte

Einige Faktoren die 2020 die Kapitalmärkte belastet haben, wirken auch noch in das Jahr 2021.

Die Corona-Pandemie COVID-19 hat in 2020 die Märkte stark schwanken lassen und wird die Konjunkturlage weltweit auch in 2021 stark beeinflussen. Für eine konjunkturelle Erholung wird entscheidend sein, wie schnell die sogenannte Herdenimmunität hergestellt und die Wirtschaft wieder zur Normalität zurückkehren kann. Hier stehen wir vor der größten Herausforderung.

Auch wenn es immer noch Sinn macht, zyklische Aktienwerte überzugewichten, achten wir stets auf eine vernünftige Diversifikation mit defensiven Titeln ebenso wie mit wachstumsstarken Unternehmen- sofern man diese zu „vernünftigen“ Preisen erwerben kann. Generell berücksichtigen wir bei der Aktienselektion auch stets die Bilanzqualität, die Profitabilität, das Wachstumspotenzial, die Marktstellung und die Qualität des Managements. Auf Dauer können Substanzwertaktien nur überzeugen, wenn sie auch Qualitätskriterien erfüllen. Auf Sicht der nächsten 9 Monate können sich zyklische „Deep Value“-Aktien auch mit schlechten Bilanzen überproportional entwickeln. Die heute führenden Technologiefirmen weisen zwar extrem hohe Bewertungen wie Ende der 90er Jahre auf, aber im Gegensatz zur damaligen Zeit haben sie exorbitante Gewinnmargen, hohe Wachstumsraten und überragende Marktstellungen. Sobald aus ihren Bewertungen wieder etwas Luft entweicht, können sie wieder zu attraktiven Investments werden.

Angesichts der guten Stimmung an den Aktienmärkten und der offensiven Positionierung vieler Investoren sollten eine anhaltende Konsolidierung oder gar merkliche Kurskorrekturen im weiteren Jahresverlauf nicht verwundern.

4.2.Geschäftsprognose

In dem angespannten Kapitalmarktumfeld unterliegen die Provisionserträge der Gesellschaft noch größeren Schwankungen und sind damit schwer zu prognostizieren.

Bei den Personalaufwendungen und den anderen Verwaltungsaufwendungen planen wir für das Jahr 2021, mit Ausnahme der noch in 2020 eingeleiteten Maßnahmen, keinen weiteren Ausbau oder Abbau.

Im Zusammenhang mit den aufsichts- und prüfungsrechtlichen Anforderungen sowie der Umsetzungen von Verordnungen (ESG, DAC6, ARUG usw.) ist mit weiter leicht steigendem Aufwand in der Verwaltung zu rechnen.

Insgesamt erwarten wir auf Grund unserer strategischen Neu-Positionierung, nach der in 2020 eingeleiteten Reorganisation, dass die Cost Income Ratio leicht sinken wird.

Unverändert setzen wir auf intensiven Kontakt und eine klare Kommunikation zu unserer Kundenzielgruppe, den Intermediären. Durch die Sorgen um die die COVID 19Pandemie, der weiteren Entwicklung des Euro und die geopolitischen Spannungen sowie Krisenherde sind Anleger noch stark verunsichert und halten sich mit Neuengagements zurück. Die Hauptintention der Anleger ist die Sicherung des Vermögens. Alles in allem erwarten wir daher für das Geschäftsjahr 2021, dass das operative Gesamtergebnis sich gegenüber dem Vorjahreswert leicht besser zeigen wird. Wir werden auch weiterhin die Priorität auf hohe Produktqualität und besten Kundenservice legen.

6. ABHÄNGIGKEITSBERICHT

In seinem Bericht über die Beziehungen zu verbundenen Unternehmen (§ 312 AktG) hat der Vorstand folgende Schlusserklärung abgegeben;

„Die Gesellschaft hat für jedes Rechtsgeschäft eine angemessene Gegenleistung erhalten oder dadurch, dass die Maßnahme getroffen oder unterlassen wurde, wurde sie nicht benachteiligt.“

Oberursel, 31. März 2021

Holger Gachot

Dr. Manfred Schlumberger

JAHRESBILANZ zum 31. Dezember 2020

der StarCapital AG, Oberursel

AKTIVSEITE

| 31.12.2020 | 31.12.2019 | ||

| EUR | EUR | EUR | |

| 1. Barreserve | |||

| a) Kassenbestand | 1.218,08 | 1.165,53 | |

| 2. Forderungen an Kreditinstitute | |||

| a) täglich fällig | 5.303.660,95 | 5.869.063,00 | |

| 3. Forderungen an Kunden | 1.019.358,48 | 1.623.333,70 | |

| 4. Aktien und andere nicht festverzinsliche Wertpapiere | 2.020.821,60 | 50.050,00 | |

| 5. Immaterielle Anlagewerte | |||

| a) entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 1.894,00 | 8.128,00 | |

| b) Geschäfts- oder Firmenwert | 0,00 | 1.609.462,00 | |

| 1.894,00 | 1.617.590,00 | ||

| 6. Sachanlagen | 54.442,00 | 105.713,00 | |

| 7. Sonstige Vermögensgegenstände | 523.962,24 | 1.503.719,01 | |

| 8. Rechnungsabgrenzungsposten | 65.945,61 | 110.504,85 | |

| 8.991.302,96 | 10.881.139,09 | ||

PASSIVSEITE

| 31.12.2020 | 31.12.2019 | ||

| EUR | EUR | EUR | |

| 1. Sonstige Verbindlichkeiten | 484.276,52 | 777.311,87 | |

| 2. Rückstellungen | |||

| a) andere Rückstellungen | 448.938,00 | 833.100,00 | |

| 3. Eigenkapital | |||

| a) Gezeichnetes Kapital | 540.000,00 | 540.000,00 | |

| b) Kapitalrücklage | 573.334,00 | 573.334,00 | |

| c) Gewinnrücklagen | |||

| ca) gesetzliche Rücklagen | 20.666,00 | 20.666,00 | |

| cb) andere Gewinnrücklagen | 8.136.727,22 | 6.670.714,15 | |

| 8.157.393,22 | 6.691.380,15 | ||

| d) Jahresfehlbetrag | -1.212.638,78 | 1.466.013,07 | |

| 8.058.088,44 | 9.270.727,22 | ||

| 8.991.302,96 | 10.881.139,09 | ||

GEWINN- UND VERLUSTRECHNUNG vom 01.01.2020 bis 31.12.2020

StarCapital AG, Oberursel

| 01.01.-31.12.2020 | 01.01.-31.12.2019 | ||

| EUR | EUR | EUR | |

| 1. Zinserträge aus | |||

| a) Kredit – und Geldmarktgeschäften | 19.323,00 | 0,00 | |

| 2. Laufende Erträge aus | |||

| a) Aktien und anderen nichtfestverzinslichen Wertpapieren | 9.960,02 | 0,00 | |

| 3. Provisionserträge | 6.750.135,99 | 8.865.646,07 | |

| 4. Provisionsaufwendungen | 217.580,67 | 298.785,88 | |

| 6.532.555,32 | 8.566.860,19 | ||

| 5. Sonstige betriebliche Erträge | 198.371,34 | 427.473,47 | |

| 6. Allgemeine Verwaltungsaufwendungen | |||

| a) Personalaufwand | |||

| aa) Löhne und Gehälter | 3.551.115,10 | 3.711.659,60 | |

| ab) Soziale Abgaben und Aufwendungen für Altersversorgung und für Unterstützung | 343.001,65 | 372.101,05 | |

| 3.894.116,75 | 4.083.760,65 | ||

| b) andere Verwaltungsaufwendungen | 1.807.657,29 | 2.356.346,76 | |

| -5.701.774,04 | -6.440.107,41 | ||

| 7. Abschreibungen und Wertberichtigungen auf immaterielle Anlagenwerte und Sachanlagen | 1.633.194,94 | 282.630,54 | |

| 8. Sonstige betriebliche Aufwendungen | 15.000,00 | 15.000,00 | |

| 9. Ergebnis der normalen Geschäftstätigkeit | -589.759,30 | 2.256.595,71 | |

| 10. Außerordentliche Aufwendungen | 0,00 | 33.355,64 | |

| 11. Steuern vom Einkommen und vom Ertrag | 620.141,48 | 755.720,00 | |

| 12. Sonstige Steuern | 2.738,00 | 1.507,00 | |

| 622.879,48 | 757.227,00 | ||

| 13. Jahresfehlbetrag | -1.212.638,78 | 1.466.013,07 | |

Anhang für das Geschäftsjahr vom 01. Januar bis zum 31. Dezember 2020

der StarCapital AG, Oberursel

1. Allgemeines

Der StarCapital AG, Oberursel, wurde am 17. Januar 2013 die Erlaubnis der Bundesanstalt für Finanzdienstleistungen (BaFin) erteilt zur Erbringung folgender Finanzdienstleistungen: der Anlagevermittlung (§ 1 Abs. 1a Satz 2 Nr. 1 KWG), Abschlussvermittlung (§ 1 Abs. 1a Satz 2 Nr. 2 KWG), Anlageberatung (§ 1 Abs. 1a Satz 2 Nr. 1a KWG) sowie der Finanzportfolioverwaltung (§ 1 Abs. 1a Satz 2 Nr. 3 KWG). Dadurch ist die StarCapital AG verpflichtet, ihren Jahresabschluss unter Beachtung der gesonderten Bilanzierungs- und Bewertungsvorschriften für Kreditinstitute sowie der §§ 340 ff HGB und der RechKredV, zu erstellen sowie gemäß § 340a HGB die Vorschriften hinsichtlich des Jahresabschlusses und des Lageberichts für große Kapitalgesellschaften anzuwenden. Es gelten ferner die Vorschriften des AktG.

Die Jahresbilanz zum 31. Dezember 2020 sowie die Gewinn- und Verlustrechnung für das Geschäftsjahr 2020 entsprechen den vorgeschriebenen Formblättern der RechKredV, wobei die Gesellschaft für die Gewinn- und Verlustrechnung die Staffelform gewählt hat.

Die Bilanzierung erfolgt entsprechend den gesetzlichen Vorschriften und vermittelt ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft.

2. Bilanzierungs- und Bewertungsmethoden

Aktiva

Die Forderungen an Kreditinstitute sind sämtlich täglich fällig. Sie sind zum Nominalwert angesetzt. Fremdwährungsforderungen wurden mit dem Mittelkurs am Buchungstag umgerechnet.

Die Forderungen an Kunden wurden mit dem Nennwert angesetzt und haben eine Restlaufzeit von bis zu drei Monaten. Es ergaben sich keine erkennbaren Einzelrisiken. Wertberichtigungen waren nicht erforderlich.

Im Anlagevermögen wurden Anteile an nicht börsennotierten Aktien- und Mischfonds in Höhe von EUR 2.020.821,60 bilanziert. Der Kurswert zum Bilanzstichtag lag mit TEUR 120 unter den Anschaffungskosten. Da nicht von einer dauerhaften Wertminderung auszugehen ist, wurde keine Abschreibung auf den niedrigeren Wertvorgenommen.

Der im Jahr 2018, infolge der Verschmelzung mit der MARS Asset Management GmbH, bilanzierte Geschäftswert wurde im Jahr 2020 mit einer außerplanmäßigen Abschreibung auf Null Euro abgeschrieben. Die ehemaligen Mitarbeiter der MARS Asset Management GmbH, welche die betroffenen Assets under Management betreuten, verlassen zum 31.03.2021 das Haus, wodurch die Mandate nicht mehr weitergeführt werden können. Die entsprechenden Assets under Management befinden sich daher in Transition. Da dem Ertragsanteil im ersten Quartal 2021 gleichen Kosten gegenüberstehen, wurde die Wertminderung bereits im Jahr 2020 vollumfänglich verbucht.

Sachanlagen und die übrigen immateriellen Vermögensgegenstände wurden zu Anschaffungskosten abzüglich planmäßiger Abschreibungen linear über die betriebsgewöhnliche Nutzungsdauer bewertet. Außerplanmäßige Abschreibungen waren nicht erforderlich. Die Entwicklung des Anlagevermögens haben wir gesondert im Anlagespiegel erläutert.

Die sonstigen Vermögensgegenstände beinhalten Steuererstattungsansprüche in Höhe von TEUR 457 und Kautionen von TEUR 51. Sie wurden mit dem Nennwert angesetzt und haben eine Restlaufzeit von bis zu drei Monaten. Es ergaben sich keine erkennbaren Einzelrisiken. Wertberichtigungen waren nicht erforderlich.

Passiva

Die sonstigen Verbindlichkeiten wurden mit dem Erfüllungsbetrag angesetzt. Sie beinhalten insbesondere eine Lohnsteuerverbindlichkeit (TEUR 202), Verbindlichkeiten aufgrund von Bestandsprovisionen (TEUR 162) sowie eine Verbindlichkeit aus der Übernahme der Beteiligung an der Mars Asset Management GmbH (TEUR 100).

Von den Verbindlichkeiten wird ein Betrag von TEUR 50 in dem Zeitraum zwischen einem und fünf Jahren fällig. Die übrigen Verbindlichkeiten haben eine Restlaufzeit von bis zu einem Jahr.

Bei der Bemessung sonstigen Rückstellungen ist allen erkennbaren Risiken und ungewissen Verbindlichkeiten Rechnung getragen. Für Bonuszahlungen an Mitarbeiter und Vorstände wurde eine Rückstellung in Höhe von TEUR 260 gebildet. Die übrigen sonstigen Rückstellungen wurden insbesondere für Jahresabschluss- und Prüfungskosten (TEUR 93), für Urlaubsansprüche (TEUR 39), für eine Verpflichtung zur Spendenzahlung (TEUR 20) und für Researchkosten (TEUR 12) gebildet. Alle Rückstellungen haben eine Restlaufzeit von bis zu einem Jahr, der Wertansatz entspricht dem Erfüllungsbetrag gemäß § 253 Abs. 1 Satz 2 HGB.

Das Grundkapital in Höhe von nominal EUR 540.000 ist aufgeteilt in 540.000 Stück Aktien, die nicht auf einen Nennbetrag lauten.

Gewinn- und Verlustrechnung

Die Provisionserträge gliedern sich wie folgt nach geografischen Märkten:

| Inland: | 1.596 TEUR |

| Ausland: | 5.155 TEUR |

Die Position Sonstige betriebliche Erträge beinhaltet Erlöse aus Sales-Dienstleistungsvereinbarungen (TEUR 122), Erlöse aus Sachbezügen (TEUR 57), Erträge aus der Auflösung von Rückstellungen (TEUR 11) sowie Erlöse aus dem Verkauf von Sachanlagevermögen (TEUR 8).

Die Position Abschreibungen und Wertberichtigungen auf immaterielle Anlagewerte und Sachanlagen beinhaltet außerplanmäßige Abschreibungen auf den Geschäftswert in Höhe von TEUR 1.378. Zur Sachverhaltserläuterungen verweisen wir auf obige Ausführungen.

Die sonstigen betrieblichen Aufwendungen betreffen Aufsichtsratsvergütungen.

Die Steuern vom Einkommen und vom Ertrag belasten in voller Höhe das Ergebnis der gewöhnlichen Geschäftstätigkeit. Der Steueraufwand beinhaltet in Höhe von TEUR 323 Steuernachzahlungen für Vorjahre.

Wesentliche Posten der Gewinn- und Verlustrechnung stellen sich im Vorjahresvergleich wie folgt dar:

| 2020 | 2019 | |

| TEUR | TEUR | |

| Provisionserträge | 6.750 | 8.866 |

| Provisionsaufwendungen | 217 | 299 |

| Personalaufwand | 3.894 | 4.084 |

| andere Verwaltungsaufwendungen | 1.808 | 2.356 |

| Ergebnis der normalen Geschäftstätigkeit | -590 | 2.257 |

| Jahresüberschuß/-fehlbetrag | -1.213 | 1.466 |

3. Sonstige Angaben

Sonstige finanzielle Verpflichtungen in Form von Miet- und Leasingverpflichtungen bestanden in Höhe von TEUR 295.

Gemäß Beschluss der Hauptversammlung vom 23. April 2020 wurde der Bilanzgewinn zum 31.12.2019 in voller Höhe (EUR 1.466.013,07) in die Gewinnrücklagen eingestellt.

Der Bilanzfehlbetrag zum 31.12.2020 beträgt EUR 1.212.638,78. Die Hauptversammlung beabsichtigt, einen Betrag von EUR 3.212.638,78 aus der Gewinnrücklage zu entnehmen und den Bilanzgewinn von EUR 2.000.000,00 an die Anteilseigner auszuschütten.

Die Gesellschaft ist beim Registergericht Bad Homburg v.d.H. unter der Handelsregisternummer HRB 10542 eingetragen.

Durchschnittlich waren im Geschäftsjahr 22 Mitarbeiter beschäftigt (im Vorjahr 24), darunter sechs leitende Angestellte und zwei Teilzeitangestellte.

Die Gesellschaft gehört zum Konzern der Bellevue Group AG, Küsnacht, Schweiz, die einen Konzernabschluss aufstellt (kein Ort der Veröffentlichung).

Für das Geschäftsjahr 2020 wurden Aufwendungen für Honorare an den Abschlussprüfer für die Prüfung des Jahresabschlusses in Höhe von TEUR 44 und für andere Bestätigungsleistungen in Höhe von TEUR 27 zuzüglich gesetzlicher Umsatzsteuer erfasst.

Vorstände der Gesellschaft sind die Herren

| • |

Holger Gachot, Leiter des operativen Geschäfts, Oberursel, Vorstandsvorsitzender |

| • |

Markus Kaiser, Leiter regelbasiertes Portfoliomanagement, Freiburg im Breisgau (bis zum 31. Dezember 2020) |

| • |

Dr. Manfred Schlumberger, Leiter diskretionäres Portfoliomanagement, Königstein i.T. |

Der Vorstand hat im Geschäftsjahr Gesamtbezüge in Höhe von EUR 1,0 Mio. bezogen (wie Vorjahr).

Aufsichtsratsmitglieder sind die Herren

| • |

André Rüegg, Chief Executive Officer der Bellevue Group AG, Thalwil, Schweiz, Vorsitzender des Aufsichtsrats |

| • |

Michael Hutter, Chief Financial Officer der Bellevue Group AG, Baar, Schweiz |

| • |

Norbert A. Völler, Geschäftsführer der Optinova Asset Management GmbH, Oberursel |

Der Aufsichtsrat hat im Geschäftsjahr Gesamtbezüge in Höhe von TEUR 15 bezogen.

4. Nachtragsbericht

Die Unsicherheit aufgrund der Pandemie und die damit verbundene Volatilität an den Kapitalmärten sowie die Verunsicherung bei den Investoren setzt sich fort. Fundamentale und vor allem monetäre Gründe sprechen jedoch für eine Fortsetzung der Aktienhausse. Steigende Inflationsraten und wenn auch nur leicht anziehende Zinsen bei längeren Laufzeiten lassen aber Rentenanlagen noch unattraktiver werden. Lediglich der aktuell bei Privaten und Institutionellen stark verbreitete Optimismus stört das positive Bild und lässt (vorübergehende) Korrekturen zunehmend wahrscheinlicher werden. Wie im Jahr 2020 wird versucht, die Entwicklung an den Kapitalmärkten durch Absicherungen und durch antizyklische Investitionen in den Fonds weiter zu nutzen.

Oberursel, den 29. März 2021

Der Vorstand

Holger H. Gachot

Dr. Manfred Schlumberger

ANLAGENSPIEGEL zum 31. Dezember 2020

StarCapital AG, Oberursel

| Anschaffungs-, Herstellungskosten 01.01.2020 | Zugänge | Abgänge | Umbuchungen | Anschaffungs-, Herstellungskosten 31.12.2020 | |

| Euro | Euro | Euro | Euro | Euro | |

| A. Anlagevermögen | |||||

| I. Immaterielle Vermögensgegenstände | |||||

| 1. Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 38.790,73 | 0,00 | 10.947,23 | 0,00 | 27.843, 50 |

| 2. Geschäfts- oder Firmenwert | 2.796.191,86 | 0,00 | 2.796.191,86 | 0,00 | 0,00 |

| Summe immaterielle Vermögensgegenstände | 2.834.982,59 | 0,00 | 2.807.139,09 | 0,00 | 27.843,50 |

| II. Sachanlagen | |||||

| 1. andere Anlagen, Betriebs- und Geschäftsausstattung | 431.496,96 | 609,94 | 149.538,57 | 282.568, 33 | |

| Summe Sachanlagen | 431.496,96 | 609,94 | 149.538,57 | 0,00 | 282.568,33 |

| III. Finanzanlagen | |||||

| 1. Wertpapiere des Anlagevermögens | 50.050,00 | 1.970.821,60 | 50,00 | 0,00 | 2.020.821,60 |

| Summe Finanzanlagen | 50.050,00 | 1.970.821,60 | 50,00 | 0,00 | 2.020.821,60 |

| Summe Anlagevermögen | 3.316.529,55 | 1.971.431,54 | 2.956.727,66 | 0,00 | 2.331.233,43 |

| kumulierte Abschreibungen 01.01.2020 | Abschreibungen Geschäftsjahr | Abgänge | kumulierte Abschreibungen 31.12.2020 | Zuschreibungen Geschäftsjahr | Buchwert 31.12.2020 | |

| Euro | Euro | Euro | Euro | Euro | Euro | |

| A. Anlagevermögen | ||||||

| I. Immaterielle Vermögensgegenstände | ||||||

| 1. Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 30.662,73 | 6.233,00 | 10.946,23 | 25.949,50 | 0,00 | 1.894,00 |

| 2. Geschäfts- oder Firmenwert | 1.186.729,86 | 1.579.462, 00 | 2.766.191,86 | 0,00 | 0,00 | 0,00 |

| Summe immaterielle Vermögensgegenstände | 1.217.392, 59 | 1.585.695,00 | 2.777.138,09 | 25.949,50 | 0,00 | 1.894,00 |

| II. Sachanlagen | ||||||

| 1. andere Anlagen, Betriebs- und Geschäftsausstattung | 325.783,96 | 47.499,94 | 145.157,57 | 228.126,33 | 54.442,00 | |

| Summe Sachanlagen | 325.783,96 | 47.499,94 | 145.157,57 | 228.126,33 | 0,00 | 54.442,00 |

| III. Finanzanlagen | ||||||

| 1. Wertpapiere des Anlagevermögens | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 2.020.821,60 |

| Summe Finanzanlagen | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 2.020.821,60 |

| Summe Anlagevermögen | 1.543.176,55 | 1.633.194,94 | 2.922.295,66 | 254.075,83 | 0,00 | 2.077.157,60 |

IV. Wiedergabe des Bestätigungsvermerks

Nach dem abschließenden Ergebnis unserer Prüfung haben wir mit Datum vom 8. April 2021 den folgenden uneingeschränkten Bestätigungsvermerk erteilt:

„BESTÄTIGUNGSVERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die StarCapital AG, Oberursel

Prüfungsurteile

Wir haben den Jahresabschluss der StarCapital AG, Oberursel, – bestehend aus der Bilanz zum 31. Dezember 2020 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Lagebericht der StarCapital AG für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| • |

entspricht der beigefügte Jahresabschluss in allen wesentlichen Belangen den deutschen handelsrechtlichen Vorschriften und vermittelt unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens- und Finanzlage der Gesellschaft zum 31. Dezember 2020 sowie ihrer Ertragslage für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2020 und |

| • |

vermittelt der beigefügte Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft. In allen wesentlichen Belangen steht dieser Lagebericht in Einklang mit dem Jahresabschluss, entspricht den deutschen gesetzlichen Vorschriften und stellt die Chancen und Risiken der zukünftigen Entwicklung zutreffend dar. |

Gemäß § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Bestätigungsvermerks weitergehend beschrieben. Wir sind von dem Unternehmen unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen.

Verantwortung der gesetzlichen Vertreter und des Aufsichtsrats für den Jahresabschluss und den Lagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen handelsrechtlichen Vorschriften in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit den deutschen Grundsätzen ordnungsmäßiger Buchführung als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen.

Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können.

Der Aufsichtsrat ist verantwortlich für die Überwachung des Rechnungslegungsprozesses der Gesellschaft zur Aufstellung des Jahresabschlusses und des Lageberichts.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt, sowie einen Bestätigungsvermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresabschluss und im Lagebericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| • |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresabschlusses relevanten internen Kontrollsystem und den für die Prüfung des Lageberichts relevanten Vorkehrungen und Maßnahmen, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieser Systeme der Gesellschaft abzugeben. |

| • |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| • |

ziehen wir Schlussfolgerungen über die Angemessenheit des von den gesetzlichen Vertretern angewandten Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit sowie, auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Bestätigungsvermerk auf die dazugehörigen Angaben im Jahresabschluss und im Lagebericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser jeweiliges Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Bestätigungsvermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass die Gesellschaft ihre Unternehmenstätigkeit nicht mehr fortführen kann. |

| • |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresabschlusses einschließlich der Angaben sowie ob der Jahresabschluss die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. |

| • |

beurteilen wir den Einklang des Lageberichts mit dem Jahresabschluss, seine Gesetzesentsprechung und das von ihm vermittelte Bild von der Lage der Gesellschaft. |

| • |

führen wir Prüfungshandlungen zu den von den gesetzlichen Vertretern dargestellten zukunftsorientierten Angaben im Lagebericht durch. Auf Basis ausreichender geeigneter Prüfungsnachweise vollziehen wir dabei insbesondere die den zukunftsorientierten Angaben von den gesetzlichen Vertretern zugrunde gelegten bedeutsamen Annahmen nach und beurteilen die sachgerechte Ableitung der zukunftsorientierten Angaben aus diesen Annahmen. Ein eigenständiges Prüfungsurteil zu den zukunftsorientierten Angaben sowie zu den zugrunde liegenden Annahmen geben wir nicht ab. Es besteht ein erhebliches unvermeidbares Risiko, dass künftige Ereignisse wesentlich von den zukunftsorientierten Angaben abweichen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.“

M. Schlussbemerkung

Den vorstehenden Bericht über die Prüfung des Jahresabschlusses der StarCapital AG, Oberursel, für das Geschäftsjahr vom 1. Januar bis 31. Dezember 2020 und des Lageberichts für dieses Geschäftsjahr erstatten wir in Übereinstimmung mit den gesetzlichen Vorschriften und den Grundsätzen ordnungsmäßiger Erstellung von Prüfungsberichten (IDW PS 450 n.F.).

Unsere grundsätzlichen Feststellungen einschließlich einer Zusammenfassung der Prüfungsergebnisse enthält der Abschnitt B.

Der von uns erteilte Bestätigungsvermerk ist in Abschnitt B unter „Wiedergabe des Bestätigungsvermerks“ enthalten.

Frankfurt am Main, den 8. April 2021

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Sonja Panter, Wirtschaftsprüferin

ppa. Alexander Gießler, Wirtschaftsprüfer

Niederschrift über die in den Geschäftsräumen der StarCapital AG in der Kronberger Str. 45, 61440 Oberursel am 23.04.2020 stattfindende

ordentliche Hauptversammlung

der StarCapital AG

Gewinnverwendung

Der Vertreter der Aktionärin beschloss auf Vorschlag von Vorstand und Aufsichtsrat durch Handaufheben mit sämtlichen Stimmen:

Der Bilanzgewinn des Geschäftsjahres 2019 in Höhe von EUR 1.466.013,07 wird in Höhe von EUR 0,00 ausgeschüttet. Dies entspricht einem Betrag von EUR 0,00 pro Aktie. Der (verbleibende) Bilanzgewinn in Höhe von EUR 1.466.013,07wird in die Gewinnrücklagen der Gesellschaft eingestellt.

Der Vorsitzende stellte fest, dass dieser Beschluss einstimmig durch Handaufheben gefasst worden ist, und verkündete den so gefassten Beschluss.

Teilnehmerverzeichnis der ordentlichen Hauptversammlung der StarCapital AG in Oberursel vom 23.04.2020

| Lfd. Nr. | Name und Wohnort des Aktionärs | Name und Anschrift des Vertreters | Anzahl der Stückaktien=Stimmen | Besitzart |

| 1 | Bellevue Group AG, Küssnacht, Schweiz | [Name/Ort] | 540.000 Namensaktien | Eigenbesitz |

| Gesamt | 540.000 (= 100,00 %) |

Beschlüsse des Aufsichtsrats vom 23.04.2020

Als Mitglied des Aufsichtsrates der StarCapital AG, Oberursel, liegen mir folgende Dokumente vor:

| a. |

vom Vorstand aufgestellter Jahresabschluss 2019, |

| b. |

Vorschlag des Vorstands für die Verwendung des Bilanzgewinns 2019, |

| c. |

Entwurf für den Bericht des Aufsichtsrats für das Geschäftsjahr 2019. |

Den Jahresabschluss und den Gewinnverwendungsvorschlag habe ich eingehend geprüft.

Auf Grundlage dieser Dokumente und nach eingehender Erörterung mit den übrigen Aufsichtsratsmitgliedern sowie nach Erläuterung der wesentlichen Ergebnisse des Abschlussberichts stimme ich wie folgt ab:

| 1. |

Der Jahresabschluss für das Geschäftsjahr 2019 in der vom Vorstand aufgestellten Fassung wird vom Aufsichtsrat gebilligt. Der Jahresabschluss wird damit festgestellt. |

| 2. |

Der Aufsichtsrat stimmt der Gewinnverwendung zu und schlägt der Hauptversammlung vor, im Rahmen der anstehenden Hauptversammlung entsprechend der anliegenden Vorlage des Vorstandes Beschluss zu fassen. |

| 3. |

Dem Vorstand wird für das Jahr 2019 Entlastung erteilt. |

| 4. |

Der Aufsichtsrat schlägt der Hauptversammlung vor, die Pricewaterhouse-Coopers AG Wirtschaftsprüfungsgesellschaft, Friedrich-Ebert-Anlage 35 – 37, 60327 Frankfurt am Main, als Abschlussprüfer für das Geschäftsjahr 2020 sowie für die Prüfung gemäß § 89 WpHG zu bestellen. |

Oberursel, den 23.04.2020

André Rüegg, Vorsitzender

Nobert Völler

Michael Hutter

Neueste Kommentare