Hauck & Aufhäuser Fund Services S.A. meldet Veräußerungsverluste in Höhe von EUR -11.767.174,53

Hauck & Aufhäuser Fund Services S.A.

Munsbach

Geprüfter Jahresbericht

für das Rumpfgeschäftsjahr vom 1. März 2020 bis zum 30. Juni 2020

Fürst Fugger Privatbank Wachstum

Hauck & Aufhäuser Fund Services S.A.

Verwaltungsgesellschaft

Hauck & Aufhäuser Privatbankiers AG

Verwahrstelle

Vorwort

Sehr geehrte Damen und Herren,

der vorliegende Bericht informiert Sie umfassend über die Entwicklung des Sondervermögens Fürst Fugger Privatbank Wachstum.

Das Sondervermögen Fürst Fugger Privatbank Wachstum ist ein Organismus für gemeinsame Anlagen, der von einer Anzahl von Anlegern Kapital einsammelt, um es gemäß einer festgelegten Anlagestrategie zum Nutzen dieser Anleger zu investieren (nachfolgend „Investmentvermögen“). Der Fonds ist ein Investmentvermögen gemäß der Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates vom 13. Juli 2009 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren in ihrer jeweils gültigen Fassung (nachfolgend „OGAW“) im Sinne des Kapitalanlagegesetzbuchs (nachfolgend „KAGB“). Er wird von der Hauck & Aufhäuser Fund Services S.A. verwaltet. Der Fonds wurde am 26. Juli 2002 für unbestimmte Dauer aufgelegt.

Die Verwaltung des OGAW-Sondervermögens Fürst Fugger Privatbank Wachstum wurde mit Genehmigung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zum 1. März 2020 von der DWS Investment GmbH, Frankfurt am Main auf die Hauck & Aufhäuser Fund Services S.A., Munsbach, Luxemburg übertragen. In diesem Zusammenhang erfolgte ein Wechsel der Verwahrstellenfunktion von der State Street Bank International GmbH, München zur Hauck & Aufhäuser Privatbankiers AG, Frankfurt am Main.

Wir möchten noch darauf hinweisen, dass Änderungen der Vertragsbedingungen des Sondervermögens sowie sonstige wesentliche Anlegerinformationen an die Anteilinhaber im Internet unter www.hauck-aufhaeuser.com bekannt gemacht werden. Hier finden Sie ebenfalls aktuelle Fondspreise und Fakten zu Ihren Fonds.

Der Bericht umfasst den Zeitraum vom 1. März 2020 bis zum 30. Juni 2020.

Inhalt

Management und Verwaltung

Tätigkeitsbericht

Fürst Fugger Privatbank Wachstum

Vermerk des unabhängigen Abschlussprüfers

Management und Verwaltung

Verwaltungsgesellschaft

Hauck & Aufhäuser Fund Services S.A.

R.C.S. Luxembourg B28878

1c, rue Gabriel Lippmann, L-5365 Munsbach

Gezeichnetes Kapital zum 31. Dezember 2019: EUR 11,0 Mio.

Aufsichtsrat der Verwaltungsgesellschaft

Vorsitzender

Dr. Holger Sepp

Vorstand

Hauck & Aufhäuser Privatbankiers AG, Frankfurt am Main

Mitglieder

Marie-Anne van den Berg

Independent Director

Andreas Neugebauer

Independent Director

Vorstand der Verwaltungsgesellschaft

Achim Welschoff

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Christoph Kraiker

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Wendelin Schmitt (seit dem 15. März 2020)

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Verwahrstelle

Hauck & Aufhäuser Privatbankiers AG *)

Kaiserstraße 24, D-60311 Frankfurt am Main

*) Bei der Verwahrstelle handelt es sich um ein verbundenes Unternehmen.

Fondsmanager

Fürst Fugger Privatbank Aktiengesellschaft

Maximilianstraße 38, D-86150 Augsburg

Zahl- und Informationsstelle in Österreich

Erste Bank der österreichischen Sparkassen AG

Am Belvedere 1, A-1100 Wien

Abschlussprüfer

KPMG AG

Wirtschaftsprüfungsgesellschaft

THE SQUAIRE

Am Flughafen, D-60549 Frankfurt am Main

Sonstige Angaben

Wertpapierkennnummer / ISIN

979945 / DE0009799452

Stand: 30. Juni 2020

Aktuelle Angaben über das Eigenkapital der Verwaltungsgesellschaft und die Zusammensetzung der Gremien enthält jeweils der aktuelle Jahres- oder Halbjahresbericht.

Tätigkeitsbericht

Fürst Fugger Privatbank Wachstum

Anlegerprofil

Der Fonds richtet sich an alle Arten von Anlegern, die das Ziel der Vermögensbildung bzw. Vermögensoptimierung verfolgen. Die Anleger sollten in der Lage sein, erhebliche Wertschwankungen und deutliche Verluste zu tragen, und keine Garantie bezüglich des Erhalts ihrer Anlagesumme benötigen.

Der Anlagehorizont sollte bei mindestens 5 Jahren liegen.

Die Einschätzung der Gesellschaft stellt keine Anlageberatung dar, sondern soll dem Anleger einen ersten Anhaltspunkt geben, ob der Fonds seiner Anlageerfahrung, seiner Risikoneigung und seinem Anlagehorizont entspricht.

Anlageziel und -strategie

Der Fonds strebt eine breite Streuung des Anlagevermögens über Regionen und Branchen an. Es sollen für den Fonds nur solche Vermögensgegenstände erworben werden, die Ertrag und/oder Wachstum erwarten lassen.

Der Fonds orientiert sich nicht an einem Vergleichsindex.

Im Rahmen der diskretionären Verwaltung des Fonds betreibt die Gesellschaft eine aktive Auswahl der nach dem KAGB und den Anlagebedingungen zugelassenen Vermögensgegenstände. Hierfür bilden die fundierten Auswertungen der global vernetzten Investmentspezialisten des Fondsmanagements die Entscheidungsgrundlage.

Die Risiken des Fonds bestehen insbesondere aus den im Verkaufsprospekt im Abschnitt „Risikohinweise“ beschriebenen Risiken im Zusammenhang mit der Investition in Investmentanteile. Zudem ist der Fonds dem Marktrisiko sowie dem Zinsänderungsrisiko ausgesetzt. Der Fonds investiert auch in Fremdwährungen. Hieraus folgt ein Wechselkursrisiko. Ist die Heimatwährung des Anlegers nicht EUR, resultiert für ihn hieraus ein zusätzliches Wechselkursrisiko.

Das Fondsmanagement nutzt für die Verwaltung des Fonds keinen Vergleichsindex, weil es davon überzeugt ist, dass die Fokussierung auf eine variable Portfoliozusammensetzung das beste Mittel zur Realisierung der Anlagestrategie darstellt.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

Markt-Rückblick

Handelskrieg, Amtsenthebungsverfahren und Brexitdebatten: Als Hauptrisikoszenarien wirken diese drei Themen heute wie aus einer anderen Zeit gegriffen und von geradezu lächerlich harmloser Dringlichkeit. Wie unfassbar schnell diese Themen beinah in Vergessenheit geraten sind, hängt mit den vergangenen turbulenten Wochen zusammen. Auslöser ist die vom neuen Coronavirus (Covid-19) ausgelöste Pandemie, welche in China ihren Ursprung nahm und sich dann sprunghaft verbreitete, inzwischen fast weltweit. Die Finanzmärkte reagierten auf diese neue Situation mit hohen Schwankungen. Der sich schnell verschlechternde konjunkturelle Ausblick, der Ausverkauf bei Aktien Mitte März und die Rallye bei erstklassigen Zinspapieren waren die Folgen, da die Nachfrage nach sicheren Anlagen deutlich anstieg und somit die Zinsen von Staatsanleihen weiter nach unten und teilweise in den negativen Zinsbereich drückten. Weltweit beschlossen Regierungen weitreichende Eindämmungsvorschriften um eine Verbreitung des Virus zu verhindern, kombiniert mit Maßnahmen zur wirtschaftlichen Soforthilfe und zur späteren Wiederankurbelung des wirtschaftlichen Geschehens. Unterstützung kam zusätzlich von den Notenbanken in Form von Leitzinssenkungen und Wiederaufnahme der Ankaufprogramme für Anleihen.

An den Kapitalmärkten markierten die Kurseinbrüche im März den bisherigen Tiefpunkt. Seit diesem Zeitpunkt ging es an den Kapitalmärkten stetig bergan, sodass die starken Verluste aus dem Frühjahr großteils nivelliert werden konnten. Die Kursgewinne fußen vor allem auf der unter Anlegern vorherrschenden Meinung einer V-förmigen Konjunkturerholung in den nächsten Quartalen. Die aktuell weltweit steigenden Covid-19 Krankheitsfälle und die damit verbundene Gefahr von erneuten Beeinträchtigungen der Konjunktur werden derzeit noch negiert.

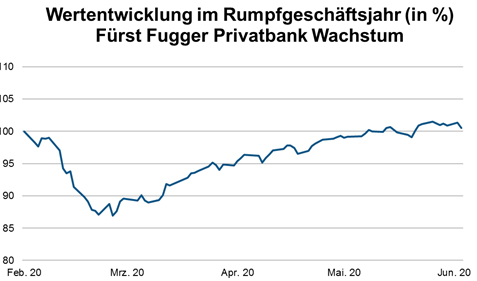

Entwicklung im Rumpfgeschäftsjahr

(indexiert 29.02.2020 = 100)

Die Wertentwicklung des Fonds Fürst Fugger Privatbank Wachstum im Berichtszeitraum 1. März 2020 bis 30. Juni 2020 beträgt +0,51 % (gemäß BVI-Methode exkl.Verkaufsprovisionen).

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Der Fonds begann das Rumpfgeschäftsjahr mit einer Aktienquote von ca. 51 %. Diese schließt eine Zuordnung der Mischfonds zu Aktien bzw. Anleihen mit ein.

In Reaktion auf die veränderte Situation an den Kapitalmärkten haben wir ab Mitte März einige Veränderungen im Fürst Fugger Privatbank Wachstum vorgenommen, die sowohl strategischer als auch taktischer Natur waren. So lösten wir in der zweiten Märzhälfte in zwei Schritten einen Teil unserer Absicherung durch den Verkauf von insgesamt der Hälfte der Position im ETF Xtrackers Short DAX Daily Swap auf. Strategisch begannen wir den Anteil an Branchenfonds wieder aufzubauen. Hierfür erfolgte im ersten Schritt eine Erhöhung unserer Gewichtung im T. Rowe Price Global Technology Fund. Gegen Ende März ergänzten wir das Segment der Branchenfonds durch den Kauf des Robeco Global Consumer Trends, der nach einem ESG-Ansatz verstärkt in zukunftsträchtigere Unternehmen unterschiedlicher Sektoren investiert sowie durch den in Pharmawerte von überwiegend kleinerer und mittlerer Marktkapitalisierung anlegenden MEDICAL BioHealth. Beide Fonds konnten seit dem Kauf deutliche Wertzuwächse erzielen.

Zudem haben wir uns in der zweiten Märzhälfte von mehreren Fonds getrennt, die sich sowohl in der Abwärtsbewegung seit Mitte Februar wie auch in der sich erholenden Marktphase seit den Tiefs vom 16. März entgegen unseren Erwartungen entwickelt haben. Allen voran war dies der auf Substanzwerte fokussierte Robeco US Premium Equities Fund. Des Weiteren gehörten hierzu einige europäische Aktienfonds, welche durch den Einsatz von Long- und Short-Aktienpositionen von einer flexibler steuerbaren Aktienquote profitieren sollten, sich aber im Falle des JP Morgan Europe Equity Plus als zu volatil erwiesen oder wie der MAN GLG Europe Mid Cap Equity Fund – trotz einer fast marktneutralen Ausrichtung – Kursrückgänge zu verzeichnen hatten. Die ebenfalls enttäuschende Wertentwicklung im IQAM Market-Timing Europe bei offensichtlich begrenztem Aufholpotenzial, veranlasste uns zur Realisierung von Verlusten. Die Verkaufserlöse investierten wir in einen globalen Wandelanleihenfonds von Lazard und erhöhten den eher defensiv ausgerichteten Sturdza Fund Strategic Europe Quality. Um auch weiter am Aufholpotenzial der stark in Mitleidenschaft geratenen europäischen Nebenwerte zu partizipieren, ergänzten wir diese um den Prevoir Gestion Actions Fonds, der seinen Schwerpunkt auf aussichtsreiche europäische Industriewerte mit soliden Bilanzen setzt.

Die Schwellenländer litten und leiden immer noch stark unter den Auswirkungen der Corona-Pandemie. Dies spiegelte sich auch in der Wertentwicklung der global ausgerichteten Schwellenländerfonds wider. Wir veräußerten daher den Blackrock Emerging Markets Equity Fonds sowie den Edmond de Rothschild Emerging Bonds Fonds, da uns die weitere Entwicklung der Anleihe-Spreads in den besonders von Rohstoffexporten abhängigen Schwellenländern in Verbindung mit den Maßnahmen zur Bekämpfung der Corona-Pandemie Sorge bereitet. Im Gegenzug stockten wir unsere Anfangsposition im bereits im März erworbenen Asienfonds Morgan Stanley Asia Opportunities Fund mit einem hohen Anteil chinesischer Aktien weiter auf, da uns dort das Coronavirus eher unter Kontrolle schien. Zudem lies uns der temporär negative Ölpreis bei gleichzeitig steigenden Aktienkursen von Energie-Aktien einen Ersteinstieg in dieses Segment mittels des ETF Amundi MSCI World Energy attraktiv erscheinen. Da wir in den Brancheninvestments jedoch einen langfristigen Ansatz verfolgen, tauschten wir diesen im Juni in den nachhaltigen Branchenfonds BNP Paribas Energy Transition mit Anlageschwerpunkt auf erneuerbare Energie, Energieeffizienz und ökologische Infrastruktur.

Im April und Mai ordneten wir unseren Bestand an Mischfonds durch den Kauf des MFS Meridian Prudent Capital neu. Dafür verkauften wir den Vontobel Vescore Active Beta sowie den AXA Optimal Income Fonds, der vor allem in der zurückliegenden Abwärtsphase an den Börsen starke Verluste zu verzeichnen hatte. Enttäuschend verlief auch die Kursentwicklung des LOYS Global MH Inhaber Anteile. Obwohl dieser eher wertorientiert investiert, verzeichnete er ebenfalls überdurchschnittliche Verluste in der Abwärtsphase und nur unterdurchschnittliche Gewinne in der begonnenen Erholungsphase. Wir erhöhten im Gegenzug den Anteil des bereits Ende März erworbenen Pharmafonds MEDICAL BioHealth.

Ab Juni ließen uns die anspruchsvollen Bewertungen am Aktienmarkt vorsichtiger agieren. Auch das sich in vielen Regionen der Welt, insbesondere den USA, weiter ausbreitende Virus und die Aussicht, dass die wirtschaftliche Erholung spätestens ab dem vierten Quartal deutlich an Schwung verlieren könnte, bremsten zuletzt unseren positiven Ausblick. Zu diesem Zeitpunkt war die durchschnittliche Aktienquote – unter Berücksichtigung der Mischfonds – durch Kurszuwächse und Aufstockung der Aktienfonds leicht angestiegen.

Dies veranlasste uns dazu, Gewinne der bis dahin überdurchschnittlich gestiegenen amerikanischen Aktienfonds durch Teilverkäufe im EquityFlex Inhaber Anteile sowie im Morgan Stanley Investment Funds US Advantage zu realisieren und die bis dato eher geringe Absicherungsquote durch den Kauf eines short Euro Stoxx 50 ETF von Xtrackers wieder auf ca. 3 % aufzustocken. Unter Berücksichtigung des auf stark steigende Volatilitäten ausgerichteten Assenagon Alpha Volatility Fund nutzen wir rund 7 % unseres Portfolios, um uns gegen mögliche Rückschläge abzusichern. Zusätzlich beträgt der in Form von Kasse, Geldmarkt- sowie geldmarktnahen Fonds bzw. kurzlaufenden Rentenfonds gehaltene Sicherheitspuffer nahezu 11%. Sollte es – wie im 1. Quartal – im Zuge einer neuen Coronawelle in den USA zu Börsenrücksetzern kommen, erachten wir den Fonds als gut dafür gerüstet.

Die 5 größten Portfoliopositionen zum Berichtsstichtag:

(in % des Nettofondsvermögens)

| MS Invt Fds-US Advantage Fund Actions Nom. Z USD o.N. | 6,04 % |

| Mor.St.Inv.-Global Opportunity Actions Nominatives Z USD o.N. | 5,55 % |

| EquityFlex Inhaber-Anteile I o.N. | 5,47 % |

| Legg M.Gl.Fds-LM WA Mac.Op.Bd Reg.Shs Pr.EUR Acc Hdgd o.N. | 4,96 % |

| MFS Meridian-Glob.Concentr.Fd Bearer Shares Cl. I1 DL o.N. | 4,89 % |

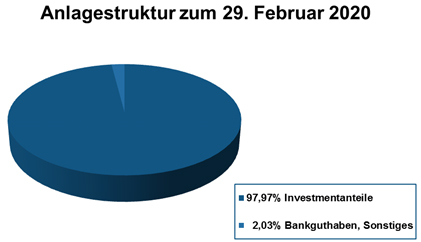

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

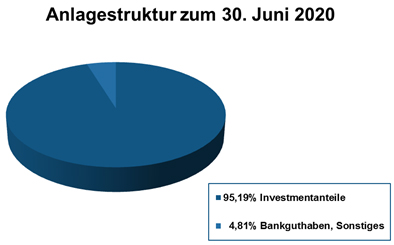

Zum 30. Juni 2020 ergibt sich folgende Aufteilung des Portfolios:

Im Rumpfgeschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR 2.398.201,85 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 14.165.376,38 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR -11.767.174,53. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Investmentanteilen zurückzuführen.

Die Vermögenswerte des Fonds werden bei Hauck & Aufhäuser Privatbankiers AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Ausblick

Der Tiefpunkt der schwersten Rezession der Nachkriegszeit ist durchschritten, und unser Konjunkturbild einer zunächst reflexartigen, dann aber abflachenden Erholung der Weltwirtschaft scheint mehr und mehr Konsens zu werden, auch an den Finanzmärkten. Zwei maßgebliche Annahmen prägen unsere Prognose einer verhaltenen Konjunkturerholung. Erstens werden die Infektionszahlen nach den Lockerungen der Corona-Maßnahmen immer wieder und an unterschiedlichen Orten ansteigen. Zweitens werden die Regierungen darauf nicht mehr mit einem generellen Lockdown reagieren. Es fehlen ihnen schlichtweg die finanziellen Mittel, um Liquidität und Solvenz von Unternehmen und Haushalten noch ein zweites Mal weitgehend sicherzustellen. Vor diesem Hintergrund gehen wir davon aus, dass die Weltwirtschaft erst im Jahr 2022 den Stand vor dem Ausbruch der Corona-Pandemie erreichen dürfte. Wir befinden uns damit im Einklang mit den jüngsten IWF-Wirtschaftsprognosen.

Panik bei einem temporären Anstieg der Infektionszahlen (wie zurzeit in den USA) ist unangebracht. Einen zweiten Lockdown und damit einen nochmaligen Wirtschaftskollaps wird es nicht geben. Stattdessen dürften weitere geld- und fiskalpolitische Maßnahmen die Konjunkturerholung aufrechterhalten. Die aggressiven Maßnahmen der Fed, die implizit auch auf eine Abschwächung des US-Dollars abzielen, geben den wirtschaftspolitischen Entscheidungsträgern in den Emerging Markets mehr Spielraum, die Corona-Folgen in ihren Volkswirtschaften einzudämmen. Letztlich heißt es, warten auf einen echten „Gamechanger“ für ein positiveres Wirtschaftsszenario: den Durchbruch bei der Entwicklung eines wirksamen Medikaments oder eines Impfstoffs.

Nach guten Monaten an den Aktienmärkten sehen wir das unmittelbare Erholungspotenzial als weitgehend ausgereizt an. Die nächsten Monate dürften eher von einer volatilen Seitwärtsbewegung geprägt sein, was für ein mehr taktisches Vorgehen spricht. Wir empfehlen angesichts vieler Unwägbarkeiten um Corona, die Konjunkturerholung und die Politik eine Untergewichtung der Aktien. Rentenanlagen gewichten wir unter, da sie angesichts der Renditesituation kaum ein Performancegegengewicht bieten können. Chancenreich mit stabilem Aufwärtsdrang bleiben Gold und andere Edelmetalle, bei denen wir weiter zur klaren Übergewichtung raten. Liquidität ist aktuell taktisch übergewichtet, um ggf. wieder auf der Aktienseite eingesetzt zu werden.

Angaben zu wesentlichen Änderungen im Rumpfgeschäftsjahr

Die Verwaltung des OGAW-Sondervermögens Fürst Fugger Privatbank Wachstum wurde mit Genehmigung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zum 1. März 2020 von der DWS Investment GmbH, Frankfurt am Main auf die Hauck & Aufhäuser Fund Services S.A., Munsbach, Luxemburg übertragen. In diesem Zusammenhang erfolgte ein Wechsel der Verwahrstellenfunktion von der State Street Bank International GmbH, München zur Hauck & Aufhäuser Privatbankiers AG, Frankfurt am Main. Darüber hinaus hat die Fürst Fugger Privatbank Aktiengesellschaft, Augsburg zum 1. März 2020 das Fondsmanagement übernommen.

Vermögensübersicht zum 30.06.2020

Fürst Fugger Privatbank Wachstum

| in EUR | in % | |

| I. Vermögensgegenstände | 352.407.262,38 | 100,16 |

| 1. Investmentanteile | 334.920.276,53 | 95,19 |

| 2. Bankguthaben | 17.486.985,85 | 4,97 |

| II. Verbindlichkeiten | -558.758,88 | -0,16 |

| III. Fondsvermögen | 351.848.503,50 | 100,00* |

* Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 30.06.2020

Fürst Fugger Privatbank Wachstum

| Gattungsbezeichnung ISIN |

Stück/ Anteile/ Whg. |

Bestand zum 30.06.2020 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Whg. | Kurs | Kurswert in EUR |

% des Fonds- vermögens |

| im Berichtszeitraum | ||||||||

| Investmentanteile | 334.920.276,53 | 95,19 | ||||||

| KAG-eigene Investmentanteile | ||||||||

| Luxemburg | ||||||||

| MEDICAL – MEDICAL BioHealth Inh.-Ant. EUR E o.N. LU1783158469 |

Anteile | 62.000,00 | 62.000,00 | 0,00 | EUR | 159,48 | 9.887.760,00 | 2,81 |

| Gruppenfremde Investmentanteile | ||||||||

| Frankreich | ||||||||

| LAZARD CONVERTIBLE GLOBAL Actions au Port. PC EUR oN FR0000098683 |

Anteile | 4.600,00 | 4.600,00 | 0,00 | EUR | 1.626,32 | 7.481.072,00 | 2,13 |

| Prevoir Gestion Actions Actions au Porteur I o.N. FR0011646454 |

Anteile | 4.000,00 | 4.000,00 | 0,00 | EUR | 1.874,09 | 7.496.360,00 | 2,13 |

| Irland | ||||||||

| Comgest Growth PLC-Japan Reg. Shares EUR I Acc. o.N. IE00BZ0RSN48 |

Anteile | 900.000,00 | 0,00 | 0,00 | EUR | 12,56 | 11.304.000,00 | 3,21 |

| E.I. Sturdza Fds-Str.Eur.Qual. Reg.Shares EUR Inst.o.N. IE00B7TRTL43 |

Anteile | 52.000,00 | 20.000,00 | 0,00 | EUR | 214,62 | 11.160.240,00 | 3,17 |

| Legg M.Gl.Fds-LM WA Mac.Op.Bd Reg.Shs Pr.EUR Acc Hdgd o.N. IE00BHBX1D63 |

Anteile | 140.000,00 | 0,00 | 0,00 | EUR | 124,65 | 17.451.000,00 | 4,96 |

| PIMCO Fds:G.I.S.-PIMCO C. Sec. Registered Acc.Shs Inst.USD oN IE00B6VH4D24 |

Anteile | 670.000,00 | 0,00 | 0,00 | USD | 18,91 | 11.266.462,14 | 3,20 |

| Luxemburg | ||||||||

| AGIF-Allianz Credit Opportuni. Act. au Port. R EUR Dis.o.N. LU1953144117 |

Anteile | 140.000,00 | 50.000,00 | 0,00 | EUR | 100,05 | 14.007.000,00 | 3,98 |

| Assenagon Alpha Volatility Inhaber-Anteile I o.N. LU0575255335 |

Anteile | 11.900,00 | 0,00 | 0,00 | EUR | 1.199,54 | 14.274.526,00 | 4,06 |

| BNP Paribas Energy Transition Act.au Port.I Cap o.N. LU0823414809 |

Anteile | 8.000,00 | 8.000,00 | 0,00 | EUR | 618,62 | 4.948.960,00 | 1,41 |

| DWS Euro Money Market Fund Inhaber-Anteile o.N. LU0225880524 |

Anteile | 70.000,00 | 50.000,00 | -80.000,00 | EUR | 100,54 | 7.037.800,00 | 2,00 |

| EquityFlex Inhaber-Anteile I o.N. LU1138397838 |

Anteile | 12.200,00 | 4.200,00 | -2.000,00 | USD | 1.775,15 | 19.258.218,84 | 5,47 |

| Fidelity Fds-Pacific Fund Registered Shs Y Acc. EUR o.N. LU0951203180 |

Anteile | 600.000,00 | 0,00 | 0,00 | EUR | 17,26 | 10.356.000,00 | 2,94 |

| Fr.Temp.Inv.Fds -T.Gl.Bd Fd Namens-Ant. I (acc.) Euro o.N. LU0195953079 |

Anteile | 240.000,00 | 0,00 | -240.000,00 | EUR | 21,62 | 5.188.800,00 | 1,47 |

| JPM Inv.Fds-Global Income Fund Actions Nom. C (div) EUR o.N. LU0395796690 |

Anteile | 140.000,00 | 0,00 | 0,00 | EUR | 104,43 | 14.620.200,00 | 4,16 |

| JPMorg.I.-Global Macro Opp.Fd Namens-Anteile C Acc.EUR o.N. LU0095623541 |

Anteile | 70.000,00 | 0,00 | 0,00 | EUR | 169,63 | 11.874.100,00 | 3,37 |

| LOYS FCP – Premium Dividende Act. au Port. I EUR Dis. oN LU2066734513 |

Anteile | 9.000,00 | 4.000,00 | 0,00 | EUR | 416,95 | 3.752.550,00 | 1,07 |

| MFS Mer.-Prudent Capital Fund Registered Shares I1 USD o.N. LU1442550031 |

Anteile | 84.000,00 | 84.000,00 | 0,00 | USD | 134,27 | 10.029.505,14 | 2,85 |

| MFS Meridian-Glob.Concentr.Fd Bearer Shares Cl. I1 DL o.N. LU0219455010 |

Anteile | 62.000,00 | 0,00 | 0,00 | USD | 312,12 | 17.208.163,27 | 4,89 |

| MS Invt Fds-US Advantage Fund Actions Nom. Z USD o.N. LU0360484686 |

Anteile | 175.000,00 | 0,00 | -30.000,00 | USD | 136,66 | 21.266.728,91 | 6,04 |

| Mo.Stanley Inv.Fds-Asia Opp.Fd Actions Nom.Z Cap.USD o.N. LU1378878604 |

Anteile | 220.000,00 | 220.000,00 | 0,00 | USD | 59,14 | 11.569.783,47 | 3,29 |

| Mor.St.Inv.-Global Opportunity Actions Nominatives Z USD o.N. LU0552385535 |

Anteile | 205.000,00 | 0,00 | 0,00 | USD | 107,10 | 19.523.809,52 | 5,55 |

| OptoFlex Inhaber-Ant. oN LU0834815101 |

Anteile | 8.000,00 | 0,00 | 0,00 | EUR | 1.325,56 | 10.604.480,00 | 3,01 |

| Robeco Global Consumer Trends Actions Nom.I Cap. EUR o.N. LU0717821077 |

Anteile | 28.000,00 | 28.000,00 | 0,00 | EUR | 429,71 | 12.031.880,00 | 3,42 |

| T. Rowe Price-Gl.Technol.Eq.Fd Namens-Anteile I Acc.USD o.N. LU1244139827 |

Anteile | 640.000,00 | 240.000,00 | 0,00 | USD | 25,07 | 14.267.751,55 | 4,06 |

| Twelve Cap.Fd-Twl.Ins.Best Id. Actions Nom. I Acc.USD o.N. LU1342494801 |

Anteile | 100.000,00 | 0,00 | 0,00 | USD | 118,80 | 10.564.225,69 | 3,00 |

| Xtr.Euro Stoxx 50 Sh.Da.Swap Inhaber-Anteile 1C o.N. LU0292106753 |

Anteile | 600.000,00 | 600.000,00 | 0,00 | EUR | 12,05 | 7.228.800,00 | 2,05 |

| Xtrackers ShortDAX Daily Swap Inhaber-Anteile 1C o.N. LU0292106241 |

Anteile | 200.000,00 | 0,00 | -200.000,00 | EUR | 18,66 | 3.731.600,00 | 1,06 |

| Österreich | ||||||||

| Raiff.-Nachhaltigkeit-Momentum Inhaber-Anteile I A o.N. AT0000A1PKS7 |

Anteile | 35.000,00 | 0,00 | 0,00 | EUR | 126,70 | 4.434.500,00 | 1,26 |

| Raiffeisen-Nachhaltigkeit-Mix Inhaber-Anteile I A o.N. AT0000A1G2L0 |

Anteile | 120.000,00 | 0,00 | 0,00 | EUR | 92,45 | 11.094.000,00 | 3,15 |

| Summe Wertpapiervermögen | 334.920.276,53 | 95,19 | ||||||

| Bankguthaben | 17.486.985,85 | 4,97 | ||||||

| EUR – Guthaben | ||||||||

| EUR bei Hauck & Aufhäuser Privatbankiers AG | 17.484.941,48 | EUR | 17.484.941,48 | 4,97 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||

| USD bei Hauck & Aufhäuser Privatbankiers AG | 2.299,00 | USD | 2.044,37 | 0,00 | ||||

| Verbindlichkeiten | -558.758,88 | -0,16 | ||||||

| aus | ||||||||

| Fondsmanagementvergütung | -498.942,32 | EUR | -498.942,32 | -0,14 | ||||

| Prüfungskosten | -14.000,00 | EUR | -14.000,00 | 0,00 | ||||

| Risikomanagementvergütung | -119,79 | EUR | -119,79 | 0,00 | ||||

| Verwahrstellenvergütung | -25.329,03 | EUR | -25.329,03 | -0,01 | ||||

| Verwaltungsvergütung | -15.399,43 | EUR | -15.399,43 | 0,00 | ||||

| Zinsverbindlichkeiten aus Bankguthaben | -4.968,31 | EUR | -4.968,31 | 0,00 | ||||

| Fondsvermögen | 351.848.503,50 | 100,00** | ||||||

| Anteilwert | EUR | 106,54 | ||||||

| Umlaufende Anteile | STK | 3.302.465,421 | ||||||

** Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens, welche nicht in Fondswährung ausgedrückt sind, sind auf Grundlage der zuletzt festgestellten Devisenkurse bewertet.

Devisenkurse (in Mengennotiz)

| per 29.06.2020 | |||

| US-Dollar | USD | 1,1246 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte des Fürst Fugger Privatbank Wachstum, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe von Wertpapieren, Investmentanteilen und Schuldscheindarlehen:

| Gattungsbezeichnung | ISIN | Währung | Käufe/ Zugänge im Berichtszeitraum |

Verkäufe/ Abgänge im Berichtszeitraum |

| Investmentanteile | ||||

| Gruppenfremde Investmentanteile | ||||

| AIS-Amundi MSCI World Energy Namens-Anteile C Cap.EUR o.N. | LU1681046006 | EUR | 30.000,00 | -30.000,00 |

| AXA World Funds-Optimal Inc. Namens-Anteile I (thes.)pf oN | LU0184635471 | EUR | 0,00 | -93.000,00 |

| BlackRock SF-Emer.Mkts.Equ.St. Act. Nom. I2 USD Acc. oN | LU1946828917 | USD | 0,00 | -187.500,33 |

| EdR Fund – Emerging Bonds Actions Nom.I EUR (H) o.N. | LU1160352354 | EUR | 0,00 | -30.000,00 |

| IQAM Market Timing Europe Inhaber-Anteile BT o.N. | AT0000A1W4A9 | EUR | 0,00 | -35.000,00 |

| JPMorgan-Europe Equity Plus Fd AN.JPM-Eo.E.P.C(pr)(acc)EUR oN | LU0289214545 | EUR | 0,00 | -46.000,00 |

| LOYS Global MH Inhaber-Anteile A (t) | DE000A0H08T8 | EUR | 0,00 | -25.100,00 |

| Man F.VI-MAN GLG Eu.Md-C.Eq.A. Reg. Shares IN EUR o.N. | IE00BWBSFJ00 | EUR | 0,00 | -61.000,00 |

| Man F.VI-MAN GLG Eu.Md-C.Eq.A. Reg. Shares INF EUR o.N. | IE00BYXWT366 | EUR | 0,00 | -48.600,00 |

| Robeco CGF-R.BP US Premium Eq. Act. Nom. Class I USD o.N. | LU0226954369 | USD | 0,00 | -71.000,00 |

| Vont.Fd II-Vescore Active Beta Act. Nom. I EUR Acc. oN | LU1936094652 | EUR | 0,00 | -90.000,00 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

Fürst Fugger Privatbank Wachstum

Die Ertrags- und Aufwandsrechnung für die Zeit vom 1. März 2020 bis zum 30. Juni 2020 gliedert sich wie folgt:

| Summe in EUR |

|

| I. Erträge | |

| 1. Erträge aus Investmentanteilen | 147.925,26 |

| 2. Sonstige Erträge | 1.407,77 |

| Summe der Erträge | 149.333,03 |

| II. Aufwendungen | |

| 1. Zinsen aus Kreditaufnahmen | -233,82 |

| 2. Verwaltungsvergütung | -1.870.505,57 |

| 3. Verwahrstellenvergütung | -92.113,95 |

| 4. Prüfungs- und Veröffentlichungskosten | -15.842,20 |

| 5. Sonstige Aufwendungen | -16.857,26 |

| Summe der Aufwendungen | -1.995.552,80 |

| III. Ordentlicher Nettoertrag | -1.846.219,77 |

| IV. Veräußerungsgeschäfte | |

| 1. Realisierte Gewinne | 14.165.376,38 |

| 2. Realisierte Verluste | -11.767.174,53 |

| Ergebnis aus Veräußerungsgeschäften | 2.398.201,85 |

| V. Realisiertes Ergebnis des Rumpfgeschäftsjahres | 551.982,08 |

| 1. Nettoveränderung der nicht realisierten Gewinne | 402.642,17 |

| 2. Nettoveränderung der nicht realisierten Verluste | 644.737,33 |

| VI. Nicht realisiertes Ergebnis des Rumpfgeschäftsjahres | 1.047.379,50 |

| VII. Ergebnis des Rumpfgeschäftsjahres | 1.599.361,58 |

Entwicklungsrechnung für das Sondervermögen

Fürst Fugger Privatbank Wachstum

für die Zeit vom 1. März 2020 bis zum 30. Juni 2020:

| in EUR | ||

| I. Wert des Sondervermögens am Beginn des Rumpfgeschäftsjahres | 355.716.004,62 | |

| 1. Mittelzufluss (netto) | -5.538.364,67 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 2.193.213,16 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -7.731.577,83 | |

| 2. Ertragsausgleich/Aufwandsausgleich | 71.501,97 | |

| 3. Ergebnis des Rumpfgeschäftsjahres | 1.599.361,58 | |

| davon Nettoveränderungen der nicht realisierten Gewinne | 402.642,17 | |

| davon Nettoveränderungen der nicht realisierten Verluste | 644.737,33 | |

| II. Wert des Sondervermögens am Ende des Rumpfgeschäftsjahres | 351.848.503,50 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre*

Fürst Fugger Privatbank Wachstum

zum 30.06.2020 (Rumpfgeschäftsjahr 01.03.2020 – 30.06.2020)

| Fondsvermögen in EUR | 351.848.503,50 |

| Anzahl der umlaufenden Anteile | 3.302.465,421 |

| Anteilwert in EUR | 106,54 |

zum 29.02.2020 (Rumpfgeschäftsjahr 01.06.2019 – 29.02.2020)

| Fondsvermögen in EUR | 355.716.004,62 |

| Anzahl der umlaufenden Anteile | 3.355.670,833 |

| Anteilwert in EUR | 106,00 |

zum 31.05.2019

| Fondsvermögen in EUR | 343.698.969,88 |

| Anzahl der umlaufenden Anteile | 3.315.690,795 |

| Anteilwert in EUR | 103,66 |

zum 31.05.2018

| Fondsvermögen in EUR | 353.163.020,62 |

| Anzahl der umlaufenden Anteile | 3.406.530,801 |

| Anteilwert in EUR | 103,67 |

* Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Verwendungsrechnung für das Sondervermögen

Fürst Fugger Privatbank Wachstum

Berechnung der Wiederanlage insgesamt und je Anteil

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Rumpfgeschäftsjahres | EUR | 551.982,08 | 0,17 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 551.982,08 | 0,17 |

Anzahl der umlaufenden Anteile: 3.302.465,421

Anhang gemäß § 7 Nr. 9 KARBV

Risikomanagementverfahren

Fürst Fugger Privatbank Wachstum

Die Verwaltungsgesellschaft verwendet ein Risikomanagementverfahren, das die Überwachung der Risiken der einzelnen Portfoliopositionen und deren Anteil am Gesamtrisikoprofil des Portfolios des verwalteten Fonds zu jeder Zeit erlaubt. Im Einklang mit dem Gesetz vom 17. Dezember 2010 und den anwendbaren regulatorischen Anforderungen der Commission de Surveillance du Secteur Financier (‚CSSF‘) berichtet die Verwaltungsgesellschaft regelmäßig über das von ihr verwendete Risikomanagement-Verfahren an die CSSF.

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für das Sondervermögen gemäß der DerivateV nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt (relativer Value-at-Risk gem. § 8 DerivateV).

Als Vergleichsvermögen dient der folgende Index: 100 % MSCI World

Die maximal zulässige Limitauslastung, gemessen durch den Quotienten von Value-at-Risk des Portfolios und Value-at-Risk des Vergleichsvermögens, liegt bei 200 %. Die Value-at-Risk Auslastung betrug in der vergangenen Berichtsperiode:

| Minimum | 26,5 % |

| Maximum | 54,8 % |

| Durchschnitt | 38,8 % |

Zur Berechnung des Value-at-Risk wurde ein historischer Value-at-Risk-Ansatz benutzt. Der Value-at-Risk bezieht sich auf eine Haltedauer von 20 Tagen, ein Konfidenzniveau von 99 % sowie einen Beobachtungszeitraum von einem Jahr.

In der vergangenen Berichtsperiode wurde eine Hebelwirkung von durchschnittlich 100,00 % gemessen. Die Berechnung beruht auf dem in der European Securities and Markets Authority (ESMA) – Leitlinie 10-788 definierten Sum-of-Notionals Approach.

In der vergangenen Berichtsperiode waren keine Derivate im Bestand des Fonds.

Derivate-Exposure: EUR 0,00

| Bestand der Wertpapiere am Fondsvermögen | 95,19 % |

| Bestand der Derivate am Fondsvermögen | 0,00 % |

Hinweis zu Techniken für eine effiziente Portfolioverwaltung:

Im Berichtszeitraum wurden keine Techniken für eine effiziente Portfolioverwaltung eingesetzt.

Sonstige Angaben

Fürst Fugger Privatbank Wachstum

| Fondsvermögen in EUR | 351.848.503,50 |

| Anzahl der umlaufenden Anteile | 3.302.465,421 |

| Anteilwert in EUR | 106,54 |

Erläuterungen zu Bewertungsverfahren

zum 30. Juni 2020

Die Bewertung von Vermögensgegenständen des Sondervermögens sowie die Berechnung des Nettoinventarwerts je Anteil erfolgt gemäß den Vorgaben von KAGB und KARBV.

Zur Errechnung des Ausgabepreises und des Rücknahmepreises für die Anteile des Fonds ermittelt die Verwaltungsgesellschaft unter Kontrolle der Verwahrstelle bewertungstäglich den Wert der zum Fonds gehörenden Vermögensgegenstände abzüglich der Verbindlichkeiten („Nettoinventarwert“). Die Teilung des so ermittelten Nettoinventarwerts durch die Anzahl der ausgegebenen Anteile ergibt den Anteilwert. Der Wert für die Anteile des Fonds wird an allen Bankarbeits- und Börsentagen, die zugleich Bankarbeitstage und Börsentage in Frankfurt am Main und Luxemburg sind, ermittelt. Die Berechnung des Anteilwerts an Feiertagen findet gemäß den Vorgaben aus dem Verkaufsprospekt statt.

Das Fondsvermögen wird nach folgenden Grundsätzen berechnet und bewertet:

| a) |

Die im Fonds enthaltenen Zielfondsanteile werden zum letzten festgestellten und erhältlichen Anteilwert bzw. Rücknahmepreis bewertet. |

| b) |

Der Wert von Kassenbeständen oder Bankguthaben, Einlagenzertifikaten und ausstehenden Forderungen, vorausbezahlten Auslagen, Bardividenden und erklärten oder aufgelaufenen und noch nicht erhaltenen Zinsen entspricht dem jeweiligen vollen Betrag, es sei denn, dass dieser wahrscheinlich nicht voll bezahlt oder erhalten werden kann, in welchem Falle der Wert unter Einschluss eines angemessenen Abschlages ermittelt wird, um den tatsächlichen Wert zu erhalten. |

| c) |

Der Wert von Vermögenswerten, welche an einer Börse oder an einem anderen geregelten Markt notiert oder gehandelt werden, wird auf der Grundlage des letzten verfügbaren Kurses, ermittelt, sofern nachfolgend nichts anderes geregelt ist. |

| d) |

Sofern ein Vermögenswert nicht an einer Börse oder auf einem anderen geregelten Markt notiert oder gehandelt wird oder sofern für Vermögenswerte, welche an einer Börse oder auf einem anderen Markt wie vorerwähnt notiert oder gehandelt werden, die Kurse entsprechend den Regelungen in c) den tatsächlichen Marktwert der entsprechenden Vermögenswerte nicht angemessen widerspiegeln, wird der Wert solcher Vermögenswerte auf der Grundlage des vernünftigerweise vorhersehbaren Verkaufspreises nach einer vorsichtigen Einschätzung ermittelt. |

| e) |

Der Liquidationswert von Futures, Forwards oder Optionen, die nicht an Börsen oder anderen organisierten Märkten gehandelt werden, entspricht dem jeweiligen Nettoliquidationswert, wie er gemäß den Richtlinien des Vorstands der Verwaltungsgesellschaft auf einer konsistent für alle verschiedenen Arten von Verträgen angewandten Grundlage festgestellt wird. Der Liquidationswert von Futures, Forwards oder Optionen, welche an Börsen oder anderen organisierten Märkten gehandelt werden, wird auf der Grundlage der letzten verfügbaren Abwicklungspreise solcher Verträge an den Börsen oder organisierten Märkten, auf welchen diese Futures, Forwards oder Optionen vom Fonds gehandelt werden, berechnet; sofern ein Future, ein Forward oder eine Option an einem Tag, für welchen der Nettovermögenswert bestimmt wird, nicht liquidiert werden kann, wird die Bewertungsgrundlage für einen solchen Vertrag vom Vorstand in angemessener und vernünftiger Weise bestimmt. |

| f) |

Swaps werden zu ihrem Marktwert bewertet. Es wird darauf geachtet, dass Swap-Kontrakte zu marktüblichen Bedingungen im exklusiven Interesse des jeweiligen Fonds abgeschlossen werden. |

| g) |

Geldmarktinstrumente können zu ihrem jeweiligen Verkehrswert, wie ihn die Verwaltungsgesellschaft nach Treu und Glauben und allgemein anerkannten, von Abschlussprüfern nachprüfbaren Bewertungsregeln festlegt, bewertet werden. |

| h) |

Sämtliche sonstige Wertpapiere oder sonstige Vermögenswerte werden zu ihrem angemessenen Marktwert bewertet, wie dieser nach Treu und Glauben und entsprechend dem der Verwaltungsgesellschaft auszustellenden Verfahren zu bestimmen ist. |

| i) |

Die auf Wertpapiere entfallenden anteiligen Zinsen werden mit einbezogen, soweit diese nicht im Kurswert berücksichtigt wurden (sogenanntes Dirty-Pricing). |

Der Wert aller Vermögenswerte und Verbindlichkeiten, welche nicht in der Währung des Fonds ausgedrückt sind, wird in diese Währung zum zuletzt verfügbaren Devisenkurs umgerechnet. Wenn solche Kurse nicht verfügbar sind, wird der Wechselkurs nach Treu und Glauben und nach dem vom Vorstand aufgestellten Verfahren bestimmt.

Die Verwaltungsgesellschaft kann nach eigenem Ermessen andere Bewertungsmethoden zulassen, wenn sie dieses im Interesse einer angemesseneren Bewertung eines Vermögenswertes des Fonds für angebracht hält.

Wenn die Verwaltungsgesellschaft der Ansicht ist, dass der ermittelte Anteilwert an einem bestimmten Bewertungstag den tatsächlichen Wert der Anteile des Fonds nicht wiedergibt, oder wenn es seit der Ermittlung des Anteilwertes beträchtliche Bewegungen an den betreffenden Börsen und/oder Märkten gegeben hat, kann die Verwaltungsgesellschaft beschließen, den Anteilwert noch am selben Tag zu aktualisieren. Unter diesen Umständen werden alle für diesen Bewertungstag eingegangenen Anträge auf Zeichnung und Rücknahme auf der Grundlage des Anteilwertes eingelöst, der unter Berücksichtigung des Grundsatzes von Treu und Glauben aktualisiert worden ist.

Im Geschäftsjahr kamen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps im Sinne der Verordnung (EU) 2015/2365 des Europäischen Parlaments und des Rates vom 25. November 2015 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 („SFTR“) zum Einsatz. Somit sind im Jahresbericht keine Angaben im Sinne von Artikel 13 der genannten Verordnung an die Anleger aufzuführen.

Angaben zur Transparenz

Im Rahmen der Tätigkeit des Sondervermögens bestanden für das abgelaufene Rumpfgeschäftsjahr keine Vereinbarungen über die Zahlung von „Soft Commissions“ oder ähnlichen Vergütungen. Weder der Verwalter noch eine mit ihm verbundene Stelle haben für das abgelaufene Geschäftsjahr Kickback Zahlungen oder sonstige Rückvergütungen von Maklern oder Vermittlern erhalten.

Verwaltungsgebühren der Zielfonds

Fürst Fugger Privatbank Wachstum

Im Rumpfgeschäftsjahr war das Sondervermögen in folgende Zielfonds investiert, deren maximale jährliche Verwaltungsvergütungssätze aus der nachfolgenden Aufstellung ersichtlich sind.

| Investmentanteile | ISIN | Verwaltungsvergütung |

| AGIF-Allianz Credit Opportuni. Act. au Port. R EUR Dis.o.N. | LU1953144117 | 0,38 % |

| AIS-Amundi MSCI World Energy Namens-Anteile C Cap.EUR o.N. | LU1681046006 | 0,25 % |

| Assenagon Alpha Volatility Inhaber-Anteile I o.N. | LU0575255335 | 0,80 % |

| AXA World Funds-Optimal Inc. Namens-Anteile I (thes.)pf oN | LU0184635471 | 0,45 % |

| BlackRock SF-Emer.Mkts.Equ.St. Act. Nom. I2 USD Acc. oN | LU1946828917 | 1,00 % |

| BNP Paribas Energy Transition Act.au Port.I Cap o.N. | LU0823414809 | 0,75 % |

| Comgest Growth PLC-Japan Reg. Shares EUR I Acc. o.N. | IE00BZ0RSN48 | 0,85 % |

| DWS Euro Money Market Fund Inhaber-Anteile o.N. | LU0225880524 | 0,10 % |

| E.I. Sturdza Fds-Str.Eur.Qual. Reg.Shares EUR Inst.o.N. | IE00B7TRTL43 | 0,90 % |

| EdR Fund – Emerging Bonds Actions Nom.I EUR (H) o.N. | LU1160352354 | 0,60 % |

| EquityFlex Inhaber-Anteile I o.N. | LU1138397838 | 0,50 % |

| Fidelity Fds-Pacific Fund Registered Shs Y Acc. EUR o.N. | LU0951203180 | 0,80 % |

| Fr.Temp.Inv.Fds -T.Gl.Bd Fd Namens-Ant. I (acc.) Euro o.N. | LU0195953079 | 0,55 % |

| IQAM Market Timing Europe Inhaber-Anteile BT o.N. | AT0000A1W4A9 | 0,80 % |

| JPM Inv.Fds-Global Income Fund Actions Nom. C (div) EUR o.N. | LU0395796690 | 0,60 % |

| JPMorg.I.-Global Macro Opp.Fd Namens-Anteile C Acc.EUR o.N. | LU0095623541 | 0,60 % |

| JPMorgan-Europe Equity Plus Fd AN.JPM-Eo.E.P.C(pr)(acc)EUR oN | LU0289214545 | 0,80 % |

| LAZARD CONVERTIBLE GLOBAL Actions au Port. PC EUR oN | FR0000098683 | 0,85 % |

| Legg M.Gl.Fds-LM WA Mac.Op.Bd Reg.Shs Pr.EUR Acc Hdgd o.N. | IE00BHBX1D63 | 1,00 % |

| LOYS FCP – Premium Dividende Act. au Port. I EUR Dis. oN | LU2066734513 | 0,15 % |

| LOYS Global MH Inhaber-Anteile A (t) | DE000A0H08T8 | 0,90 % |

| Man F.VI-MAN GLG Eu.Md-C.Eq.A. Reg. Shares IN EUR o.N. | IE00BWBSFJ00 | 1,00 % |

| Man F.VI-MAN GLG Eu.Md-C.Eq.A. Reg. Shares INF EUR o.N. | IE00BYXWT366 | 1,00 % |

| MEDICAL – MEDICAL BioHealth Inh.-Ant. EUR E o.N. | LU1783158469 | 0,86 % |

| MFS Mer.-Prudent Capital Fund Registered Shares I1 USD o.N. | LU1442550031 | 0,75 % |

| MFS Meridian-Glob.Concentr.Fd Bearer Shares Cl. I1 DL o.N. | LU0219455010 | 0,95 % |

| Mo.Stanley Inv.Fds-Asia Opp.Fd Actions Nom.Z Cap.USD o.N. | LU1378878604 | 0,75 % |

| Mor.St.Inv.-Global Opportunity Actions Nominatives Z USD o.N. | LU0552385535 | 0,75 % |

| MS Invt Fds-US Advantage Fund Actions Nom. Z USD o.N. | LU0360484686 | 0,70 % |

| OptoFlex Inhaber-Ant. oN | LU0834815101 | 0,12 % |

| PIMCO Fds:G.I.S.-PIMCO C. Sec. Registered Acc.Shs Inst.USD oN | IE00B6VH4D24 | 0,79 % |

| Prevoir Gestion Actions Actions au Porteur I o.N. | FR0011646454 | 1,00 % |

| Raiff.-Nachhaltigkeit-Momentum Inhaber-Anteile I A o.N. | AT0000A1PKS7 | 0,75 % |

| Raiffeisen-Nachhaltigkeit-Mix Inhaber-Anteile I A o.N. | AT0000A1G2L0 | 0,63 % |

| Robeco CGF-R.BP US Premium Eq. Act. Nom. Class I USD o.N. | LU0226954369 | 0,70 % |

| Robeco Global Consumer Trends Actions Nom.I Cap. EUR o.N. | LU0717821077 | 0,80 % |

| T. Rowe Price-Gl.Technol.Eq.Fd Namens-Anteile I Acc.USD o.N. | LU1244139827 | 0,85 % |

| Twelve Cap.Fd-Twl.Ins.Best Id. Actions Nom. I Acc.USD o.N. | LU1342494801 | 0,60 % |

| Vont.Fd II-Vescore Active Beta Act. Nom. I EUR Acc. oN | LU1936094652 | 0,50 % |

| Xtr.Euro Stoxx 50 Sh.Da.Swap Inhaber-Anteile 1C o.N. | LU0292106753 | 0,30 % |

| Xtrackers ShortDAX Daily Swap Inhaber-Anteile 1C o.N. | LU0292106241 | 0,30 % |

Die Zielfonds wurden zum Nettoinventarwert gekauft bzw. verkauft, d.h. es wurden keine Ausgabeaufschläge und Rücknahmegebühren gezahlt.

Transaktionskosten

Für das am 30. Juni 2020 endende Rumpfgeschäftsjahr sind im Zusammenhang mit dem Kauf und Verkauf von Wertpapieren, Geldmarktpapieren, Derivaten oder anderen Vermögensgegenständen die unten aufgelisteten Transaktionskosten angefallen. Zu den Transaktionskosten zählen insbesondere Provisionen für Broker und Makler, Clearinggebühren und fremde Entgelte (z. B. Börsenentgelte, lokale Steuern und Gebühren, Registrierungs- und Umschreibegebühren).

| Fürst Fugger Privatbank Wachstum (1. März 2020 bis 30. Juni 2020) | 1.902,83 EUR |

Gesamtkostenquote (Total Expense Ratio/ TER) des Netto-Fondsvermögens (nach BVI-Methode)

| Fürst Fugger Privatbank Wachstum (1. März 2020 bis 30. Juni 2020, annualisiert) | 2,61 % |

Die Gesamtkostenquote (TER) des Netto-Fondsvermögens drückt die Summe der Kosten und Gebühren als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Wesentliche sonstige Aufwendungen und Erträge sowie Zusammensetzung der Verwaltungsvergütung Fürst Fugger Privatbank Wachstum

| EUR | |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen | |

| Fondsmanagementvergütung | -1.814.502,41 |

| Verwaltungsvergütung | -56.003,16 |

| Wesentliche Sonstige Aufwendungen | |

| Zinsaufwendungen aus Bankguthaben | -16.383,09 |

Wesentliche Sonstige Erträge –

Angaben zur Vergütung gemäß § 101 KAGB

Vergütungspolitik des Auslagerungsunternehmens

Fürst Fugger Privatbank Aktiengesellschaft

Die Fürst Fugger Privatbank Aktiengesellschaft ist ein kleines und nicht-komplexes Institut und hat eine Bilanzsumme im Durchschnitt der letzten drei abgeschlossenen Geschäftsjahre von rund 500 Millionen Euro.

Ein Institut ist bedeutend i.S.d. § 25n KWG, wenn seine Bilanzsumme im Durchschnitt der letzten drei abgeschlossenen Geschäftsjahre 15 Milliarden Euro erreicht oder überschritten hat. Die Fürst Fugger Privatbank Aktiengesellschaft ist somit kein bedeutendes Institut. Dementsprechend muss die Bank keine Risikoanalyse nach § 25a Abs. 5b KWG zur Ermittlung der Mitarbeiterkategorien, deren Tätigkeiten sich wesentlich auf das Risikoprofil der Bank auswirken (Risikoträger), erstellen. Die besonderen Anforderungen an bedeutende Institute für die Offenlegung von Informationen zum Vergütungssystem nach der InstitutsVergV gelten somit nicht für die Bank.

Die Bank hat auch darauf verzichtet, allein zum Zweck der Offenlegung nach Artikel 450 CRR Risikoträger zu identifizieren.

Unter Anwendung des Verhältnismäßigkeitsprinzips nach Artikel 450 Abs. 2 CRR und der Leitlinie zu Angaben gemäß Artikel 450 CRR der Europäischen Bankenaufsichtsbehörde EBA erfüllt die Bank als ein kleines und nicht-komplexes Institut ihre Offenlegungspflichten, indem die Bank Angaben offenlegt, die ihrer internen Organisation und ihrem angewandten Vergütungssystem entsprechen.

Die gesamten Personalbezüge einschließlich sozialer Abgaben und betrieblicher Altersvorsorge für das Jahr 2018 betragen gemäß der GuV 14.956.603 Euro (Vorjahr: 14.158.059 Euro).

Vergütungspolitik der Verwaltungsgesellschaft

Die Administration wird von der Fondsverwaltung bzw. dem Alternativen Investment Fonds Manager (AIFM) Hauck & Aufhäuser Fund Services ausgeführt. Die Hauck & Aufhäuser Fund Services (HAFS), die per 28. Februar 2018 aus der Migration der ehemaligen Hauck & Aufhäuser Investment Gesellschaft S.A. mit der Hauck & Aufhäuser Asset Management Services S.à r.l. hervorging, hat im Einklang mit geltenden gesetzlichen und aufsichtsrechtlichen Vorgaben Grundsätze für ihr Vergütungssystem definiert, die mit einem soliden und wirksamen Risikomanagementsystem vereinbar und diesem förderlich sind. Dieses Vergütungssystem orientiert sich an der nachhaltigen und unternehmerischen Geschäftspolitik des Hauck & Aufhäuser Konzerns und soll daher keine Anreize zur Übernahme von Risiken geben, die unvereinbar mit den Risikoprofilen und Vertragsbedingungen der von der HAFS verwalteten Investmentfonds sind. Das Vergütungssystem soll stets im Einklang mit Geschäftsstrategie, Zielen, Werten und Interessen der HAFS und der von ihr verwalteten Fonds und der Anleger dieser Fonds stehen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütung der Mitarbeiter der HAFS kann fixe und variable Elemente sowie monetäre und nicht-monetäre Nebenleistungen enthalten. Die Bemessung der Komponenten erfolgt unter Beachtung der Risikogrundsätze, Marktüblichkeit und Angemessenheit. Des Weiteren wird bei der Festlegung der einzelnen Bestandteile gewährleistet, dass keine signifikante Abhängigkeit von der variablen Vergütung besteht sowie ein angemessenes Verhältnis von variabler zu fixer Vergütung besteht. Die variable Vergütung stellt somit nur eine Ergänzung zur fixen Vergütung dar und setzt keine Anreize zur Eingehung unangemessener Risiken. Ziel ist eine flexible Vergütungspolitik, die auch einen Verzicht auf die Zahlung der variablen Komponente vorsehen kann.

Das Vergütungssystem wird mindestens einmal jährlich überprüft und bei Bedarf angepasst, um die Angemessenheit und Einhaltung der rechtlichen Vorgaben zu gewährleisten.

Im Geschäftsjahr 2019 beschäftigte die HAFS im Durchschnitt 92 Mitarbeiter, denen Gehälter i.H.v. EUR 8,9 Mio. gezahlt wurden. Von den 92 Mitarbeitern wurden 72 Mitarbeiter als sog. Risk Taker gem. der ESMA-Guideline ESMA/2016/411, Punkt 19 identifiziert. Diesen Mitarbeitern wurden in 2019 Gehälter i.H.v. € 7,4 Mio. gezahlt, davon € 0,6 Mio. als variable Vergütung.

Von den 92 Mitarbeitern waren 30 Mitarbeiter mit AIFM-Tätigkeiten befasst; darunter drei Vorstände. Diesen Mitarbeitern wurden in 2019 Gehälter i.H.v. EUR 2,6 Mio. gezahlt, davon EUR 0,4 Mio. als variable Vergütung. Davon betreffen EUR 0,8 Mio. die drei Vorstände; als variable Vergütung wurden an diese EUR 0,2 Mio. gezahlt.

Munsbach, den 31. Juli 2020

Hauck & Aufhäuser Fund Services S.A.

Vorstand

Vermerk des unabhängigen Abschlussprüfers

An die Hauck & Aufhäuser Fund Services S. A., Munsbach (Luxembourg)

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Fürst Fugger Privatbank Wachstum – bestehend aus dem Tätigkeitsbericht für das Rumpfgeschäftsjahr vom 1. März 2020 bis zum 30. Juni 2020, der Vermögensübersicht und der Vermögensaufstellung zum 30. Juni 2020, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Rumpfgeschäftsjahr 1. März 2020 bis zum 30. Juni 2020, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Hauck & Aufhäuser Fund Services S. A. unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Hauck & Aufhäuser Fund Services S. A. sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 104 Abs. 2 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht i.S.d. § 104 Abs. 1 KAGB, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Hauck & Aufhäuser Fund Services S. A. abzugeben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Hauck & Aufhäuser Fund Services S. A. aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Hauck & Aufhäuser Fund Services S. A. nicht fortgeführt wird. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Hauck & Aufhäuser Fund Services S. A. bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 31. Juli 2020

KPMG AG

Wirtschaftsprüfungsgesellschaft

Hintze, Wirtschaftsprüfer

Lehmann, Wirtschaftsprüfer

Neueste Kommentare