Anlegergelder verbrannt: PROJECT Metropolen SP 3 geschlossene Investment GmbH & Co. KG

PROJECT Metropolen SP 3 geschlossene Investment GmbH & Co. KG

Bamberg

Jahresbericht nach KAGB, VermAnIG zum Geschäftsjahr vom 01.01.2021 bis zum 31.12.2021

Gliederung

| I |

Jahresbilanz zum 31. Dezember 2021 |

| II |

Gewinn- und Verlustrechnung für das Geschäftsjahr 2021 |

| III |

Anhang zum 31. Dezember 2021 |

| IV |

Lagebericht für das Geschäftsjahr 2021 |

| V |

Bilanzeid |

| VI |

Vermerk des unabhängigen Abschlussprüfers |

I Jahresbilanz zum 31. Dezember 2021

A. Aktiva

| Geschäftsjahr | Geschäftsjahr | Geschäftsjahr | Vorjahr | |||

| Investmentanlagevermögen | EUR | EUR | EUR | % | EUR | % |

| 1. Beteiligungen | 9.904.541,43 | 99,91 | 9.563.611,21 | 99,91 | ||

| 2. Barmittel und Barmitteläquivalente | ||||||

| a) Täglich verfügbare Bankguthaben | 9.272,06 | 0,09 | 8.159,76 | 0,09 | ||

| 9.913.813,49 | 100,00 | 9.571.770,97 | 100,00 | |||

|

B. Passiva |

||||||

| Geschäftsjahr | Geschäftsjahr | Geschäftsjahr | Vorjahr | |||

| EUR | EUR | EUR | % | EUR | % | |

| 1. Rückstellungen | 26.125,00 | 0,26 | 24.288,00 | 0,25 | ||

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | ||||||

| a) aus anderen Lieferungen und Leistungen | 7.194,12 | 0,08 | 7.241,88 | 0,08 | ||

| 3. Sonstige Verbindlichkeiten | ||||||

| a) gegenüber Gesellschaftern | 0,00 | 0,00 | 388,93 | 0,00 | ||

| 4. Eigenkapital | ||||||

| a) Kapitalanteile Kommanditisten | 9.246.952,94 | 93,27 | 9.387.240,95 | 98,07 | ||

| nicht eingeforderte ausstehende Einlagen | – 1.000,00 | – 0,01 | – 1.000,00 | – 0,01 | ||

| eingefordertes Kapital | 9.245.952,94 | 93,26 | 9.386.240,95 | 98,06 | ||

| b) Nicht realisierte Gewinne aus Neubewertung | 634.541,43 | 6,40 | 153.611,21 | 1,61 | ||

| 9.880.494,37 | 99,66 | 9.539.852,16 | 99,67 | |||

| 9.913.813,49 | 100,00 | 9.571.770,97 | 100,00 |

II Gewinn- und Verlustrechnung für das Geschäftsjahr vom 01.01.2021 bis 31.12.2021

| Geschäftsjahr | Vorjahr | |

| Investmenttätigkeit | EUR | EUR |

| 1. Erträge | ||

| a) Sonstige betriebliche Erträge | 388,93 | 272,67 |

| Summe der Erträge | 388,93 | 272,67 |

| 2. Aufwendungen | ||

| a) Verwaltungsvergütung | 86.329,44 | 85.224,00 |

| b) Verwahrstellenvergütung | 35.700,00 | 34.800,00 |

| c) Prüfungs- und Veröffentlichungskosten | 11.763,19 | 11.638,00 |

| d) Sonstige Aufwendungen | 6.884,31 | 6.181,00 |

| Summe der Aufwendungen | 140.676,94 | 137.843,00 |

| 3. Ordentlicher Nettoertrag | – 140.288,01 | – 137.570,33 |

| 4. Realisiertes Ergebnis des Geschäftsjahres | – 140.288,01 | – 137.570,33 |

| 5. Zeitwertänderung | ||

| a) Erträge aus der Neubewertung | 480.930,22 | 445.788,89 |

| Summe des nicht realisierten Ergebnisses des Geschäftsjahres | 480.930,22 | 445.788,89 |

| 6. Ergebnis des Geschäftsjahres | 340.642,21 | 308.218,56 |

III Anhang zum 31. Dezember 2021

A. ALLGEMEINE ANGABEN

Die PROJECT Metropolen SP 3 geschlossene Investment GmbH & Co. KG hat ihren Sitz in Bamberg, Kirschäckerstraße 25 und ist im Handelsregister des Amtsgerichtes in Bamberg unter der Nummer HRA 12187 eingetragen.

Der Jahresabschluss wurde auf der Grundlage der Gliederungs-, Bilanzierungs- und Bewertungsvorschriften des Handelsgesetzbuches (HGB) in Verbindung mit dem Kapitalanlagegesetzbuch (KAGB) und in Verbindung mit der Verordnung über Inhalt, Umfang und Darstellung der Rechnungslegung von Sondervermögen, Investmentaktiengesellschaften und Investmentkommanditgesellschaften sowie über die Bewertung der zu dem Investmentvermögen gehörenden Vermögensgegenstände (KARBV) aufgestellt.

Die PROJECT Metropolen SP 3 geschlossene Investment GmbH & Co. KG (»die Gesellschaft«) ist eine geschlossene Investmentkommanditgesellschaft nach § 1 Absatz 6 KAGB.

I. Bilanzierungs- und Bewertungsmethoden

Der Jahresabschluss wurde nach den Bilanzierungs- und Bewertungsmethoden der Vorschriften des KAGB und der KARBV aufgestellt.

Bei der Bewertung wurde von der Fortführung des Unternehmens ausgegangen. Die Vermögensgegenstände und Schulden wurden einzeln bewertet. Es ist vorsichtig bewertet worden, namentlich sind alle vorhersehbaren Risiken und Verluste, die bis zum Abschlussstichtag entstanden sind, berücksichtigt worden, selbst wenn diese erst zwischen dem Abschlussstichtag und der Aufstellung des Jahresabschlusses bekannt geworden sind.

Aufwendungen und Erträge des Geschäftsjahres sind unabhängig vom Zeitpunkt der Zahlung berücksichtigt worden.

Das KAGB schreibt in den §§ 286 ff. i. V. m. §§ 168 ff. ein eigenes Bewertungsverfahren für die Anteile einer Investmentgesellschaft vor. Die gesetzlichen Vorschriften werden flankiert durch Art. 19 ff. der Level 2-AIFM-DVO und konkretisiert durch die Kapitalanlage Rechnungslegungs- und Bewertungsverordnung (»KARBV«) der BaFin.

Die Gesellschaft investiert mittelbar über eine Beteiligungsgesellschaft, von der sie 100 Prozent der Anteile hält, in verschiedene Objektgesellschaften, in denen die Projektentwicklungen durchgeführt werden.

Entsprechend der Investmentstruktur findet eine Bewertung von Vermögensgegenständen auf folgenden Ebenen statt:

| • |

Unbebautes Grundstück |

| • |

Immobilienentwicklungs-Beteiligungsgesellschaft (Objektgesellschaft) |

| • |

Beteiligungsgesellschaft |

| • |

Fondsgesellschaft |

Die angewendeten Bewertungsmodelle sind in der »Richtlinie über die Bewertungsgrundsätze, -verfahren, und -methoden der PROJECT Investment AG (KVG) – Bewertungs-Richtlinie« dargestellt.

Die Bewertungsrichtlinie regelt, dass der Verkehrswert für Vermögensgegenstände, welche weder zum Handel an einer Börse noch an einem anderen Markt zugelassen sind, zu dem Wert anzusetzen ist, welcher von sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern im gewöhnlichen Geschäftsverkehr zu Grunde gelegt würde.

Die Bewertungsrichtlinie unterscheidet grundsätzlich zwischen der Bewertung von bebauten sowie unbebauten Grundstücken auf der einen Seite sowie der Unternehmensbewertung auf der anderen Seite. Die Unterscheidung in zwei unterschiedliche Bewertungsmodelle vor und nach Baubeginn ist zweckmäßig und sachgerecht, da hierdurch der Projektentwicklungscharakter sowie die unternehmerische Wertschöpfung ab Baubeginn abgebildet werden.

Bei der Ermittlung des Wertes von Grundstücken wird der Wert des Baugrundstückes bis zum Beginn der Baumaßnahme nach § 30 II Nr. 3 KARBV bestimmt. Vor Baubeginn ist laut § 30 II Nr. 3 KARBV das Grundstück so zu bewerten, dass ein möglicher Abverkauf am Markt dargestellt wird und es nicht zur Baurealisierung kommt. Deshalb werden z. B. Anschaffungsnebenkosten des Grundstückserwerbes nicht berücksichtigt. Es dürfen jedoch Gebühren, welche als Bezugsgröße das Objektverkaufsvolumen haben als sonstiger Vermögensgegenstand aktiviert werden, sofern diese im Fall des Verkaufs und Nicht-Realisation des Projektes zurückvergütet werden müssen. Der auf dieser Grundlage angepasste Vermögenswert der Objektgesellschaft wird entsprechend der Beteiligungsquote bei der Beteiligungsgesellschaft berücksichtigt.

Nach Baubeginn leitet sich der Wert der Objektgesellschaft aus der Kosten- und Ertragsprognose für die Immobilienerrichtung bzw. den -verkauf ab und wird durch ein entsprechendes Kapitalisierungsverfahren des betreffenden Cash-Flows auf Ebene der Beteiligungsgesellschaft ermittelt (i. S. d. § 32 KARBV). Als Basiszinssatz wird die Rendite von Bundeswertpapieren mit 2-jähriger Restlaufzeit angesetzt. Als Marktrisikoprämie wird 7,0 Prozent zugeschlagen. Der Basismindestzinssatz beträgt 0 Prozent. Der Betafaktor als Maß für das unternehmerische Risiko kommt mit 1,0 Prozent zur Anwendung. Je nach Bauten- und Vertriebsstand der Projekte kommt es zu weiteren Zu- bzw. Abschlägen.

Da im Falle der durch die Fonds realisierten Projektentwicklungen die Dauer der einzelnen Projekte bis zu deren Abschluss sehr kurz ist, können die Risiken der Projektentwicklung nicht nur durch die Anpassung des Kapitalisierungszinssatzes dargestellt werden. Hier ist insbesondere eine Anpassung der Cash-Flows der Projekte in Abhängigkeit vom Bautenstand und der Herstellkosten zu berücksichtigen.

Einzelne Positionen wurden wie folgt bewertet:

1. Beteiligungen

Die Beteiligungen werden mit dem sich aus der Vermögensaufstellung ergebenden Wert angesetzt. In dieser Vermögensaufstellung werden die Beteiligungen an den Objektgesellschaften gemäß der oben beschriebenen Bewertungsmethode unter Berücksichtigung weiterer rückforderbarer Vergütungen angesetzt. Die übrigen Vermögensgegenstände und Schulden werden mit ihren Werten aus dem geprüften Jahresabschluss (HGB-Bewertung) angesetzt.

2. Barmittel

Die Barmittel und Barmitteläquivalente wurden grundsätzlich mit dem Nennbetrag angesetzt.

3. Rückstellungen

Rückstellungen wurden zum nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag ermittelt. Die sonstigen Rückstellungen berücksichtigen alle erkennbaren Risiken und ungewissen Verpflichtungen. Aufgrund der Restlaufzeit der Verpflichtungen von weniger als einem Jahr erfolgte keine Abzinsung. Die Schätzung der notwendigen Erfüllungsbeträge erfolgte auf Basis von Steuerberechnungen, vorliegenden Vereinbarungen, Erfahrungen vergangener Geschäftsjahre sowie anderer unternehmensinterner Unterlagen.

4. Verbindlichkeiten

Verbindlichkeiten wurden mit dem Erfüllungsbetrag ausgewiesen.

Die Auswirkungen des erst nach dem Bilanzstichtag begonnenen Ukraine-Krieges haben sich in den Wertansätzen der Vermögensgegenstände zum 31.12.2021 noch nicht niedergeschlagen.

B. ERLÄUTERUNGEN ZU EINZELNEN POSTEN DER BILANZ UND DER GEWINN- UND VERLUSTRECHNUNG

Die Beteiligungen betreffen die 100 Prozentige Tochtergesellschaft, über welche mittelbar die Immobilienbeteiligungen eingegangen werden. Zu weiteren Einzelheiten wird auf den beigefügten Anlagespiegel verwiesen.

Alle Verbindlichkeiten haben eine Restlaufzeit von weniger als einem Jahr. Die Verbindlichkeiten aus Lieferungen und Leistungen beinhalten Verbindlichkeiten gegenüber verbundenen Unternehmen in Höhe von 7.194,12 EUR.

Das gezeichnete Kapital in Höhe von 10.051.000,00 EUR ist in Höhe von 1.000,00 EUR ausstehend (davon 0,00 EUR eingefordert). Die Entwicklung der Kapitalkonten ist der beigefügten Kapitalkontenentwicklung zu entnehmen.

Die Vermögensgegenstände, die der Gesellschaft gehören, sind nicht Gegenstand von Rechten Dritter.

Die Verwaltungsvergütungen betreffen mit 86.329,44 EUR laufende Verwaltungsgebühren.

Die sonstigen Aufwendungen beinhalten:

| Geschäftsführungs-/Haftungsvergütung | 3.570,00 EUR |

| Rechts- und Beratungskosten | 2.255,70 EUR |

| Sonstige Aufwendungen | 1.058,61 EUR |

| Summe | 6.884,31 EUR |

Die vergleichende Dreijahresübersicht analog § 14 KARBV, 101 I Satz 3 Nr. 6 KAGB stellt sich wie folgt dar:

| 31.12.2021 | 31.12.2020 | 31.12.2019 | 31.12.2018 | |

| EUR | EUR | EUR | EUR | |

| Wert des Investmentvermögens | 9.880.494,37 | 9.539.852,16 | 9.231.633,60 | 5.159.075,87 |

Zu einem möglichen Anteilswert und die Wertentwicklung pro Anteil siehe unter D. Sonstige Pflichtangaben.

C. VERWENDUNGS- UND ENTWICKLUNGSRECHNUNG

Verwendungsrechnung

| 1. Realisiertes Ergebnis des Geschäftsjahres | – 140.288,01 EUR |

| 2. Belastung auf Kapitalkonten | 140.288,01 EUR |

| 3. Bilanzgewinn | 0,00 EUR |

Entwicklungsrechnung

| I. Wert des Eigenkapitals am Beginn des Geschäftsjahres | |

| 1. Zwischenentnahmen | 9.539.852,16 EUR |

| 2. Mittelzuflüsse (netto) | |

| a) Mittelzuflüsse aus Gesellschaftereintritten | 0,00 EUR |

| b) Mittelabflüsse wegen Gesellschafteraustritten | 0,00 EUR |

| 3. Realisiertes Ergebnis des Geschäftsjahres | – 140.288,01 EUR |

| 4. Nicht realisiertes Ergebnis des Geschäftsjahres | 480.930,22 EUR |

| II. Wert des Eigenkapitals am Ende des Geschäftsjahres | 9.880.494,37 EUR |

D. SONSTIGE PFLICHTANGABEN

Beteiligungsgesellschaft

Die PROJECT Metropolen SP 3 geschlossene Investment GmbH & Co. KG investiert mittelbar über eine Beteiligungsgesellschaft in Immobilienentwicklungen. Die Beteiligungsgesellschaft ist:

1. PROJECT Metropolen SP 3 Beteiligungs GmbH & Co. KG, mit dem Sitz in der Kirschäckerstraße 25, 96052 Bamberg

Die Gesellschaft hält seit der Gründung (03. März 2017) 100 Prozent der Anteile. Das eingezahlte Kommanditkapital beträgt zum Bilanzstichtag 9.270.000,00 EUR. Der Verkehrswert der Beteiligung zum Stichtag beträgt 9.904.541,43 EUR.

Gesamtkostenquote

Für das Geschäftsjahr 2021 beträgt die Gesamtkostenquote 1,45 Prozent (Vorjahr: 1,47 Prozent).

Die Gesamtkostenquote errechnet sich aus den Kosten der Gesellschaft im Verhältnis zum durchschnittlichen Fondsvermögen (Net-Asset-Value) innerhalb des Geschäftsjahres. Der durchschnittliche Net-Asset-Value errechnet sich aus dem Mittelwert des Stichtags Fondsvermögens des laufenden Geschäftsjahres und des Vorjahres.

Die Gesellschaft hat die Platzierungsphase in 2019 abgeschlossen, im Geschäftsjahr sind keine Initialgebühren angefallen.

Pauschalgebühren und Rückvergütungen

Die Gesellschaft hat keine Pauschalgebühren vereinbart mit Ausnahme der jährlichen Haftungsvergütung von 3.000,00 EUR zzgl. Umsatzsteuer.

Der PROJECT Investment AG als Kapitalverwaltungsgesellschaft der Gesellschaft fließen keine Rückvergütungen der aus dem Gesellschaftsvermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen oder Aufwendungserstattungen zu.

Es fließt kein wesentlicher Teil der Vergütung an die Kapitalverwaltungsgesellschaft an Vermittler von Kommanditanteilen der Gesellschaft.

Anzahl und Wert umlaufender Anteile

Die Gesellschaft hat ein Zeichnungsvolumen von 10.051.000,00 EUR mit 38 Anlegern und der PROJECT Management GmbH. Der Ausgabepreis für einen Anleger entspricht der Summe aus seinem gezeichneten Kommanditkapital und dem Ausgabeaufschlag. Das gezeichnete Kommanditkapital beträgt mindestens 200.000 EUR. Höhere Beteiligungen sollen jeweils durch 10.000 ohne Rest teilbar sein. Die Zahlung des gezeichneten Kommanditkapitals erfolgt mittels einer Einmalzahlung zuzüglich eines Ausgabeaufschlages.

Damit gibt es keine im Umlauf befindlichen Anteile der Gesellschaft.

Die Gesellschaft hat keinen Wert für einen Anteil, da jede Beteiligung individuell zu behandeln ist und die Gewinnverteilung im Verhältnis der absoluten durchschnittlichen Kapitalbeteiligung des jeweiligen Kommanditisten berechnet wird. Dadurch hat jede Beteiligung unabhängig von dem gezeichneten Kapital einen individuellen Wert. Um trotzdem einen Anteilswert als Orientierung darzustellen, wird zur vereinfachten Darstellung der Wert des Investmentvermögens ins Verhältnis zum eingezahlten Kommanditkapital gesetzt. Das eingezahlte Kommanditkapital beträgt 10.050.000,00 EUR. Der NAV beträgt 9.880.494,37 EUR. Bei Ansatz dieser Werte ergibt sich ein Faktor von 0,98.

Unter Berücksichtigung der dargestellten Vorgehensweise, ergibt sich folgende Drei-Jahres-Übersicht bezüglich der Wertentwicklung pro Anteil:

| 31.12.2021 | 31.12.2020 | 31.12.2019 | 31.12.2018 | |

| Wertentwicklung pro Anteil | 0,98 | 0,95 | 0,92 | 0,94 |

Sonstige Informationspflichten

Die Gesellschaft besitzt keine Vermögensgegenstände, die schwer liquidierbar sind und für die, deshalb besondere Regelungen gelten.

Das Liquiditätsmanagement der Gesellschaft hat sich im Geschäftsjahr nicht verändert.

Zum aktuellen Risikoprofil und dem Risikomanagementsystem wird auf den Lagebericht verwiesen.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Angaben zu mittelbaren Immobilien (Immobilienübersicht)

Die PROJECT Metropolen SP 3 Beteiligungs GmbH & Co. KG ist an folgenden Objektgesellschaften beteiligt:

| Name der Immobiliengesellschaft | Sitz der Immobiliengesellschaft | Objekt Straße/Hausnummer | Objekt Ort |

| PROJECT PW Wiesbadener Str. 63–65 Wiesbaden GmbH & Co. KG | Nürnberg | Annastraße | Wiesbaden |

| PROJECT PW Angerstr. 48 Süd Freising GmbH & Co. KG | Nürnberg | Angerstraße | Freising |

| PROJECT PG Babelsberger Str. Berlin GmbH & Co. KG | Nürnberg | Babelsberger Straße | Potsdam |

| PROJECT PG Babelsberger Str. 30–32 Potsdam GmbH & Co. KG | Nürnberg | Babelsberger Straße West | Potsdam |

| PROJECT PW Bilker Allee 233 Düsseldorf GmbH & Co. KG | Nürnberg | Bilker Allee 233 | Düsseldorf |

| PROJECT PW Brückenstr. Hohen Neuendorf GmbH & Co. KG | Nürnberg | Brückenstraße | Hohen Neuendorf |

| PROJECT PW Bleichertwiete 10–16 Hamburg GmbH & Co. KG | Nürnberg | Bleichertwiete 10–16 | Hamburg |

| PROJECT PW Dankwardweg Wiesbaden GmbH & Co. KG | Nürnberg | Dankwardweg | Wiesbaden |

| PROJECT PW Eitelstraße 9–10 Berlin GmbH & Co. KG | Nürnberg | Eitelstraße 9–10 | Berlin |

| PROJECT PW Fürther Str. 188 Nürnberg GmbH Co. KG | Nürnberg | Fürther Straße 188 | Nürnberg |

| PROJECT PW Hugo-Cassirer-Str. Berlin GmbH & Co. KG | Nürnberg | Hugo-Cassirer Straße | Berlin |

| PROJECT PG Hochschulring 25 Wildau GmbH & Co. KG | Nürnberg | Hochschulring 25 | Wildau |

| PROJECT PW Hansaallee 242 Düsseldorf GmbH & Co. KG | Nürnberg | Hansaallee 242 | Düsseldorf |

| PROJECT PG Hochstr. 46 Berlin GmbH & Co. KG | Nürnberg | Hochstraße 46 | Berlin |

| PROJECT PW Haydnstraße 11 Hamburg GmbH & Co. KG | Nürnberg | Haydnstraße 11 | Hamburg |

| PROJECT PW Jahnstraße Teltow GmbH & Co. KG | Nürnberg | Jahnstraße 7 | Teltow |

| PROJECT PW Jägerstraße 46 Düsseldorf GmbH & Co. KG | Nürnberg | Jägerstraße 46 | Düsseldorf |

| PROJECT PW Ludwigshafener Str. 14–16 Düsseldorf GmbH & Co. KG | Nürnberg | Ludwigshafener Straße 14–16 | Düsseldorf |

| PROJECT PW Mainburger Str. Freising GmbH & Co. KG | Nürnberg | Mainburger Straße | Freising |

| PROJECT PW Ostendstraße 161 Nürnberg GmbH & Co. KG | Nürnberg | Ostendstraße 161–163 | Nürnberg |

| PROJECT PW Potsdamer Chaussee 72–74 Berlin GmbH & Co. KG | Nürnberg | Potsdamer Chaussee 72, 74 | Berlin |

| PROJECT PW Rosenthaler Weg 50, 54 Berlin GmbH & Co. KG | Nürnberg | Rosenthaler Weg 50 | Berlin |

| PROJECT PW Schleißheimer Str. 321 München GmbH & Co. KG | Nürnberg | Schleißheimer Straße 321 | München |

| PROJECT PG Silbersteinstraße 16 Berlin GmbH & Co. KG | Nürnberg | Silbersteinstraße 16 | Berlin |

| PROJECT PW Worringer Platz 4 Düsseldorf GmbH & Co. KG | Nürnberg | Worringer Platz 4 | Düsseldorf |

| PROJECT PW Wendenschloßstr. 142, 152 Berlin GmbH & Co. KG | Nürnberg | Wendenschloßstraße 142, 152 | Berlin |

| Name der Immobiliengesellschaft | Gesellschaftskapital (in TEUR) |

Beteiligungsquote | Zeitpunkt des Erwerbs 1 |

| PROJECT PW Wiesbadener Str. 63–65 Wiesbaden GmbH & Co. KG | 7.823 | 0,13 % | 2021 |

| PROJECT PW Angerstr. 48 Süd Freising GmbH & Co. KG | 26.859 | 1,57 % | 2019 |

| PROJECT PG Babelsberger Str. Berlin GmbH & Co. KG | 16.744 | 6,90 % | 2017 |

| PROJECT PG Babelsberger Str. 30–32 Potsdam GmbH & Co. KG | 15.274 | 0,63 % | 2018 |

| PROJECT PW Bilker Allee 233 Düsseldorf GmbH & Co. KG | 4.021 | 7,54 % | 2017 |

| PROJECT PW Brückenstr. Hohen Neuendorf GmbH & Co. KG | 11.020 | 3,18 % | 2019 |

| PROJECT PW Bleichertwiete 10–16 Hamburg GmbH & Co. KG | 6.202 | 10,67 % | 2017 |

| PROJECT PW Dankwardweg Wiesbaden GmbH & Co. KG | 4.427 | 1,24 % | 2017 |

| PROJECT PW Eitelstraße 9–10 Berlin GmbH & Co. KG | 14.169 | 1,13 % | 2017 |

| PROJECT PW Fürther Str. 188 Nürnberg GmbH Co. KG | 120 | 8,33 % | 2017 |

| PROJECT PW Hugo-Cassirer-Str. Berlin GmbH & Co. KG | 2.668 | 11,21 % | 2017 |

| PROJECT PG Hochschulring 25 Wildau GmbH & Co. KG | 5.519 | 6,87 % | 2019 |

| PROJECT PW Hansaallee 242 Düsseldorf GmbH & Co. KG | 12.328 | 0,39 % | 2017 |

| PROJECT PG Hochstr. 46 Berlin GmbH & Co. KG | 1.013 | 5,92 % | 2021 |

| PROJECT PW Haydnstraße 11 Hamburg GmbH & Co. KG | 6.809 | 14,04 % | 2017 |

| PROJECT PW Jahnstraße Teltow GmbH & Co. KG | 7.637 | 5,16 % | 2018 |

| PROJECT PW Jägerstraße 46 Düsseldorf GmbH & Co. KG | 3.934 | 3,30 % | 2017 |

| PROJECT PW Ludwigshafener Str. 14–16 Düsseldorf GmbH & Co. KG | 4.241 | 4,93 % | 2019 |

| PROJECT PW Mainburger Str. Freising GmbH & Co. KG | 9.747 | 5,63 % | 2017 |

| PROJECT PW Ostendstraße 161 Nürnberg GmbH & Co. KG | 6.471 | 4,78 % | 2018 |

| PROJECT PW Potsdamer Chaussee 72–74 Berlin GmbH & Co. KG | 1.252 | 36,18 % | 2017 |

| PROJECT PW Rosenthaler Weg 50, 54 Berlin GmbH & Co. KG | 3.524 | 10,70 % | 2017 |

| PROJECT PW Schleißheimer Str. 321 München GmbH & Co. KG | 2.814 | 2,38 % | 2018 |

| PROJECT PG Silbersteinstraße 16 Berlin GmbH & Co. KG | 5.724 | 3,63 % | 2019 |

| PROJECT PW Worringer Platz 4 Düsseldorf GmbH & Co. KG | 12.628 | 2,18 % | 2019 |

| PROJECT PW Wendenschloßstr. 142, 152 Berlin GmbH & Co. KG | 28.821 | 0,52 % | 2021 |

1 rechtlicher Beitritt zur Gesellschaft

Die einzelnen Beteiligungen stellen sich wie folgt dar:

| Lage | Größe (m2) | Art | Erwerbsjahr | Kaufpreis (in TEUR) |

Nebenkosten der Anschaffung (in TEUR) |

| Annastraße, Wiesbaden | 4.296 | WI1/GI1 | 2021 | 6.200 | 815 |

| Angerstraße, Freising | 5.862 | WI1 | 2019 | 21.563 | 1.230 |

| Babelsberger Straße, Potsdam | 4.754 | GI1 | 2017 | 3.500 | 261 |

| Babelsberger Straße West, Potsdam | 3.679 | GI1 | 2018 | 3.680 | 553 |

| Bilker Allee 233, Düsseldorf | 534 | WI1/GI1 | 2017 | 2.350 | 179 |

| Brückenstraße, Hohen Neuendorf | 8.789 | WI1 | 2019 | 6.962 | 992 |

| Bleichertwiete 10-16, Hamburg | 1.671 | WI1 | 2017 | 2.400 | 242 |

| Dankwardweg, Wiesbaden | 6.817 | n/a2 | 2017 | 3.050 | 204 |

| Eitelstraße 9-10, Berlin | 6.349 | WI1/GI1 | 2017 | 8.750 | 1.255 |

| Fürther Straße 188, Nürnberg | 7.370 | WI1/GI1 | 2015 | 4.703 | 500 |

| Hugo-Cassirer Straße, Berlin | 2.635 | WI1 | 2014 | 2.100 | 218 |

| Hochschulring 25, Wildau | 4.600 | GI1 | 2019 | 2.700 | 323 |

| Hansaallee 242, Düsseldorf | 6.027 | WI1 | 2016 | 8.500 | 960 |

| Hochstraße 46, Berlin | 1.408 | GI1 | 2021 | 5.700 | 817 |

| Haydnstraße 11, Hamburg | 1.028 | WI1 | 2017 | 3.969 | 212 |

| Jahnstraße 7, Teltow | 7.358 | WI1/GI1 | 2018 | 4.000 | 594 |

| Jägerstraße 46, Düsseldorf | 4.681 | n/a2 | 2017 | 1.453 | 228 |

| Ludwigshafener Straße 14-16, Düsseldorf | 2.271 | WI1 | 2019 | 2.450 | 186 |

| Mainburger Straße, Freising | 3.873 | WI1 | 2017 | 13.109 | 520 |

| Ostendstraße 161-163, Nürnberg | 1.761 | WI1/GI1 | 2018 | 4.150 | 251 |

| Potsdamer Chaussee 72, 74, Berlin | 2.101 | WI1 | 2017 | 1.750 | 224 |

| Rosenthaler Weg 50, Berlin | 2.684 | WI1/GI1 | 2017 | 4.200 | 602 |

| Schleißheimer Straße 321, München | 578 | WI1 | 2018 | 6.100 | 487 |

| Silbersteinstraße 16, Berlin | 1.321 | GI1 | 2019 | 3.900 | 526 |

| Worringer Platz 4, Düsseldorf | 2.537 | WI1/GI1 | 2019 | 9.240 | 1.033 |

| Wendenschloßstraße 142, 152, Berlin | 26.750 | WI1/GI1 | 2021 | 52.000 | 3.744 |

| Lage | Projektart | Projektstatus | Gebäudenutzfläche (m2) | Verkaufs beginn | Baubeginn |

| Annastraße, Wiesbaden | Neubau | Eingekauft und in Planung | 4.439 | 2022 | 2022 |

| Angerstraße, Freising | Neubau | Eingekauft und in Planung | 8.395 | 2022 | 2022 |

| Babelsberger Straße, Potsdam | Neubau | in Bau und Verkauf | 12.457 | 11/2021 | 12/2020 |

| Babelsberger Straße West, Potsdam | Neubau | in Bau und Verkauf | 10.467 | 12/2019 | 08/2020 |

| Bilker Allee 233, Düsseldorf | Neubau | Eingekauft und in Planung | 2.169 | 2022 | 2022 |

| Brückenstraße, Hohen Neuendorf | Neubau | im Verkauf | 6.632 | 10/2021 | 2022 |

| Bleichertwiete 10-16, Hamburg | Neubau | in Bau und Verkauf | 2.012 | 02/2019 | 10/2020 |

| Dankwardweg, Wiesbaden | n/a2 | n/a2 | n/a2 | n/a2 | n/a2 |

| Eitelstraße 9-10, Berlin | Neubau | Eingekauft und in Planung | 9.407 | 2022 | 2023 |

| Fürther Straße 188, Nürnberg | Neubau | in Bau und Verkauf | 13.679 | 09/2017 | 03/2018 |

| Hugo-Cassirer Straße, Berlin | Neubau | in Bau und Verkauf | 5.844 | 03/2016 | 11/2016 |

| Hochschulring 25, Wildau | Neubau | Eingekauft und in Planung | 8.178 | 07/2020 | 2022 |

| Hansaallee 242, Düsseldorf | Neubau | Eingekauft und in Planung | 7.900 | 2022 | 2023 |

| Hochstraße 46, Berlin | Neubau | Eingekauft und in Planung | 3.631 | 2022 | 2022 |

| Haydnstraße 11, Hamburg | Neubau | in Bau und Verkauf | 2.083 | 06/2019 | 06/2021 |

| Jahnstraße 7, Teltow | Neubau | Eingekauft und in Planung | 4.681 | 2022 | 2023 |

| Jägerstraße 46, Düsseldorf | n/a2 | n/a2 | n/a2 | n/a2 | n/a2 |

| Ludwigshafener Straße 14-16, Düsseldorf | Neubau | im Verkauf | 2.411 | 09/2021 | 2022 |

| Mainburger Straße, Freising | Neubau | in Bau und Verkauf | 4.690 | 01/2020 | 11/2020 |

| Ostendstraße 161-163, Nürnberg | Neubau | in Bau und Verkauf | 3.172 | 05/2021 | 10/2021 |

| Potsdamer Chaussee 72, 74, Berlin | Neubau | in Bau und Verkauf | 1.330 | 08/2018 | 02/2019 |

| Rosenthaler Weg 50, Berlin | Neubau | in Bau und Verkauf | 4.166 | 06/2018 | 01/2021 |

| Schleißheimer Straße 321, München | Neubau | in Bau und Verkauf | 1.554 | 06/2019 | 12/2019 |

| Silbersteinstraße 16, Berlin | Neubau | Eingekauft und in Planung | 2.549 | 01/2021 | 2022 |

| Worringer Platz 4, Düsseldorf | Neubau | Eingekauft und in Planung | 4.908 | 2022 | 2022 |

| Wendenschloßstraße 142, 152, Berlin | Neubau | Eingekauft und in Planung | 30.661 | 2023 | 2023 |

| Lage | Projektverkaufsvolumen (in TEUR) |

Verkaufsstand | Bautenstand |

| Annastraße, Wiesbaden | 28.524 | – | – |

| Angerstraße, Freising | 70.234 | – | – |

| Babelsberger Straße, Potsdam | 71.330 | – | 2% |

| Babelsberger Straße West, Potsdam | 62.637 | – | 3% |

| Bilker Allee 233, Düsseldorf | 16.107 | – | – |

| Brückenstraße, Hohen Neuendorf | 38.151 | 5% | – |

| Bleichertwiete 10-16, Hamburg | 11.046 | 95% | 32% |

| Dankwardweg, Wiesbaden | 7.200 | n/a2 | n/a2 |

| Eitelstraße 9-10, Berlin | 62.103 | – | – |

| Fürther Straße 188, Nürnberg | 69.214 | 100% | 99% |

| Hugo-Cassirer Straße, Berlin | 25.626 | 100% | 99% |

| Hochschulring 25, Wildau | 35.361 | – | – |

| Hansaallee 242, Düsseldorf | 52.887 | – | – |

| Hochstraße 46, Berlin | 32.505 | – | – |

| Haydnstraße 11, Hamburg | 14.483 | 98% | 13% |

| Jahnstraße 7, Teltow | 29.804 | – | – |

| Jägerstraße 46, Düsseldorf | 4.866 | n/a2 | n/a2 |

| Ludwigshafener Straße 14-16, Düsseldorf | 16.131 | 5% | – |

| Mainburger Straße, Freising | 39.505 | 100% | 40% |

| Ostendstraße 161-163, Nürnberg | 21.733 | 37% | 2% |

| Potsdamer Chaussee 72, 74, Berlin | 9.000 | 100% | 94% |

| Rosenthaler Weg 50, Berlin | 22.160 | 88% | 22% |

| Schleißheimer Straße 321, München | 16.278 | 82% | 97% |

| Silbersteinstraße 16, Berlin | 21.311 | – | – |

| Worringer Platz 4, Düsseldorf | 43.663 | – | – |

| Wendenschloßstraße 142, 152, Berlin | 192.155 | – | – |

| Lage | Verkehrswert Grundstück (in TEUR) |

anteiliger Verkehrswert (in TEUR) |

anteiliger Verkehrswert nach DCF (in TEUR) |

Projektfertigstellung |

| Annastraße, Wiesbaden | 6.300 | 8 | – | 2024 |

| Angerstraße, Freising | 23.700 | 422 | – | 2024 |

| Babelsberger Straße, Potsdam | n/a da DCF-Bewertung | – | 1.891 | 2024 |

| Babelsberger Straße West, Potsdam | n/a da DCF-Bewertung | – | 115 | 2023 |

| Bilker Allee 233, Düsseldorf | 3.390 | 303 | – | 2024 |

| Brückenstraße, Hohen Neuendorf | 9.270 | 350 | – | 2024 |

| Bleichertwiete 10-16, Hamburg | n/a da DCF-Bewertung | – | 527 | 2023 |

| Dankwardweg, Wiesbaden | 3.850 | 55 | – | 2023 |

| Eitelstraße 9-10, Berlin | 11.900 | 160 | – | 2025 |

| Fürther Straße 188, Nürnberg | n/a da DCF-Bewertung | – | -15 | 2022 |

| Hugo-Cassirer Straße, Berlin | n/a da DCF-Bewertung | – | 287 | 2022 |

| Hochschulring 25, Wildau | 4.330 | 379 | – | 2024 |

| Hansaallee 242, Düsseldorf | 12.700 | 49 | – | 2025 |

| Hochstraße 46, Berlin | 6.200 | 5 | – | 2024 |

| Haydnstraße 11, Hamburg | n/a da DCF-Bewertung | – | 883 | 2023 |

| Jahnstraße 7, Teltow | 5.270 | 394 | – | 2024 |

| Jägerstraße 46, Düsseldorf | 3.300 | 130 | – | 2023 |

| Ludwigshafener Straße 14-16, Düsseldorf | 4.550 | 230 | – | 2023 |

| Mainburger Straße, Freising | n/a da DCF-Bewertung | – | 598 | 2023 |

| Ostendstraße 161-163, Nürnberg | n/a da DCF-Bewertung | – | 373 | 2023 |

| Potsdamer Chaussee 72, 74, Berlin | n/a da DCF-Bewertung | – | 426 | 2022 |

| Rosenthaler Weg 50, Berlin | n/a da DCF-Bewertung | – | 537 | 2023 |

| Schleißheimer Straße 321, München | n/a da DCF-Bewertung | – | 127 | 2022 |

| Silbersteinstraße 16, Berlin | 4.610 | 208 | – | 2023 |

| Worringer Platz 4, Düsseldorf | 11.200 | 275 | – | 2024 |

| Wendenschloßstraße 142, 152, Berlin | 54.600 | 130 | – | 2025 |

1 WI = Wohnimmobilie · GI = Gewerbeimmobilie

2 keine Realisierung der Projektentwicklung, da ausschließlich Grundstücksweiterverkauf

Vergütung der Mitarbeiter der KVG

Im Geschäftsjahr 2021 hat die KVG an ihre Mitarbeiter 2.552.855,18 EUR bezahlt, davon 2.407.855,18 EUR feste Vergütung und 145.000,00 EUR als variable Vergütung. Durchschnittlich hatte die KVG 34 Mitarbeiter und drei Vorstände.

Mitarbeiter, deren berufliche Tätigkeit sich auf das Risikoprofil der Gesellschaft auswirkt, haben im Geschäftsjahr 1.024.444,14 EUR erhalten und sind alles Führungskräfte. Die KVG verwaltet 19 Investmentgesellschaften, so dass eine sachgerechte Aufteilung auf den einzelnen AIF nicht möglich ist.

Gem. § 37 KAGB besteht die Verpflichtung, ein den gesetzlichen Anforderungen entsprechendes Vergütungssystem einzurichten. Aufgrund dessen hat die Gesellschaft eine Vergütungsrichtlinie implementiert, die den verbindlichen Rahmen für die Vergütungspolitik und -praxis bildet, die mit einem soliden und wirksamen Risikomanagement vereinbar und diesem förderlich ist.

Die Vergütungsrichtlinie enthält im Einklang mit den gesetzlichen Regelungen insbesondere detaillierte Vorgaben im Hinblick auf die allgemeine Vergütungspolitik sowie Regelungen für fixe und variable Gehälter.

Mit Hilfe der Regelungen wird eine solide und umsichtige Vergütungspolitik betrieben, die zu einer angemessenen Ausrichtung der Risiken führt und einen angemessenen und effektiven Anreiz für die Mitarbeiter schafft.

Die Vergütungssysteme stehen im Einklang mit den Regelungen des Interessenskonfliktmanagementsystems.

Die KVG hat die IT, den Datenschutz sowie die interne Revision ausgelagert. Die Auslagerungsunternehmen sind für eine Vielzahl weiterer Unternehmen als Dienstleister tätig. Die Vergütungen der Mitarbeiter der Auslagerungsunternehmen sind in den vorgenannten Beträgen nicht enthalten.

E. ERGEBNISVERWENDUNG

Die Geschäftsführung schlägt in Übereinstimmung mit dem Gesellschaftsvertrag vor, das Ergebnis wie folgt zu verwenden:

Das Jahresergebnis von – 140.288,01 EUR wird den Kapitalkonten belastet. Das nicht realisierte Ergebnis des Geschäftsjahres wird auf neue Rechnung vorgetragen.

Der Jahresabschluss wurde unter Berücksichtigung der von der Geschäftsführung vorgeschlagenen Ergebnisverwendung aufgestellt.

Bamberg, den 31. März 2022

PROJECT Fonds Reale Werte GmbH

Ralf Cont, Geschäftsführer

Christian Bauer, Geschäftsführer

ANLAGENGITTER VOM 1. JANUAR BIS 31. DEZEMBER 2021

alle Werte in EUR

| Entwicklung der Anschaffungskosten | ||||

| 01.01.2021 | Zugänge | Abgänge | 31.12.2021 | |

| I. Beteiligungen | ||||

| Beteiligungs KG | 9.410.000,00 | 0,00 | 140.000,00 | 9.270.000,00 |

| Summe Anlagevermögen | 9.410.000,00 | 0,00 | 140.000,00 | 9.270.000,00 |

| Entwicklung der Abschreibungen | ||||

| 01.01.2021 | Abschreib. | Zuschreib. | 31.12.2021 | |

| I. Beteiligungen | ||||

| Beteiligungs KG | 0,00 | 0,00 | 0,00 | 0,00 |

| Summe Anlagevermögen | 0,00 | 0,00 | 0,00 | 0,00 |

| Entwicklung der Neubewertung | ||||

| 01.01.2021 | Abschreib. | Zuschreib. | 31.12.2021 | |

| I. Beteiligungen | ||||

| Beteiligungs KG | 153.611,21 | 0,00 | 480.930,22 | 634.541,43 |

| Summe Anlagevermögen | 153.611,21 | 0,00 | 480.930,22 | 634.541,43 |

| Restwert Ende GJ | Restwert Ende VJ | |

| I. Beteiligungen | ||

| Beteiligungs KG | 9.904.541,43 | 9.563.611,21 |

| Summe Anlagevermögen | 9.904.541,43 | 9.563.611,21 |

KAPITALKONTENENTWICKLUNG ZUM 31. DEZEMBER 2021

alle Werte in EUR

| Eigenkapital 01.01.2021 | Fremdkap./Ford. 01.01.2021 | Einlagen/ Erhöhungen | Entnahmen/ Vermind. | |

| PROJECT Management GmbH | ||||

| Kommanditkapital | 1.000,00 | |||

| Verlustausgleich (EK) | 0,00 | |||

| Kapitalkonto III | 0,00 | |||

| nicht eingeforderte ausstehende Einlagen | – 1.000,00 | |||

| Anleger | ||||

| Kommanditkapital | 10.050.000,00 | |||

| Kapitalkonto II | 0,00 | |||

| Verlustausgleich (EK) | – 663.759,05 | |||

| Kapitalkonto III | 0,00 | |||

| Summe | 9.386.240,95 | 0,00 | 0,00 | 0,00 |

| Ergebnisanteil GJ 31.12.2021 | Eigenkapital 31.12.2021 | Fremdkap./Ford. 31.12.2021 | |

| PROJECT Management GmbH | |||

| Kommanditkapital | 1.000,00 | ||

| Verlustausgleich (EK) | 0,00 | ||

| Kapitalkonto III | 0,00 | ||

| nicht eingeforderte ausstehende Einlagen | – 1.000,00 | ||

| Anleger | |||

| Kommanditkapital | 10.050.000,00 | ||

| Kapitalkonto II | 0,00 | ||

| Verlustausgleich (EK) | – 140.288,01 | – 804.047,06 | |

| Kapitalkonto III | 0,00 | ||

| Summe | – 140.288,01 | 9.245.952,94 | 0,00 |

IV Lagebericht für das Geschäftsjahr 2021

1. Grundlagen des Unternehmens

Die Vertriebszulassung der PROJECT Wohnen SP3 geschlossene Investment GmbH & Co. KG (»die Gesellschaft« oder »AIF«) wurde mit Bescheid vom 09. Juni 2017 gemäß den Vorschriften des KAGBs genehmigt. Damit ist die Gesellschaft gemäß §§ 1 Absatz 6, 149 KAGB eine geschlossene Investmentkommanditgesellschaft und den Regeln des KAGB unterworfen.

Gegenstand der Gesellschaft ist insbesondere der Erwerb, das Halten, Verwalten und Verwerten von Beteiligungen im Bereich der Immobilienentwicklung. Der Platzierungszeitraum wurde über den 30. Juni 2018 hinaus bis zum 30. Juni 2019 verlängert und ist seit diesem Tag beendet.

Der Fonds ist ausschließlich für semiprofessionelle Anleger im Sinne des § 1 Absatz 19 Nummer 33 des Kapitalanlagegesetzbuches (KAGB) konzipiert. Dies bedeutet im Wesentlichen, dass der Anleger sich verpflichtet, mindestens 200.000,00 EUR zu investieren, in einem vom Vertrag über die Investitionsverpflichtung getrennten Dokument angibt, dass er sich der Risiken im Zusammenhang mit der beabsichtigten Verpflichtung bewusst ist und die Kapitalverwaltungsgesellschaft bzw. die von ihr beauftragte Vertriebsgesellschaft hinreichend davon überzeugt ist, dass der Anleger in der Lage ist seine Anlageentscheidung selbst zu treffen und über entsprechende Marktkenntnisse und Erfahrungen verfügt sowie die Risiken für sich richtig bewerten kann.

Besonders hervorzuheben ist, dass mit dem KAGB die Beauftragung einer Verwahrstelle für jedes Investmentvermögen vorgeschrieben wird (§ 80 KAGB). Die Aufgabe der Verwahrstelle ist im Wesentlichen die Sicherung der Vermögenswerte des Investmentvermögens. Für die Gesellschaft bedeutet dies eine lückenlose Überwachung und Freigabe der Investitionen und Zahlungen. Als Verwahrstelle wurde die CACEIS Bank Deutschland GmbH, seit 01. Januar 2017 unter CACEIS Bank S. A., Germany Branch firmierend, mit dem Sitz in München ausgewählt.

Als externe Kapitalverwaltungsgesellschaft (KVG) wurde die PROJECT Investment AG mit dem Sitz in Bamberg beauftragt. Der Fondsverwaltungsvertrag wurde mit Datum vom 03. März 2017 unterzeichnet und endet mit der Vollbeendigung der Gesellschaft. Eine vorzeitige Kündigung ist nur aus wichtigem Grund und mit einer Frist von sechs Monaten zulässig.

Die PROJECT Investment AG erbringt für die Gesellschaft die kollektive Vermögensverwaltung gemäß den jeweils geltenden Rechtsvorschriften des KAGB. Dies umfasst die Portfolioverwaltung, das Risikomanagement, administrative Tätigkeiten sowie sonstige Tätigkeiten im Sinne des Anhangs I der Richtlinie 2011 / 61/EU des Europäischen Parlaments und des Rates vom 8. Juni 2011. Von diesen Tätigkeiten hat die PROJECT Investment AG den Datenschutz, die interne Revision sowie die IT ausgelagert.

Die Anlegerverwaltung wird intern in der KVG mit Hilfe einer hauseigenen Software durchgeführt.

Die KVG erhält vom AIF keine einmaligen Gebühren (sogenannte Initialgebühren).

Für die Fondsverwaltung erhält die KVG eine jährliche Vergütung in Höhe von 0,859 Prozent des gezeichneten Kommanditkapitals inkl. etwaiger gesetzlicher Umsatzsteuer.

Am Ende der Abrechnungsperiode erhält die KVG eine erfolgsabhängige Vergütung in Höhe von bis zu 20 Prozent des Betrages, welcher den Ausgabepreis unter Berücksichtigung einer jährlichen Verzinsung von 7 Prozent übersteigt, jedoch insgesamt höchstens bis zu 8 Prozent des durchschnittlichen Nettoinventarwertes des AIF in der Abrechnungsperiode.

Im Geschäftsjahr sind laufende Verwaltungsgebühren in Höhe von 86.329,44 EUR angefallen.

Die KVG haftet bei ihrer Tätigkeit für Vorsatz und berufliche Fahrlässigkeit sowie bei Verletzung von Leben, Körper oder Gesundheit. Zur Absicherung der potentiellen Berufshaftungsrisiken hat die KVG eine entsprechende Haftpflichtversicherung abgeschlossen.

2. WIRTSCHAFTSBERICHT

2.1. Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Die deutsche Wirtschaft hat sich 2021 vom Coronabedingten Einbruch des Vorjahres erholt, wenngleich weniger deutlich als ursprünglich erwartet. Die expansiven geldpolitischen und fiskalpolitischen Anstrengungen wurden jedoch aufrechterhalten und unterstützen damit die Wirtschaft. Somit blieb auch im Geschäftsjahr 2021 der Arbeitsmarkt stabil.

Aber auch im Wirtschaftsjahr 2021 lagen die Fertigungszahlen für Wohnungen unter der Nachfrage. Insgesamt wurden wieder ca. 300.000 Wohnungen fertiggestellt, aber an der Einschätzung der Experten, dass ein jährlicher Bedarf an neu geschaffenem Wohnraum von 380.000 bis 400.000 Wohnungen pro Jahr notwendig ist, hat sich nichts verändert. Vor allem die Anzahl der Haushalte wird in Deutschland bis mindestens 2030 ansteigen und damit für mehr Bedarf an Wohnraum sorgen. Die deutsche Bauwirtschaft hat sich gegenüber der Corona-Pandemie als weitgehend resistent erwiesen und blieb in 2021 auf Wachstumskurs. Die Nachfrage nach Wohnraum blieb weiterhin auf hohem Niveau. Der Wunsch nach den eigenen vier Wänden bleibt trotz steigender Produzentenpreise ungebrochen. Dies ist vor allem auf die weiterhin geringen Zinsen für die Baufinanzierungen zurückzuführen. Darüber hinaus haben viele Haushalte die in der konsumarmen Corona-Zeit gestiegenen Ersparnisse ins Eigenheim investiert. Diese hohe Nachfrage nach Bauleistungen führt zu Kapazitätsengpässen und damit auch zu erheblichen Preissteigerungen im Baugewerbe. Laut statistischen Bundesamt sind die Preise für den Neubau konventioneller Wohngebäude in Deutschland im November 2021 im Vergleich zum November des Vorjahres um 14,4 Prozent gestiegen. Dies ist der stärkste Anstieg der Baupreise seit den 1970erJahren. In erster Linie ist das auf gestiegene Materialpreise zurückzuführen. Besonders die Preise für die Rohbauarbeiten haben den stärksten Anstieg erlebt; hier insbesondere die Zimmer- und Holzbauarbeiten aber auch Kanalarbeiten, Dachdeckungs- und Klempnerarbeiten.

Vor allem diese Baukostensteigerungen führten zu weiteren Kaufpreisanstiegen bei Neubauwohnungen.

Im Gesamtjahr 2021 sind die Preise für Wohnimmobilien weiterhin kontinuierlich angestiegen. Im vergangenen Jahr wurde gemäß vdp ein durchschnittlicher Preisanstieg von etwas mehr als 10 Prozent gegenüber dem dritten Quartal 2020 verzeichnet. Diese Steigerungen zeigen zwar eine außergewöhnliche Dynamik, trotzdem sehen die meisten Experten keine Überhitzung des Immobilienmarktes. Hierfür spricht als allererstes die ungebremst hohe Nachfrage nach Wohnimmobilien. Darüber hinaus ist auch die Kreditvergabe für Immobilien ein Indikator für das Ausbleiben einer Immobilienblase. Zwar ist die Kreditvergabe über die vergangenen Jahre deutlich gestiegen, trotzdem liegt sie mit 8,5 Prozent in einem gesunden Verhältnis zur Wirtschaftsleistung. Die Finanzierungsstrukturen der Wohnungskäufer stellen sich damit noch immer solide dar und deuten nicht auf eine exzessive fremdfinanzierte Spekulationsblase hin. Dem einher geht auch die für Deutschland typische sicherheitsorientierte Finanzierung. Durch das anhaltende niedrige Zinsniveau liegt die durchschnittliche Kreditbelastungsquote aktuell deutlich unterhalb des langfristigen Durchschnitts. Durch die niedrigen Zinsen liegt die durchschnittliche anfängliche Tilgungsrate bei 3 Prozent. Insgesamt ist daher nicht mit einem Preiseinbruch bei Immobilien in den Metropolregionen zu rechnen. Selbst bei kommenden Zinsanstiegen, die zunächst erst moderat ausfallen werden, ist nicht mit einem Preiseinbruch, sondern mit einem Auslaufen der Preissteigerungen auf hohem Niveau zu rechnen.

Eine Überbewertung der Wohnimmobilien wird trotzdem nicht von allen Experten ausgeschlossen. So sieht u. a. der Monatsbericht der Deutschen Bundesbank für Februar 2022 eine Überbewertung der Wohnimmobilien. Gemäß der deutschen Bundesbank liegen sowohl dem Kaufpreis- Einkommen- Verhältnis zufolge als auch gemäß Schätzergebnissen für die Langfristbeziehung von Immobilienpreisen, Einkommen und Zinsen die Preise für Wohnimmobilien in Deutschland um 20 Prozent bis 35 Prozent über Ihrem Referenzwert. Aber auch die deutsche Bundesbank sieht, dass aufgrund der teilweise noch ungewissen länger anhaltenden Auswirkungen der Pandemie – beispielsweise auf die verfügbaren Einkommen – sowie mit Blick auf die außerordentlich kräftigen Baupreissteigerungen die Einschätzung der Preise bei Wohnimmobilien derzeit einer besonders hohen Unsicherheit unterliegt.

Auch der im letzten Geschäftsjahr bereits wieder aufgelebte Wohnungshype der institutionellen Marktteilnehmer wird sich weiter fortsetzen. Durch den Einfluss des nachhaltigen Investierens im Sinne der ESG Konformität, müssen hier jedoch Preiszuschläge und damit Renditeabschläge akzeptiert werden. Im gesuchten Neubausegment in den A-Standorten sind die Renditeerwartungen um 10 bis 25 Basispunkte gesunken. Die Rahmenbedingungen für Wohn-Investments sind aber weiterhin sehr gut, so dass auch 2022 von einem hohen Umsatz auszugehen ist. Trotz insgesamt etwas langsamer steigender Mieten besteht in den großen Metropolen nach wie vor ein großer Nachfrageüberhang insbesondere nach Neubauten. Institutionelle Investoren steigen im aktuellen Marktumfeld früher in Projektentwicklungen ein, um an der Wertschöpfung zu partizipieren bzw. überhaupt gute Investments bei vermindertem Einkaufswettbewerb tätigen zu können. Projektentwicklungen werden von institutionellen Investoren inzwischen auch gerne als Wertschöpfungs-Produkt gesehen. Develop-and-Hold bietet den zusätzlichen Vorteil stabiler und planbarer Cashflows in der Haltephase, was ein Hauptaugenmerk der institutionellen Investoren ist. Wohninvestments lohnen sich für die Anleger weiterhin. Dies gilt sowohl für Bestandsimmobilien mit Mieteinnahmen als auch für die Wertsicherung bei Eigentumswohnungen. Wohnmieten in Deutschland kennen seit über 20 Jahren keine Volatilität und auch die Aussichten für die Zukunft sind aufgrund der gesellschaftlichen Entwicklungen enorm stabil. Der Cashflow durch Mieteinnahmen auf mindestens dem Niveau der Gegenwart lässt sich deshalb für einen langfristigen Anlagezeitraum kalkulieren. In einzelnen Studien wird mittelfristig ein Ende des Preiszyklus in regionalen Wohnungsmärkten für die Jahre nach 2023 nicht mehr ausgeschlossen – Wohnimmobilien blieben aber weiterhin ein attraktives Investment.

Bei den für uns meist als Portfolioergänzung gehaltenen Gewerbeimmobilien können die Logistik- und auch teilweise die Einzelhandelsbranche als Gewinner des vergangenen Geschäftsjahres genannt werden. Büroimmobilien und vor allem das Hotelsegment hingegen mussten mit Einbußen leben. Trotzdem wird für die Zukunft zum stabilen Wohnmarkt neben der Logistik auch weiterhin die Büroimmobilie als sicheres und risikoarmes Investment erwartet.

Nicht unerwähnt bleiben darf, dass die Immobilienbranche sich weiter auf dem Weg zu einer nachhaltigeren Bewirtschaftung befindet. Die Umsetzungen der Offenlegungsverordnung (2019 / 2088) sind noch im Gange. Noch sind die Auswirkungen und Erfordernisse nicht eindeutig zu zuordnen, so dass hier die weiteren Entwicklungen abzuwarten und zu begleiten sind.

2.2. Geschäftsverlauf

Der AIF ist seit dem 09. Juni 2017 vertrieben worden und der Platzierungszeitraum endete am 30. Juni 2019. Die Anleger haben ihre Einzahlungsverpflichtungen erfüllt. Insgesamt beträgt das gezeichnete Kapital der Anleger zum 31. Dezember 2021 10.050.000,00 EUR. Das Konzept des AIF sieht keine regelmäßigen Entnahmen der Anleger vor; Kapitalrückführungen und/oder Gewinnausschüttungen haben im Geschäftsjahr planmäßig nicht stattgefunden. Zum weiteren Geschäftsverlauf und der Portfoliozusammensetzung wird auf den Tätigkeitsbericht (siehe Nr. 3) verwiesen.

2.3. Lage des Unternehmens

a) Ertragslage

Die Ertragslage des Unternehmens stellt sich wie folgt dar:

| Geschäftsjahr | Vorjahr | |||

| EUR | % | EUR | % | |

| Sonstige betriebliche Erträge | 388,93 | – 0,28 | 272,67 | – 0,20 |

| Summe der Erträge | 388,93 | – 0,28 | 272,67 | – 0,20 |

| Verwaltungsvergütungen | – 86.329,44 | 61,54 | – 85.224,00 | 61,95 |

| Verwahrstellenvergütung | – 35.700,00 | 25,45 | – 34.800,00 | 25,30 |

| Prüfungs- und Veröffentlichungskosten | – 11.763,19 | 8,38 | – 11.638,00 | 8,46 |

| Sonstige Aufwendungen | – 6.884,31 | 4,91 | – 6.181,00 | 4,49 |

| Summe der Aufwendungen | – 140.676,94 | 100,28 | – 137.843,00 | 100,20 |

| Ordentlicher Nettoertrag | – 140.288,01 | 100,00 | – 137.570,33 | 100,00 |

| Realisiertes Ergebnis | – 140.288,01 | 100,00 | – 137.570,33 | 100,00 |

| Erträge aus Neubewertung | 480.930,22 | – 342,82 | 445.788,89 | – 324,04 |

| Summe des nicht realisierten Ergebnisses | 480.930,22 | – 342,82 | 445.788,89 | – 324,04 |

| Ergebnis des Geschäftsjahres | 340.642,21 | – 242,82 | 308.218,56 | – 224,04 |

Da sich die überwiegende Anzahl der Projekte, die die Gesellschaft mittelbar über ihre Beteiligungsgesellschaft angekauft hat, zum Stichtag noch nicht in der Phase der Übergabe der verkauften Einheiten befunden haben, haben zum Stichtag noch keine Gewinnzuweisungen stattgefunden.

Die Verwaltungsvergütungen betreffen ausschließlich laufende Gebühren; diese beziehen sich auf das gezeichnete Kommanditkapital und werden mit 0,859 Prozent inklusive etwaiger Umsatzsteuer berechnet.

Die sonstigen Aufwendungen beinhalten:

| Geschäftsjahr | Vorjahr | |

| EUR | EUR | |

| Geschäftsführung/Haftungsvergütung | 3.570,00 | 3.525,00 |

| Sonstige Aufwendungen | 3.314,31 | 2.656,00 |

| 6.884,31 | 6.181,00 |

Die Erträge und Aufwendungen aus der Neubewertung entstehen durch die nach dem KAGB erforderliche Bewertung der Beteiligungsgesellschaft und damit mittelbar auch der angekauften Immobilienprojekte. Verluste entstehen unter Anwendung der Bewertungsrichtlinie im Wesentlichen dadurch, dass sich die Projekte noch vor Baubeginn befinden und dadurch einzelne Anschaffungsnebenkosten nicht aktiviert werden dürfen. Nach Baubeginn der Objekte wechselt gemäß Bewertungsrichtlinie die Bewertungsmethodik und ermöglicht die Einbeziehung von zukünftigen Erträgen. Wie im Vorjahr sind die Erträge aus der Neubewertung durch eine deutliche Erhöhung der Objekte im Bau positiv beeinflusst.

In den folgenden Geschäftsjahren werden weitere Objekte in die Realisationsphase kommen, so dass perspektivisch mit positiven realisierten Ergebnissen gerechnet werden kann.

b) Finanzlage und Liquidität

Die Veränderungen in den Finanzströmen ergeben sich aus der Kapitalflussrechnung:

| Geschäftsjahr | Vorjahr | |

| EUR | EUR | |

| Jahresergebnis | 340.642,21 | 308.218,56 |

| Nicht realisierte Gewinne/Verluste | – 480.930,22 | – 445.788,89 |

| Zahlungsunwirksame Ergebnisveränderungen | 0,00 | 0,00 |

| – 140.288,01 | – 137.570,33 | |

| Veränderungen der Forderungen | 0,00 | 0,00 |

| Veränderungen der | ||

| Verbindlichkeiten und Rückstellungen | 1.400,31 | 384,76 |

| Cashflow aus betrieblicher Tätigkeit | – 138.887,70 | – 137.185,57 |

| Auszahlungen für Beteiligungen | 0,00 | 0,00 |

| Einzahlungen aus Beteiligungen | 140.000,00 | 40.000,00 |

| Cashflow aus der Investitionstätigkeit | 140.000,00 | 40.000,00 |

| Mittelveränderungen aus Einzahlungen der Anleger | 0,00 | 0,00 |

| Mittelveränderungen aus Auszahlungen an Anleger | 0,00 | 0,00 |

| Cashflow aus der Finanzierungstätigkeit | 0,00 | 0,00 |

| Zahlungsmittelbestand zu Beginn des Geschäftsjahres | 8.159,76 | 105.345,33 |

| Cashflow aus betrieblicher Tätigkeit | – 138.887,70 | – 137.185,57 |

| Cashflow aus der Investitionstätigkeit | 140.000,00 | 40.000,00 |

| Cashflow aus der Finanzierungstätigkeit | 0,00 | 0,00 |

| Zahlungsmittelbestand zum Ende des Geschäftsjahres | 9.272,06 | 8.159,76 |

Basierend auf dem Fondskonzept finden in den Anfangsjahren des Investmentvermögens nur geringe Rückzahlungen aus der Beteiligungsgesellschaft statt, so dass sich die Investitionstätigkeit derzeit mit einem niedrigen positiven Cashflow darstellt.

Der Cashflow aus betrieblicher Tätigkeit ist in diesem Fondskonzept in den ersten Geschäftsjahren negativ, da bei den Projekten die Erträge erst in den späteren Geschäftsjahren durch die Übergaben der Wohneinheiten erzielt werden und eine liquiditätswirksame Begleichung der Beteiligungserträge erfolgt. Der Cashflow aus der betrieblichen Tätigkeit ist nahezu unverändert zum Vorjahr, das dieser lediglich die laufenden Kosten der Gesellschaft widerspiegelt, welche relativ gleichbleibend sind.

Da die letzten Einzahlungen der Anleger bereits im Geschäftsjahr 2019 erfolgt sind und konzeptionell keine Kapitalrückzahlungen vorgesehen sind, ist kein Cashflow aus der Finanzierungstätigkeit vorhanden.

Die KVG hat ein Liquiditätsmanagement eingerichtet, welches die Einhaltung der eingegangenen Verpflichtungen laufend überwacht und sicherstellt.

c) Vermögenslage

In der nachfolgenden Übersicht sind die einzelnen Posten der Bilanz nach finanziellen Gesichtspunkten zusammengefasst:

| Geschäftsjahr | Vorjahr | Veränderung | |||

| EUR | % | EUR | % | EUR | |

| Aktiva | |||||

| Beteiligungen | 9.904.541,43 | 99,91 | 9.563.611,21 | 99,91 | 340.930,22 |

| Barmittel | 9.272,06 | 0,09 | 8.159,76 | 0,09 | 1.112,30 |

| Bilanzsumme | 9.913.813,49 | 100,00 | 9.571.770,97 | 100,00 | 342.042,52 |

| Passiva | |||||

| Rückstellungen | 26.125,00 | 0,26 | 24.288,00 | 0,25 | 1.837,00 |

| Verbindlichkeiten aLuL1 | 7.194,12 | 0,08 | 7.241,88 | 0,08 | -47,76 |

| Sonstige Verbindlichkeiten | 0,00 | 0,00 | 388,93 | 0,00 | -388,93 |

| Eigenkapital | 9.880.494,37 | 99,66 | 9.539.852,16 | 99,67 | 340.642,21 |

| Bilanzsumme | 9.913.813,49 | 100,00 | 9.571.770,97 | 100,00 | 342.042,52 |

1 aus Lieferungen und Leistungen

Die Veränderung der Bilanzsumme ist im Wesentlichen auf das positive Bewertungsergebnis und das negative realisierte Ergebnis zurückzuführen, die zu einem entsprechenden Anstieg des Eigenkapitals geführt haben.

Die Veränderung der Beteiligungen ist durch die Erträge aus der Neubewertung und den Rückführungen aus der PROJECT Metropolen SP 3 Beteiligungs GmbH & Co. KG verursacht worden.

Die Barmittel beinhalten die im Geschäftsplan im Zusammenhang mit dem Risikomanagement festgelegte Liquiditätsreserve. Konzeptionsbedingt wird die Liquiditätsreserve überwiegend auf der Beteiligungsebene vorgehalten wird.

Die Rückstellungen betreffen im Wesentlichen Jahresabschlusskosten und Verwahrstellenvergütungen.

3. TÄTIGKEITSBERICHT

a) Anlageziele und -politik

Der Bedarf an Wohnungen in Deutschland kann seit Jahren nicht durch fertiggestellte Neubauten gedeckt werden. Bei leicht ansteigender Bevölkerungsentwicklung und dem Trend zu kleineren Haushalten sowie dem steigenden Wohnflächenbedarf pro Kopf, ist eine weiter ansteigende Nachfrage nach Wohnfläche zu erwarten. Dies kann insbesondere in Ballungszentren zu einer Verknappung an Wohnraum führen. Beliebt ist weiterhin das Wohnen in den Metropolen. Das höhere Angebot an Arbeitsplätzen, Einkaufsmöglichkeiten, Bildung und Kultur ist ebenso Magnet wie eine flächendeckende medizinische Grundversorgung – sowohl für junge als auch für ältere Menschen.

Das größte Wertschöpfungspotential sieht die PROJECT Gruppe daher bei Investitionen in Immobilienentwicklungen in unterschiedlichen Metropolregionen. Der Fokus liegt dabei auf dem Grundstückserwerb, der Entwicklung, dem Bau oder der Sanierung und dem Verkauf von (Wohn)Immobilien. Durch die Konzentration auf die kurzen und attraktiven Phasen Neubau und Sanierung (Investitionszyklen von etwa drei bis fünf Jahren) können die Vorteile der Immobilie genutzt und gleichzeitig Stressfaktoren von Bestandsimmobilien wie Leerstände oder die schlechte Abschätzbarkeit späterer Verkaufspreise vermieden werden. Dadurch liegen die Renditeerwartungen deutlich über denen klassischer Immobilien oder Immobilienfonds.

Die Gesellschaft investiert im Sinne des § 285 KAGB mittelbar über eine Beteiligungsgesellschaft in Immobilien als Sachwerte. Ziel der Anlagen der Gesellschaft ist es hierbei durch den Erwerb und die Veräußerung von mittelbaren Beteiligungen an Gesellschaften, die im Bereich der Immobilienentwicklung tätig sind, Erträge aufgrund zufließender Erlöse zu erwirtschaften, um dadurch einen kontinuierlichen Wertzuwachs bei der Gesellschaft zu erreichen.

Die Investitionen erfolgen dadurch, dass sich die Gesellschaft an einer Beteiligungsgesellschaft beteiligt, die sich ihrerseits an Immobilienentwicklungsgesellschaften beteiligt. Die einzelnen Immobilienentwicklungsgesellschaften erwerben unbebaute beziehungsweise bebaute Grundstücke, planen die spezifischen Bauvorhaben und führen diese durch. Der Fokus der Objektgesellschaften liegt auf der Entwicklung von Wohnimmobilien in attraktiven Lagen mit hohem Wertschöpfungspotenzial. Um eine breite Streuung des Investitionskapitals zu ermöglichen, investiert die Fondsgesellschaft mittelbar über die Beteiligungsgesellschaft zusammen mit anderen Fondsgesellschaften der PROJECT-Gruppe in diverse Objektgesellschaften. Nach Rückfluss des investierten Kapitals aus den abgeschlossenen Immobilienentwicklungen kann dieses von der Beteiligungsgesellschaft in neue Immobilienentwicklungen durch die Beteiligung an Objektgesellschaften reinvestiert werden, um die Wertschöpfung des Investitionskapitals zu steigern sowie die Streuung des Investitionskapitals zu erhöhen. Nach Ende der Laufzeit der Fondsgesellschaft wird im Rahmen der Liquidation das gesamte verbliebene Investitionskapital an die Anleger ausgezahlt.

Mit der Konzentration auf die kurze Phase der Immobilienentwicklung werden übliche Herausforderungen von lang gehaltenen Bestandsimmobilien wie Nachvermietungsprobleme, Revitalisierungskosten oder schwer kalkulierbare Verkaufspreise vermieden. Zudem bietet diese Phase hohe Renditepotenziale im Bereich der Immobilienanlage.

Die Gesellschaft verfolgt bei den Investitionen im Wesentlichen folgende Anlageziele:

| • |

Investitionen in mindestens fünf verschiedene Immobilienentwicklungen |

| • |

Investitionen in mindestens drei verschiedene Metropolregionen (Regionen mit einer Kernstadt als deren Mittelpunkt mit mehr als 200.000 Einwohner und einem Einzugsbereich von insgesamt mehr als 500.000 Einwohnern) |

| • |

Keine Aufnahme von Fremdkapital |

| • |

Die Investitionen erfolgen überwiegend in bebaute und unbebaute Grundstücke |

b) Risikomanagement

Die Gesellschaft ist, um Chancen wahrnehmen zu können, im Rahmen ihrer Geschäftstätigkeit auch Risiken ausgesetzt. Die KVG besitzt aufbauend auf langjähriger Erfahrung ein Risikomanagementsystem zum bewussten und kalkulierten Umgang mit Risiken.

Die Umsetzung und Einhaltung eines angemessenen Risikomanagementsystems hat aufgrund der zentralen Bedeutung des Risikomanagements sehr hohe Priorität. Das Risikomanagement ist Bestandteil der betrieblichen Steuerungs- und Überwachungsprozesse. Oberstes Ziel ist die Sicherung der Existenz der AIF sowie der KVG. Mittel hierzu ist die Optimierung des Chancen-/Risiko-Profils, welches von der Geschäftsstrategie der KVG bzw. der Anlagestrategie der AIFD sowie der Risikobereitschaft bestimmt wird. Dies trägt maßgeblich zur Erhöhung der Unternehmenswerte bei. Ziel des Risikomanagements ist ausdrücklich nicht die Vermeidung aller potenziellen Risiken, sondern ein bewusster und kontrollierter Umgang mit Risiken auf Basis einer möglichst umfassenden Kenntnis der Risikozusammenhänge.

Risikomanagement umfasst die Gesamtheit aller organisatorischen Regelungen und Maßnahmen zur Risikoerkennung und zum Umgang mit Risiken, die zu einer Reduktion der Abweichungen von gesetzten Zielen führen und damit für Planungssicherheit sorgen, um eine nachhaltige Steigerung des Unternehmenswerts zu ermöglichen. Risikomanagement ist dabei nicht als abschließende Organisationseinheit zu verstehen, sondern ist von allen Verantwortungsbereichen zu betreiben. Die Anlage- und Risikostrategie stellen die Rahmenbedingungen für die Ausgestaltung der Geschäftsorganisation sowie des Risikomanagements dar.

Das eingerichtete Risikomanagementsystem soll gewährleisten, dass die sich aus der Anlagestrategie ergebenden Risiken anhand systematisierter Risikomanagementprozesse jederzeit erfasst, gemessen, gesteuert, überwacht und kommuniziert werden können. Durch die strukturierte Aufbauorganisation mit fachlich qualifiziertem Personal und adäquater IT-technischer Unterstützung soll eine qualitativ hochwertige Durchführung der Prozesse erreicht werden. Für die technische Ausgestaltung des Risikomanagementsystems gibt es keine speziellen aufsichtsrechtlichen Anforderungen. Grundsätzlich müssen gemäß KAMaRisk IT-Systeme (Hardware- und Software-Komponenten) und die zugehörigen IT-Prozesse die Integrität, die Verfügbarkeit, die Authentizität sowie die Vertraulichkeit der Daten sicherstellen. Im Jahr 2021 wurde das Risikomanagement der KVG sowie der von ihr verwalteten AIF aktualisiert. Zum Einsatz kommt jetzt das simulationsbasierte System PRisMa (PROJECT Risikomanagement).

Die wesentlichen Risiken aus der Anlagestrategie sind:

Assetrisiko

Beim Assetrisiko handelt es sich u. a. um Baukosten- und Bauzeitrisiken im Rahmen der Immobilien-Projektentwicklung sowie um Vermarktungs- und Verkaufspreisrisiken, d. h. um eine potenziell negative Entwicklung der geplanten/prognostizierten Erlöse bei den Immobilieninvestments.

Das Baukostenrisiko beschreibt dabei das Risiko, dass die tatsächlichen Baukosten einer Immobilienentwicklung die ursprünglich kalkulierten Kosten übersteigen und somit die vorgesehene Objektrendite nicht erreicht wird.

Unter das Bauzeitrisiko fallen Verzögerungen bei der Fertigstellung eines Bauvorhabens. Die damit einhergehende Verschiebung der Cash-Flows nach hinten hat Einfluss auf die Objektrendite.

Das Verkaufs-/Vermarktungsrisiko auf Makro- und Mikroebene bezeichnet das Risiko, dass der Abverkauf zeitverzögert oder nur zu geringeren Veräußerungspreisen möglich ist. Ursächlich hierfür sind Veränderungen der Markt- und Standortbedingungen auf Makroebene (Risiko Metropolregion) oder Veränderungen der Standortbedingungen und sonstige (verkaufs-)wertbeeinflussende Faktoren auf Mikroebene (Standortrisiko). Als Konsequenz hieraus können renditebeeinflussende Faktoren wie sinkende Verkaufserlöse und Zeitverzögerungen im Abverkauf der Immobilien resultieren.

Ziel des Portfoliomanagements der KVG ist die Wertsteigerung des von Anlegern in der Gesellschaft angelegten Vermögens auf Basis der Geschäfts- und Risikostrategie unter Beachtung der regulatorischen Vorgaben zum Schutze und im Interesse der Anleger.

Durch den regelmäßigen Informationsaustausch zwischen Portfoliomanagement und der unabhängigen Risikomanagementfunktion werden die Assetrisiken laufend überwacht und durch einschlägige Organisationsrichtlinien und Arbeitsanweisungen proaktiv gesteuert. Dabei spielt der Investitionsprozess eine wesentliche Rolle. Ein Investitionsvorhaben durchläuft demnach immer ein Due-Diligence-Verfahren, das alle den Wert beeinflussenden Faktoren beleuchtet und eine Risikoeinschätzung liefert. Die Auswahl der einzelnen Immobilienobjekte erfolgt somit auf Basis festgelegter Investitionskriterien im Hinblick auf stabile Renditeerwartung sowie planbaren und zügigen Verkauf. Dabei wird vor dem Hintergrund einer angemessenen Risikostreuung stets das Gesamtportfolio berücksichtigt. Unterstützt wird der Investitionsprozess durch eine laufende Risikoüberwachung des Beteiligungsbestandes. Das Limitsystem spielt hierbei eine zentrale Rolle, da es rechtzeitig Überschreitungen der festgelegten Risikobereitschaft und der definierten Anlagebeschränkungen, wie z. B. max. Investitionsquote je Region, signalisiert und damit ein frühzeitiges Einleiten von Steuerungsmaßnahmen ermöglicht.

Marktrisiko

Das Marktrisiko bezeichnet die Möglichkeit nachteiliger Veränderungen von Marktpreisen/-werten oder preis-/wertbeeinflussenden Parametern, welche sich negativ auf die Vermögens-, Finanz- und Ertragslage auswirken.

Im Rahmen der Investitionsphase bestehen Marktrisiken im Zusammenhang mit den einzugehenden Investitionen auf dem Immobilienmarkt (Investitionsrisiko). Das bedeutet, dass aufgrund eines marktbedingten rückläufigen Immobilienentwicklungspotentials keine ausreichende Anzahl an Projekten zur Verfügung steht und somit das eingeworbene Kapital nicht oder nicht rechtzeitig investiert werden kann. Eine niedrige Investitionsquote kann zu einer geringeren Rendite führen. Durch die enge Zusammenarbeit mit der PROJECT Immobilien Gruppe und deren

Marktkompetenz, wird die Entwicklung auf dem Immobilienmarkt laufend beobachtet. Dabei werden auch potenzielle Märkte mitberücksichtigt.

Liquiditätsrisiko

Das Liquiditätsrisiko beschreibt das Risiko einer Zahlungsunfähigkeit, d. h. Zahlungsverpflichtungen können nicht mehr uneingeschränkt oder nicht mehr termingerecht erfüllt werden. Das Liquiditätsrisiko wird in Höhe und Zeitpunkt durch die Unsicherheit von Zahlungsströmen aufgrund unvorhergesehener Ereignisse beeinflusst. Grundsätzlich können alle Risiken Einfluss auf das Liquiditätsrisiko haben.

Das Liquiditätsmanagementsystem umfasst die Überwachung der Liquidität mit dem Ziel, dass die Begleichung der bestehenden und zukünftigen Zahlungsverpflichtungen jederzeit gewährleistet ist. Dabei ist neben sicheren auch für unsichere Zahlungsströme, z. B. aus Risiken (Risikokapitalbedarf), Liquidität vorzuhalten. Durch einen regelmäßigen Informationsaustausch zwischen Liquiditätsmanagement und Risikomanagement, wird die Überwachung des Liquiditätsbestandes sichergestellt. Das Limitsystem spielt hierbei eine zentrale Rolle, da es rechtzeitig Überschreitungen der definierten Liquiditätsober- bzw. -untergrenzen, signalisiert und damit ein frühzeitiges Einleiten von Steuerungsmaßnahmen ermöglicht. Ergänzt wird diese Maßnahme durch regelmäßige Stresstests. Dabei werden die Auswirkungen von außergewöhnlichen Risikoszenarien auf die Liquiditätssituation untersucht.

Operationelles Risiko

Das operationelle Risiko ist definiert als Gefahr von Verlusten, die infolge der Unangemessenheit bzw. des Versagens von Menschen, internen Verfahren und Systemen oder aufgrund von Verstößen gegen Gesetze und interne Richtlinien (Compliancerisiken) und externer Risiken entstehen können. Dabei schließt das operationelle Risiko die Risiken, die sich aus strategischen Entscheidungen ergeben, sowie Reputationsrisiken aus.

Zur Identifikation und Steuerung operationeller Risiken, bedient sich die KVG eines internen Kontrollsystems (IKS), dass insbesondere die Funktionsfähigkeit, Sicherheit und Wirtschaftlichkeit von Geschäftsprozessen sicherstellt, und eines Compliance-Managementsystems sowie weiterer Managementkomponenten.

Die Risikobewertung hat die Aufgabe, das Gefährdungspotential einzelner Risiken anhand adäquater Methoden zu quantifizieren und aggregiert in einer Gesamtrisikoposition darzustellen.

Die Risikobewertung beinhaltet eine Beurteilung von Wahrscheinlichkeitsverteilungen bzw. realistischen Bandbreiten, wobei sämtliche Risiken nach der Nettomethode bewertet werden, d. h. es werden bereits vorhandene Maßnahmen zur Risiko-Steuerung berücksichtigt.

Die Berechnung erfolgt mittels stochastischer Simulationsrechnung, was eine saubere Risikoaggregation ermöglicht. Zur Ermittlung der maximalen Schadenshöhe werden Annahmen (in Abstimmung mit den jeweiligen Experten / Risikoverantwortlichen) getroffen, die im Rahmen der jährlichen Prüfung kritisch hinterfragt werden. Zur Ermittlung der Eintrittswahrscheinlichkeit bzw. Wahrscheinlichkeitsverteilungen werden größtenteils einzelne Risikofaktoren anhand eines Scoringverfahrens beurteilt. Diese in die Zukunft gewandte Expertensicht wird wann immer möglich durch historische Daten ergänzt, so dass sich ein umfassendes Bild ergibt. Die den Einzelrisiken zugeordneten Risikofaktoren werden im Rahmen der jährlichen Risikoidentifikation kritisch hinterfragt. Die Einstufung in entsprechenden Scoringbögen wird durch die Risikoverantwortlichen als Experten ihres Fachbereichs nach bestem Wissen und Gewissen vorgenommen. Eine Überprüfung findet jeweils im Rahmen der jährlichen Selbstüberprüfung durch die Risikomanagementfunktion statt.

Zusammenfassend ergibt sich aus den aktuellen Erkenntnissen und erläuterten Gegebenheiten keine bestandsgefährdende Beeinträchtigung der Risikotragfähigkeit der Gesellschaft.

Corona Pandemie

Die Ein- und Beschränkungen der Maßnahmen zur Bekämpfung der Corona Pandemie beeinflussen trotz Lockerungsbestreben weiterhin das Geschäftsfeld der PROJECT Gruppe. Da aktuell nicht abschätzbar ist, wie lange diese Einschränkungen aufrechterhalten bleiben bzw. inwieweit im Herbst 2022 diese wieder in Kraft treten werden, wie die Wirtschaft und auch jeder Einzelner damit umgehen wird bzw. kann, sind die zukünftig möglichen Auswirkungen zurzeit weiterhin nicht seriös quantifizierbar.

Ukraine-Konflikt

Mit dem Angriff Russlands auf die Ukraine ist in Europa und vielleicht auch weltweit eine unsichere und instabile politische Lage entstanden. Bis heute kann niemand abschätzen, wie der Konflikt sich weiterentwickeln wird und in wie weit auch Deutschland mittelbar oder schlimmstenfalls auch unmittelbar über die NATO in den Konflikt involviert werden wird. Klar ist, dass dieser Konflikt Auswirkungen auf die Weltwirtschaftslage insbesondere die Energiepreise und -versorgung, Materialpreise aber auch die Nachfrage nach Immobilien haben wird. Seriös sind aber auch diese Auswirkungen auf unsere Wirtschaft bzw. auch auf den AIF nicht quantifizierbar.

Maßnahmen zur Bewertung der Sensitivität des AIF-Portfolios

Gemäß § 29 Absatz 3 Nr. 2 und § 30 Absatz 2 KAGB sowie gemäß KAMaRisk sind regelmäßig angemessene Stresstests für die wesentlichen Risiken durchzuführen.

Bei dem durchgeführten Stresstest werden vor allem die Auswirkungen wesentlicher Risiken auf die Liquidität untersucht. Die Stressparameter wurden im Rahmen der Überprüfung der Geschäfts- und Risikostrategie durch den Vorstand definiert und wurden auf Basis der wesentlichen Risiken entwickelt. Im Zuge der Umstellung auf PRisMa wurde die Definition der Stresstests ebenfalls angepasst. Um zusätzliche Unsicherheiten bei der Bestimmung der Szenarien zu vermeiden, werden die Stresstests als gravierende, jedoch realistische Verläufe innerhalb der stochastischen Simulationsrechnung definiert (hierbei wird über einen Zwölfmonatszeitraum die Liquidität ermittelt, die mit einer Wahrscheinlichkeit von 95 Prozent nicht unterschritten wird).

Das Ergebnis des Stresstests zeigt, dass auch bei außergewöhnlichen, aber plausibel möglichen Ereignissen die Liquidität ausreicht und die Zahlungsfähigkeit in den zwölf Folgemonaten gegeben wäre.

Das Risikoprofil der Gesellschaft und die zu dessen Steuerung eingerichteten Risikomanagementsysteme beruhen auf der im Prospekt beschriebenen Anlagestrategie und stellen dar, wie sich das Gesamtrisiko in den jeweiligen Phasen der Fondslaufzeit zusammensetzt. Dabei ist zu berücksichtigen, dass in den Übergangszeiten eine klare Abgrenzung der Phasen kaum möglich ist.

Platzierungsphase

Während der Platzierung des AIF stehen die Investitionsrisiken im Vordergrund. Die Auswahl und Höhe der Einzelinvestitionen stehen noch nicht abschließend fest. Es besteht daher das Risiko, dass das Kapital aufgrund von Immobilienmarktrisiken nicht in einem angemessenen Zeitraum renditebringend investiert werden kann. Neben den Investitionsrisiken bestehen noch operationelle Risiken.

Investitionsphase

In der Investitionsphase investiert die Gesellschaft über eine Beteiligungsgesellschaft in Immobilienwicklungsgesellschaften mit den Investitionsschwerpunkten Entwicklung und Neubau von Wohnimmobilien sowie deren Veräußerung. Aus dieser Investitionstätigkeit entstehen sogenannte Assetrisiken. Hierzu gehören insbesondere Risiken, die sich bei der Umsetzung einer Immobilienentwicklung ergeben. Dies sind z. B. Baukosten- und Bauzeitenrisiken sowie Risiken aus der Veräußerung der entwickelten Wohneinheiten (Verkaufs- und Vermarktungsrisiken). Die Assetrisiken haben somit einen großen Anteil am Gesamtrisiko. Bei einer bezüglich des Rendite-Risiko-Verhältnisses optimalen Investitionsquote werden dabei die Investitionsrisiken reduziert, d. h. sie besitzen einen eher geringeren Anteil am Gesamtrisiko. Operationelle Risiken sind im Verhältnis zu den Asset- und Investitionsrisiken eher geringer.

Liquidierungsphase

Zum Ende der Fondslaufzeit werden keine neuen Investitionen mehr getätigt. Im Mittelpunkt steht die Abwicklung des Fonds und damit die Rückzahlung des Kapitals an die Anleger. Der administrative Teil steht damit im Vordergrund des operativen Geschäfts. In dieser Phase haben die operationellen Risiken einen höheren Anteil am Gesamtrisiko.

Die maximal gewünschte Ausprägung der Risiken wird durch die risikostrategische Ausrichtung des AIF bestimmt, deren Ziel es ist ein optimales Rendite-Risiko-Verhältnis herzustellen.

Im Geschäftsjahr wurde im Rahmen der Einführung von PRisMa auch die Darstellung des Risikoprofils umgestellt, so dass keine Vergleichbarkeit mit dem Vorjahr mehr gegeben ist. Es werden jetzt die Risiken dargestellt, die im Rahmen der 1.000 durchgeführten Simulationsläufe den größten Einfluss auf hierbei aufgetretene negative Verläufe hatten, wobei zwischen renditegefährdenden und bestandsbedrohenden Simulationsverläufen unterschieden wird. Im Rahmen der Simulationen aufgetretene renditegefährdende Verläufe wurden insbesondere von externen Risiken, operationellen Risiken, Baukostenrisiken bei einzelnen Objekten sowie dem Investitionsrisiko beeinflusst. Risiken für bestandsbedrohende Verläufe wurden nicht identifiziert.

c) Struktur des Portfolios

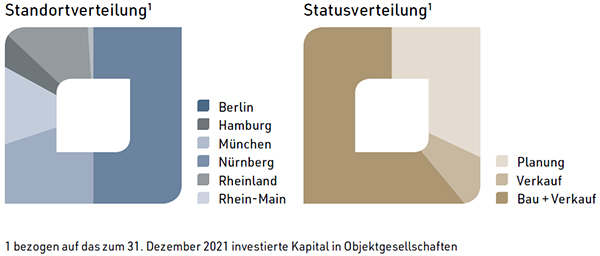

Zum 31.12.2021 war der AIF mittelbar über die Beteiligungsgesellschaften PROJECT Metropolen SP3 Beteiligungs GmbH & Co. KG, an denen er zu 100 Prozent beteiligt ist, an insgesamt 26 Immobilienentwicklungen in den sechs deutschen Metropolregionen Berlin, Hamburg, Rheinland, Rhein-Main, Nürnberg und München beteiligt.

Die beiden nachfolgenden Grafiken geben einen Überblick über die Verteilung des investierten Kapitals auf die einzelnen Metropolregionen sowie über die einzelnen Projektphasen, in denen sich die Objekte befinden:

Zu Beginn des Geschäftsjahres 2021 befanden sich 25 Immobilienentwicklungen im Portfolio des Investmentvermögens. Zwei Projekte wurden während des Geschäftsjahres beendet. Im Geschäftsjahr 2021 wurde das Investitionsportfolio um drei Immobilienentwicklungen unter Berücksichtigung der aktuellen Marktsituation selektiv ausgebaut. Bei diesem Immobilienvorhaben, welche mittelbar über die Beteiligungsgesellschaften und die jeweilige Objektgesellschaft angekauft wurden, handelt es sich um drei Objekte in den Metropolregionen Berlin und Rhein-Main.

Nachfolgend wird kurz der aktuelle Stand zum Berichtsstichtag der weiteren bestehenden Beteiligungen vorgestellt:

Insgesamt sind 11 der 26 Projekte in der Planungsphase. Im Bebauungsplanverfahren befindet sich zum Berichtsstichtag das Projekt Hansaallee. Für das Gewerbeprojekt Hochschulring wird ein zielgruppenorientiertes Nutzungskonzept erarbeitet.

Im Geschäftsjahr sind fünf Objekte in den Verkauf gestartet, wovon eins bereits in den Bau gestartet ist. Insgesamt befinden sich zwei Projekte im Verkauf.

In der Bau- und Verkaufsphase befinden sich 11 von 26 Bauvorhaben. Im Berichtszeitraum wurde bei den Projekten Ostendstraße, Haydnstraße und Rosenthaler Weg mit dem Bau begonnen. Die Objekte befinden sich weiterhin planmäßig im Vertrieb. Die Gewerbeobjekte Babelsberger Straße befinden sich im Bau. Für beide Objekte läuft der Verkaufsprozess.

Bei zwei Grundstücken wird ein Weiterverkauf ohne Entwicklung des Projekts angestrebt.

Im Geschäftsjahr wurden folgende Projekte neu angebunden:

Hochstraße 46, Berlin

Anfang Juli 2021 wurde über die Objektgesellschaft PROJECT PG Hochstr. 46 Berlin GmbH & Co. KG in der Metropolregion Berlin das 1.408 m2 große Baugrundstück an der Hochstraße in Berlin-Mitte, Stadtteil Gesundbrunnen erworben. Geplant wird hier die Errichtung eines Bürogebäudes, bestehend aus einem sechsgeschossigen Baukörper mit insgesamt ca. 3.631 m2 Gewerbefläche für bis zu 12 Büroeinheiten. Zusätzlich sieht die Planung fünf Außenstellplätze vor. Für das Bauvorhaben wird die Baugenehmigung in 2022 erwartet.

Annastraße, Wiesbaden

Ende September 2021 wurde über die Objektgesellschaft PROJECT PW Wiesbadener Str. 63–65 Wiesbaden GmbH & Co. KG in der Metropolregion Rhein-Main das 4.296 m2 große Grundstück an der Wiesbadener Straße 63–64/Annastraße im Wiesbadener Stadtteil Dotzheim erworben. Die Planung sieht hier die Errichtung von zwei Mehrfamilienhäuser mit 49 Eigentumswohnungen verteilt auf insgesamt ca. 3.743 m2 Wohnfläche sowie rd. 696 m2 Gewerbeflächen und 43 Außenstellplätze vor Die Eingabeplanung für die Baugenehmigung ist in Vorbereitung.

Wendenschlossstraße 142 / 152, Berlin

Mitte Dezember 2021 wurde über die Objektgesellschaft PROJECT PW Wendenschlossstr. 142 Berlin GmbH & Co. KG (Wendenschlossstraße) in der Metropolregion Berlin die 26.750 m2 große Liegenschaft an der Wendenschlossstraße im Berliner Bezirk Treptow-Köpenick erworben. Geplant wird hier der Neubau eines Wohnquartiers mit 258 Wohneinheiten auf ca. 20.426 m2 Wohnfläche, 197 Tiefgaragenstelllätze sowie 81 Außenstellplätze. Zusätzlich sollen Gewerbeeinheiten und eine Kindertagesstätte auf ca. 10.235 m2 Gewerbefläche realisiert werden. Für die Quartiersentwicklung ist die Eingabeplanung für 2022 geplant.

Die Beteiligungen der PROJECT Metropolen SP 3 Beteiligungs GmbH & Co. KG haben sich im Einzelnen während des Geschäftsjahres wie folgt entwickelt:

| Name der Immobiliengesellschaft | Beteiligung 01.01.2021 | Einlagen 2021 | Rückführungen 2021 | Beteiligung 31.12.2021 |

| PROJECT PW Wiesbadener Str. 63–65 Wiesbaden GmbH & Co. KG | 0,00 | 10.000,00 | 0,00 | 10.000,00 |

| PROJECT PW Angerstr. 48 Süd Freising GmbH & Co. KG | 422.000,00 | 0,00 | 0,00 | 422.000,00 |

| PROJECT PG Babelsberger Str. Berlin GmbH & Co. KG | 1.156.000,00 | 0,00 | 0,00 | 1.156.000,00 |

| PROJECT PG Babelsberger Str. 30–32 Potsdam GmbH & Co. KG | 96.000,00 | 0,00 | 0,00 | 96.000,00 |

| PROJECT PW Bilker Allee 233 Düsseldorf GmbH & Co. KG | 236.000,00 | 67.000,00 | 0,00 | 303.000,00 |

| PROJECT PW Brückenstr. Hohen Neuendorf GmbH & Co. KG | 350.000,00 | 0,00 | 0,00 | 350.000,00 |

| PROJECT PW Bleichertwiete 10–16 Hamburg GmbH & Co. KG | 578.000,00 | 84.000,00 | 0,00 | 662.000,00 |

| PROJECT PW Dankwardweg Wiesbaden GmbH & Co. KG | 55.000,00 | 0,00 | 0,00 | 55.000,00 |

| PROJECT PW Eitelstraße 9–10 Berlin GmbH & Co. KG | 10.000,00 | 150.000,00 | 0,00 | 160.000,00 |

| PROJECT PW Fürther Str. 188 Nürnberg GmbH Co. KG | 10.000,001 | 0,00 | – 59.000,00 | 10.000,001 |

| PROJECT PW Hugo-Cassirer-Str. Berlin GmbH & Co. KG | 303.000,00 | 0,00 | – 4.000,00 | 299.000,00 |

| PROJECT PG Hochschulring 25 Wildau GmbH & Co. KG | 379.000,00 | 0,00 | 0,00 | 379.000,00 |

| PROJECT PW Hansaallee 242 Düsseldorf GmbH & Co. KG | 48.000,00 | 0,00 | 0,00 | 48.000,00 |

| PROJECT PG Hochstr. 46 Berlin GmbH & Co. KG | 0,00 | 60.000,00 | 0,00 | 60.000,00 |

| PROJECT PW Haydnstraße 11 Hamburg GmbH & Co. KG | 533.000,00 | 566.000,00 | – 143.000,00 | 956.000,00 |

| PROJECT PW Jahnstraße Teltow GmbH & Co. KG | 391.000,00 | 23.000,00 | – 20.000,00 | 394.000,00 |

| PROJECT PW Jägerstraße 46 Düsseldorf GmbH & Co. KG | 130.000,00 | 0,00 | 0,00 | 130.000,00 |

| PROJECT PW Ludwigshafener Str. 14–16 Düsseldorf GmbH & Co. KG | 53.000,00 | 156.000,00 | 0,00 | 209.000,00 |

| PROJECT PW Mainburger Str. Freising GmbH & Co. KG | 877.000,00 | 371.000,00 | – 699.000,00 | 549.000,00 |

| PROJECT PW Ostendstraße 161 Nürnberg GmbH & Co. KG | 341.000,00 | 0,00 | – 32.000,00 | 309.000,00 |

| PROJECT PW Potsdamer Chaussee 72–74 Berlin GmbH & Co. KG | 1.190.000,00 | 144.000,00 | – 881.000,00 | 453.000,00 |

| PROJECT PW Rosenthaler Weg 50, 54 Berlin GmbH & Co. KG | 893.000,00 | 6.000,00 | – 522.000,00 | 377.000,00 |

| PROJECT PW Schleißheimer Str. 321 München GmbH & Co. KG | 465.000,00 | 0,00 | – 398.000,00 | 67.000,00 |

| PROJECT PG Silbersteinstraße 16 Berlin GmbH & Co. KG | 203.000,00 | 5.000,00 | 0,00 | 208.000,00 |

| PROJECT PW Worringer Platz 4 Düsseldorf GmbH & Co. KG | 275.000,00 | 0,00 | 0,00 | 275.000,00 |