Commerzbank: Abwicklungsbericht zum 31. Dezember 2021 DEGI INTERNATIONAL

COMMERZBANK Aktiengesellschaft

Frankfurt/Main

DEGI

INTERNATIONAL

Abwicklungsbericht zum 31. Dezember 2021

COMMERZBANK

Die Bank an Ihrer Seite

Inhalt

Auf einen Blick

Tätigkeitsbericht

Aktuelle Eckdaten des DEGI INTERNATIONAL

Entwicklung des DEGI INTERNATIONAL

Portfoliostruktur

Objektabgänge und -zugänge im Berichtszeitraum

Vermietungssituation

Leerstandskommentierung

Weitere Informationen über Immobilien und Immobilien-Gesellschaften

Desinvestitionsstrategie

Fondsrendite

Entwicklung des Mittelaufkommens

Liquidität

Ausschüttung

Capital Gains Tax

Risikoprofil

Auslagerung durch die Commerzbank AG

Ausblick

Übersicht Renditen

Entwicklung der Renditen

Entwicklung des Fondsvermögens

Erläuterungen zur Entwicklung des Fondsvermögens

Zusammengefasste Vermögensaufstellung

Vermögensaufstellung zum 31. Dezember 2021, Teil I: Immobilienverzeichnis

Verzeichnis der Käufe und Verkäufe von Immobilien und Immobilien-Gesellschaften

Vermögensaufstellung zum 31. Dezember 2021, Teil II: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen, zusätzliche Erläuterungen

Erläuterungen zur Vermögensaufstellung

Ertrags- und Aufwandsrechnung

Erläuterungen zur Ertrags- und Aufwandsrechnung

Verwendungsrechnung zum 31. Dezember 2021

Erläuterungen zur Verwendungsrechnung

Vermerk des unabhängigen Abschlussprüfers

Steuerliche Hinweise für inländische Anleger

Gremien und Eigenkapitalausstattung

Abbildungs- und Tabellenverzeichnis

Auf einen Blick

Kennzahlen DEGI INTERNATIONAL zum 31. Dezember 2021

Kennzahlen zum Stichtag

| Fondsvermögen (netto) | 75,5 Mio. € |

| Immobilienvermögen gesamt | 7,2 Mio. € |

| davon direkt gehalten | 0,0 Mio. € |

| davon über Immobilien-Gesellschaften gehalten | 7,2 Mio. € |

| Fondsobjekte gesamt | 1 |

| davon direkt gehalten | 0 |

| davon über Immobilien-Gesellschaften gehalten | 1 |

| davon im Bau / Umbau befindlich | 1 |

| Auslandsanteil 1 2 | 100,0 % |

| Europa 3 | 100,0 % |

| Liquiditätsquote | 56,1 % |

Veränderungen im Berichtszeitraum

| Ankäufe von Objekten | 0 |

| Verkäufe von Objekten | 0 |

| Mittelaufkommen (netto, inkl. Ertrags- / Aufwandsausgleich) 4 | 0,0 Mio. € |

| Anlageerfolg 5 | |

| für 1 Jahr | – 3,5 % |

| für 3 Jahre p. a. | – 0,2 % |

| für 5 Jahre p. a. | 0,3 % |

| für 10 Jahre p. a. | – 0,8 % |

| für 15 Jahre p. a. | – 1,0 % |

| seit Auflage p. a. | – 0,1 % |

1 Unter Ausland ist der außerdeutsche Raum zu verstehen.

2 In die Berechnung der Quote fließt der Verkehrswert der Immobilien-Gesellschaft gemäß der Beteiligungsquote ein (siehe Immobilienverzeichnis auf Seite 20 ff.).

3 Ohne Deutschland.

4 Im Geschäftsjahr 2021 (vom 1. Januar bis 31. Dezember 2021).

5 Berechnungsbasis: täglicher Anteilwert (Ausgabeaufschläge nicht berücksichtigt). Nach Abzug der Fondsverwaltungsgebühr und Depotbankgebühr. Im Gegensatz zur BVI-Methode (BVI: Bundesverband Investment und Asset Management e. V.: Anlage zum Anteilwert [= Rücknahmepreis] / Bewertung zum Anteilwert; Wiederanlage der Ausschüttung zum Anteilwert [= kostenfreie Wiederanlage]), bei der eine Wiederanlage der Ausschüttung angenommen wird, wird bei dieser Berechnung eine Wiederanlage nur bis zur Aussetzung der Anteilscheinausgabe am 16. November 2009 berücksichtigt, da diese danach nicht mehr möglich ist. Individuelle Faktoren des Fonds oder der Anleger wie etwa die steuerlichen Belange der Anleger (z. B. Kapitalertragsteuer, steuerfreier Anteil der Ausschüttung) werden nicht berücksichtigt. Angaben zur bisherigen Entwicklung erlauben keine Prognosen für die Zukunft.

Zwischenauszahlung am 26. Oktober 2021

| Auszahlung je Anteil | 0,0400 € |

| Steuerpflichtiger Ertrag gem. § 16 Abs. 1 Nr. 1 InvStG1 je Anteil | 0,0400 € |

Endauszahlung am 14. April 2022

| Auszahlung je Anteil | 0,0500 € |

| Steuerpflichtiger Ertrag gem. § 16 Abs. 1 Nr. 1 InvStG1 je Anteil | 0,0500 € |

| Weitere Angaben | |

| Total Expense Ratio (TER)2 (Gesamtkostenquote) | 1,38 % |

| Transaktionsabhängige Vergütung3 | 0,00 % |

| Anteilwert | 2,10 € |

| International Securities Identification Number (ISIN) | DE0008007998 |

| Wertpapier-Kennnummer (WKN) | 800799 |

1 Da sich der Fonds in Abwicklung befindet, sollte die Norm des § 17 InvStG n. F. einschlägig sein. Demnach gelten während der Abwicklung eines Investmentfonds Ausschüttungen insoweit als steuerfreie Kapitalrückzahlung, wie der letzte im Kalenderjahr festgesetzte Rücknahmepreis die fortgeführten Anschaffungskosten unterschreitet. Wird unterstellt, dass in der Abwicklungsphase der Wertzuwachs des Fonds negativ bleibt, sollten die vom Fonds getätigten Auszahlungen für den Anleger steuerfrei bleiben. Dies kann nur rückwirkend festgestellt werden, weshalb die Ausschüttungen zunächst steuerpflichtig behandelt werden. Ob eine Anwendung der Regelung des § 17 InvStG n. F. auch für Investmentfonds gilt, die sich bereits vor Inkrafttreten des neuen Investmentsteuergesetzes in Abwicklung befanden, ist derzeit noch nicht abschließend geklärt.

2 Die Total Expense Ratio (TER) (Gesamtkostenquote) drückt die Summe der Kosten und Gebühren als Prozentsatz des durchschnittlichen Fondsvermögens innerhalb eines Geschäftsjahres aus und umfasst damit alle im Zusammenhang mit der Fondsanlage anfallenden Gebühren und Kosten, jedoch nicht die sogenannten Transaktionskosten und den möglicherweise anfallenden Ausgabeaufschlag.

3 Die transaktionsabhängige Vergütung in Prozent drückt die Gebühren, die die Gesellschaft gemäß § 11 Abs. 2 der Besonderen Vertragsbedingungen (BVB) erhalten hat, als Prozentsatz des durchschnittlichen Fondsvermögens aus. Unter anderem aufgrund der unterschiedlichen (Des-)Investitionstätigkeit kann diese Kennzahl deutlich schwanken. Die transaktionsabhängige Vergütung in Prozent lässt keinen Schluss auf die zukünftige Performance des Fonds zu.

Tätigkeitsbericht

Am 16. Oktober 2014 ging das Sondervermögen DEGI INTERNATIONAL kraft Gesetzes auf die Depotbank Commerzbank Aktiengesellschaft über. Die Commerzbank AG hat seitdem das Sondervermögen abzuwickeln und den erzielten Erlös an die Anleger zu verteilen. Über den Stand der Abwicklung werden die Anleger fortan durch die Commerzbank AG im Rahmen von jährlichen Abwicklungsberichten informiert, die die Commerzbank AG im Internet unter www.commerzbank.de/degi-international veröffentlicht.

Der vorliegende Abwicklungsbericht informiert über die Abwicklung im Berichtszeitraum (vom 1. Januar bis 31. Dezember 2021). Neben der Endauszahlung für das Geschäftsjahr 2020, die am 16. April 2021 durchgeführt wurde, zahlte die Commerzbank AG im Berichtszeitraum am 26. Oktober 2021 0,0400 Euro je Anteil, insgesamt 1,4 Mio. Euro, an die Anleger aus. Am 14. April 2022 werden weitere 0,0500 Euro je Anteil ausgezahlt. Dies entspricht einer Gesamtauszahlung von 1,8 Mio. Euro bzw. 2,4 % des Netto-Fondsvermögens per 31. Dezember 2021. Damit werden für das Geschäftsjahr 2021 (1. Januar bis 31. Dezember 2021) im Rahmen der Auszahlungen insgesamt 0,0900 Euro je Anteil bzw. 3,2 Mio. Euro ausgezahlt worden sein.

Die nächste Auszahlung an die Anleger ist dann spätestens für Oktober 2022 vorgesehen. Die Höhe der Zahlung wird in Abhängigkeit von der bis dahin im Wesentlichen durch eine mögliche Immobilienveräußerung aufgebauten Liquidität und insbesondere unter Berücksichtigung der für die ordnungsgemäße Bewirtschaftung des Sondervermögens und für Eventualverbindlichkeiten nötigen liquiden Mittel noch festzulegen sein. Über die Höhe und das Datum der Auszahlung wird rechtzeitig auf der Homepage unter www.commerzbank.de/degi-international informiert werden.

Die Methode der Auszahlungen dient dazu, sowohl professionellen Investoren wie auch Privatanlegern geordnete Rückzahlungen zu gewähren. Alle Anleger erhalten pro Anteilschein einen bestimmten Betrag ihres Investments zurück, gleichzeitig sinkt der Anteilpreis ihrer Anlage entsprechend. Dabei werden für alle Anleger der gleiche Preis und die gleiche Auszahlungsquote und damit die Gleichbehandlung aller Anlegergruppen und der Anlegerschutz gewährleistet.

Aktuelle Eckdaten des DEGI INTERNATIONAL

| • |

Der DEGI INTERNATIONAL erzielte im 1-Jahres-Zeitraum (vom 1. Januar bis 31. Dezember 2021) ein Anlageergebnis von – 3,5 % 1. |

| • |

Im Geschäftsjahr 2021 (vom 1. Januar bis 31. Dezember 2021) wurde für den DEGI INTERNATIONAL keine Immobilie bzw. Immobilien-Gesellschaft veräußert. Damit befand sich noch eine Immobilie im Bestand des Fonds, die über eine Beteiligung an einer Immobilien-Gesellschaft gehalten wurde. Diese Immobilie befand sich im Umbau. |

| • |

Das Netto-Fondsvermögen veränderte sich im Berichtszeitraum von 92,7 Mio. Euro zum 31. Dezember 2020 auf 75,5 Mio. Euro zum 31. Dezember 2021. |

| • |

Der Auslandsanteil belief sich zum Stichtag auf 100,0 % des Verkehrswerte-Volumens der Immobilie. Davon befanden sich 100,0 % in Europa. |

| • |

Die Vermietungsquote per 31. Dezember 2021 entfällt, da die einzige Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist. |

| • |

Die Liquiditätsquote belief sich zum 31. Dezember 2021 auf 56,1 %, bezogen auf das Netto-Fondsvermögen. |

| • |

Es befindet sich noch eine Immobilien-Gesellschaft, die keine Immobilien mehr hält, im Bestand des DEGI INTERNATIONAL. Dies ist die Immobilien-Gesellschaft DEGI Castellaccio SAS di DEGI Roma S.r.l., an der der DEGI INTERNATIONAL 100 % der Anteile hält. Die von der Immobilien-Gesellschaft gehaltene Immobilie wurde im Geschäftsjahr 2017 aus der Immobilien-Gesellschaft heraus veräußert. Mit der Liquidierung der Immobilien-Gesellschaft soll im Geschäftsjahr 2022 begonnen werden. |

1 Berechnungsmethode: siehe Seite 5, Fußnote 5.

Entwicklung des DEGI INTERNATIONAL

Tabelle 1

| 31. Dezember 2021 | 31. Dezember 2020 | 31. Dezember 2019 | 31. Dezember 2018 | ||

| Immobilien | Mio. € | 0,0 | 0,0 | 0,0 | 0,0 |

| Beteiligungen an Immobilien-Gesellschaften | Mio. € | 19,0 | 20,9 | 20,6 | 20,6 |

| Liquiditätsanlagen | Mio. € | 42,4 | 57,8 | 66,0 | 82,7 |

| Sonstige Vermögensgegenstände | Mio. € | 15,2 | 15,0 | 22,7 | 23,7 |

| Verbindlichkeiten und Rückstellungen | Mio. € | – 1,0 | – 1,0 | – 14,2 | – 15,3 |

| Fondsvermögen (netto) | Mio. € | 75,5 | 92,7 | 95,1 | 111,7 |

| Anteilumlauf | Mio. Stück | 36,0 | 36,0 | 36,0 | 36,0 |

| Anteilwert / Rücknahmepreis | € | 2,10 | 2,58 | 2,64 | 3,11 |

| Ausschüttung / Auszahlung je Anteil | € | 0,0500 | 0,3500 | 0,1200 | 0,3800 |

| Tag der Ausschüttung / Auszahlung | 14. April 2022 | 16. April 2021 | 17. April 2020 | 18. April 2019 | |

| Auszahlungs- / Ertragsschein-Nr. 1 | 30 2 | 28 3 | 26 4 | 24 |

International Securities Identification Number (ISIN): DE0008007998 / Wertpapier-Kennnummer (WKN): 800799

1 Bei den Auszahlungs- / Ertragsschein-Nummern handelt es sich um die laufende Hochzählung der bisher erfolgten Auszahlungen /Ausschüttungen.

2 Die Nummer 29 wurde der am 26. Oktober 2021 stattgefundenen Auszahlung zugeteilt. Bei dieser Auszahlung handelte es sich um die im Rahmen der Auflösung des Sondervermögens mögliche Auszahlung.

3 Die Nummer 27 wurde der am 26. Oktober 2020 stattgefundenen Auszahlung zugeteilt. Bei dieser Auszahlung handelte es sich um die im Rahmen der Auflösung des Sondervermögens mögliche Auszahlung.

4 4 Die Nummer 25 wurde der am 25. Oktober 2019 stattgefundenen Auszahlung zugeteilt. Bei dieser Auszahlung handelte es sich um die im Rahmen der Auflösung des Sondervermögens mögliche Auszahlung.

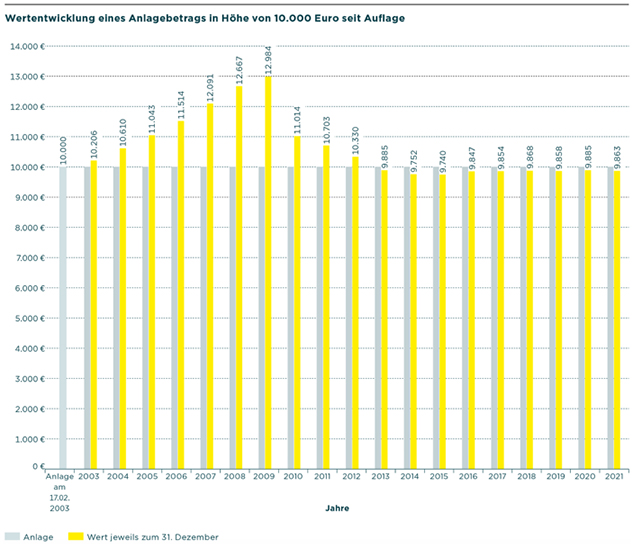

Abbildung 1

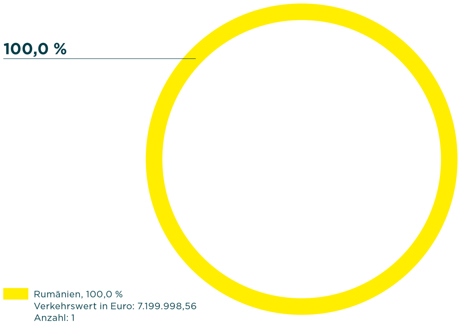

Portfoliostruktur

zum 31. Dezember 2021

Abbildung 2

Geografische Verteilung des Immobilienvolumens

Anteil am Verkehrswerte-Volumen. Die Immobilie wird über eine Beteiligung an einer Immobilien-Gesellschaft gehalten und wird entsprechend der Beteiligungsquote berücksichtigt.

Wirtschaftliche Altersstruktur des Immobilienbestands (auf Basis der wirtschaftlichen Restnutzungsdauer)

Die Darstellung entfällt, da die einzige noch im Bestand befindliche Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist (siehe auch „Weitere Informationen über Immobilien und Immobilien-Gesellschaften“).

Größenklassen der Fondsobjekte

Die Darstellung entfällt, da die einzige noch im Bestand befindliche Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist (siehe auch „Weitere Informationen über Immobilien und Immobilien-Gesellschaften“).

Restlaufzeiten der Mietverträge

Die Darstellung entfällt, da die einzige noch im Bestand befindliche Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist (siehe auch „Weitere Informationen über Immobilien und Immobilien-Gesellschaften“).

Nutzungsarten der Fondsobjekte inklusive Immobilien-Gesellschaften

Die Darstellung entfällt, da die einzige noch im Bestand befindliche Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist (siehe auch „Weitere Informationen über Immobilien und Immobilien-Gesellschaften“).

Branchenverteilung der Mieter

Die Darstellung entfällt, da die einzige noch im Bestand befindliche Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist (siehe auch „Weitere Informationen über Immobilien und Immobilien-Gesellschaften“).

Objektabgänge im Berichtszeitraum

Keine

Objektzugänge im Berichtszeitraum

Keine

Vermietungssituation

Die Vermietungsquote per 31. Dezember 2021 entfällt, da die einzige Immobilie des DEGI INTERNATIONAL als im Bau / Umbau klassifiziert ist.

Leerstandskommentierung

Da die letzte Immobilie des DEGI INTERNATIONAL (Rumänien, Bukarest, „Millennium Business Center“) als im Bau / Umbau klassifiziert ist und entsprechend im Rahmen der Berechnungen von Leerstands- bzw. Vermietungsquoten nicht berücksichtigt wird, entfällt die Leerstandskommentierung (Immobilien des DEGI INTERNATIONAL, bei denen am 31. Dezember 2021 mehr als ein Drittel der Bruttosollmiete infolge Leerstands nicht erzielt wurde oder der Objektleerstand mehr als 2,5 % der Bruttosollmiete des gesamten Fonds ausmachte).

Weitere Informationen über Immobilien und Immobilien-Gesellschaften

Rumänien, Bukarest, Strada Armand-Calinescu 2 – 4, „Millennium Business Center“

Das Bürogebäude in Bukarest, Baujahr 2006, erlitt durch ein Feuer am 26. Juni 2009 erhebliche Schäden. Der Versicherungsschutz umfasst Feuergefahr einschließlich Wiederaufbaukosten zum Neuwert und Mietverlust für drei Jahre. In der Vergangenheit wurden teilweise bereits Zahlungen von der Versicherung geleistet. Wegen der komplexen technischen und rechtlichen Fragestellungen ist das Objekt weiterhin Gegenstand von Gerichtsverfahren. Um ihre Rechte aus dem Versicherungsvertrag zu sichern, hat die rumänische Grundstücksgesellschaft Klage gegen die rumänische Dependance der Versicherungsgesellschaft erhoben mit dem Ziel, die Zahlung der noch ausstehenden Versicherungssumme zu erreichen, die immer noch andauert. In Deutschland sind weiterhin Klageverfahren anhängig, die auch im Berichtszeitraum weitergeführt wurden.

Desinvestitionsstrategie

Das Verwaltungsmandat der Aberdeen Standard Investments Deutschland AG für den offenen Immobilienfonds DEGI INTERNATIONAL endete am 15. Oktober 2014. Es waren zu diesem Zeitpunkt fünf Immobilien im DEGI INTERNATIONAL verblieben. Die Depotbank des Fonds, die Commerzbank AG, übernahm gemäß Investmentgesetz die Verwaltung des DEGI INTERNATIONAL. Die operativen Aufgaben für die Verwaltung des DEGI INTERNATIONAL wurden durch die Commerzbank AG an die Aberdeen Standard Investments Deutschland AG übertragen. Zielsetzung ist es, die verbliebene Immobilien-Gesellschaft bzw. Immobilie zu veräußern, Immobilien-Gesellschaften ohne Immobilie zu liquidieren und unter Berücksichtigung von Eventualverbindlichkeiten und benötigter Liquidität für die laufende Bewirtschaftung das Fondskapital an die Anleger auszuzahlen.

Fondsrendite

Eine detaillierte Darstellung der Renditezahlen („Renditekennzahlen bezogen auf den Zeitraum 1. Januar bis 31. Dezember 2021“) finden Sie auf Seite 14 dieses Berichts. Dort finden Sie umfassende Informationen über die Zusammensetzung der Fondsrendite.

Der Bruttoertrag aus Immobilien / Sonstiges beträgt 0,1 % und bezieht sich auf das gesamte durchschnittliche Immobilienvermögen / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen) des Fonds im Betrachtungszeitraum vom 1. Januar bis 31. Dezember 2021. Aus dem oben genannten Bruttoertrag ergibt sich abzüglich des Bewirtschaftungsaufwandes (– 4,7 %) der Nettoertrag in Höhe von – 4,6 %. Das Ergebnis vor Darlehensaufwand in Höhe von – 5,0 % setzt sich aus der Summe dieses Nettoertrags, der Wertänderung (– 0,3 %), den ausländischen Ertragsteuern (– 0,1 %) und den latenten Steuern (0,0 %) zusammen. Das Ergebnis nach Darlehensaufwand beträgt ebenfalls – 5,0 %. Nach Währungsänderung (0,0 %) ergibt sich ein Gesamtergebnis in Fondswährung in Höhe von – 5,0 %. Unter Berücksichtigung der Liquiditätsrendite von – 0,5 %, die mit einem im Periodendurchschnitt investierten Liquiditätsanteil von 58,3 % des Fondsvermögens erwirtschaftet wurde, ergibt sich eine Fondsrendite vor Abzug der Fondskosten in Höhe von – 2,4 %.

Das Anlageergebnis des DEGI INTERNATIONAL lag nach Abzug der Fondskosten für den Berichtszeitraum 1. Januar bis 31. Dezember 2021 bei – 3,8 %.

Seit seiner Auflage am 17. Februar 2003 bis zum Stichtag 31. Dezember 2021 beträgt die Rendite des DEGI INTERNATIONAL – 0,1 % p. a. 1

1 Berechnungsmethode: siehe Seite 5, Fußnote 5.

Entwicklung des Mittelaufkommens

Im Berichtszeitraum (1. Januar bis 31. Dezember 2021) wurden weder Anteile abgesetzt noch zurückgenommen. Das saldierte Mittelaufkommen inklusive Ertragsausgleich (Mittelzufluss abzüglich Mittelabfluss) belief sich somit in diesem Zeitraum auf 0,0 Euro.

Liquidität

Der DEGI INTERNATIONAL verfügte zum 31. Dezember 2021 über Liquiditätsanlagen in Höhe von insgesamt 42,4 Mio. Euro 1. Der Anteil der Liquiditätsanlagen am Netto-Fondsvermögen belief sich zum Stichtag somit auf 56,1 %. Die liquiden Mittel des Fonds waren zum Ende des Berichtszeitraumes ausschließlich in Bankguthaben angelegt. Die Liquiditätsrendite zum 31. Dezember 2021 beträgt – 0,5 %.

Die freien liquiden Mittel des Fonds sind, aufgrund der Auflösung des Fonds, grundsätzlich für Auszahlungen an die Anleger vorgesehen. Im Rahmen der Abwicklung des DEGI INTERNATIONAL ist allerdings die jederzeitige Zahlungsfähigkeit des Fonds sicherzustellen: So muss unter anderem Liquidität vorgehalten werden, um neben der ordnungsgemäßen laufenden Bewirtschaftung der Fondsimmobilien die Deckung von Eventualverbindlichkeiten z. B. für Gewährleistungen und Haftungsrisiken aus der Veräußerung von Objekten sowie die Abdeckung möglicher steuerlicher Risiken aus vergangenen Veranlagungszeiträumen zu gewährleisten. Bei diesen Eventualverbindlichkeiten ist es unklar, ob und wann Zahlungen erforderlich werden.

Bei möglichen Forderungen der Steuerbehörden oder sonstigen Verbindlichkeiten, die für Rechnung des Fonds eingegangen worden sind oder eingegangen werden, ist eine längerfristige Bindung der liquiden Mittel im Fonds gefordert. Insbesondere steuerliche Prüfungsverfahren können auch noch einige Jahre nach den jeweiligen Veranlagungszeiträumen durchgeführt werden. Ihren Abschluss finden sie dann erst durch die rechtskräftigen Steuerbescheide.

Wegen des vorstehend skizzierten Liquiditätsbedarfs werden die liquiden Mittel nur auf kurzfristiger Basis angelegt. Im Rahmen eines geordneten Verfahrens erfüllt die Commerzbank AG ihre aufsichtsrechtliche Pflicht, ein Liquiditätsmanagement sicherzustellen.

1 Die Liquidität entspricht der gerundeten Liquidität der Vermögensaufstellung auf Seite 19.

Ausschüttung

Am 26. Oktober 2021 erfolgte eine Zwischenauszahlung in Höhe von 0,0400 Euro pro Anteil.

Die Endauszahlung am 14. April 2022 beträgt 0,0500 Euro pro Anteil. Der Anteilpreis wird am Auszahlungstag um den Betrag der Auszahlung, der den Anlegern zufließt, reduziert. Damit werden für das Geschäftsjahr 2021 insgesamt 0,0900 Euro je Anteil an die Anleger ausgezahlt worden sein.

Detaillierte Informationen zu der Zwischenauszahlung und der Endauszahlung sowie steuerliche Hinweise für inländische Anleger finden Sie auf den Seiten 31 ff. dieses Abwicklungsberichtes.

Capital Gains Tax

Für das Sondervermögen DEGI INTERNATIONAL werden, sofern notwendig, Rückstellungen für latente Steuern auf (etwaige) ausländische Veräußerungsgewinne (Capital Gains Tax) gebildet.

Darüber hinaus sind, sofern notwendig, Rückstellungen für potenzielle zukünftige Veräußerungsgewinnsteuern bei indirekt gehaltenen Immobilien bzw. mögliche Kaufpreisabschläge auf die Anteile an Immobilien-Gesellschaften aufgrund von in den Immobilien-Gesellschaften vorhandenen Steuerlatenzen gemäß § 27 Abs. 2 InvRBV gebildet.

Risikoprofil

Generell beschreibt das Investmentrisiko die potenziellen Wertschwankungen einer Investition, die unter gewissen Umständen zu Verlusten führen können und sich im Wesentlichen in Marktpreis-, Adressenausfall-, Währungs-, Liquiditäts-, Zinsänderungs- und operationelle Risiken unterteilen.

Marktpreisrisiken

Allgemeine Risiken von Verlusten aufgrund nachteiliger Veränderungen von Marktpreisen oder preisbeeinflussender Parameter werden unter sonstige Marktpreisrisiken subsumiert. Darunter wird auch das Immobilienpreisrisiko, also das Risiko eines Verlustes durch nachteilige Veränderung der wertbestimmenden Faktoren einer Immobilie oder Beteiligungsgesellschaft, verstanden. Sie haben sich in den vergangenen Jahren (unter anderem seit der Finanz- und Eurokrise) in ihrer Schwankungsbreite deutlich erhöht und betreffen sowohl die Werthaltigkeit der Immobilieninvestitionen als auch die Verkaufspreise. Das Immobilienpreisrisiko stellt das bedeutendste Marktpreisrisiko dar.

Adressenausfallrisiken

Im Rahmen des Managements des Sondervermögens DEGI INTERNATIONAL werden unter Adressenausfallrisiken die Risiken des Verlustes aufgrund des Ausfalls von Geschäfts- bzw. Vertragspartnern verstanden.

Währungsrisiken

Werden im Sondervermögen Investitionen in einer Währung getätigt, die nicht der Fondswährung entsprechen, so unterliegt das Immobilien-Sondervermögen Währungsrisiken aufgrund sich verändernder Wechselkurse. Der DEGI INTERNATIONAL ist in Rumänien und damit außerhalb der Eurozone investiert. Ebenso hält der DEGI INTERNATIONAL aufgrund früherer Investitionen außerhalb der Eurozone noch Vermögensgegenstände in anderen Währungen.

Liquiditätsrisiken

Die Liquiditätssituation des DEGI INTERNATIONAL im Geschäftsjahr 2021 war geprägt von der Fortführung des Abwicklungsprozesses des Fonds und der weiteren Rückzahlung von Fondskapital an die Anleger. Vor diesem Hintergrund hat das Sondervermögen DEGI INTERNATIONAL im Berichtszeitraum ein grundsätzlich hohes Liquiditätsrisiko aufgewiesen. Der DEGI INTERNATIONAL hat jedoch Liquiditätsreserven für Rückstellungen sowie künftige Eventualverbindlichkeiten, die aufgrund diverser Faktoren aus dem Abwicklungsprozess resultieren können, gebildet, sodass zum Berichtsstichtag im Ergebnis nur ein als gering einzustufendes Liquiditätsrisiko vorliegt.

Zinsänderungsrisiken

Ein Immobilienfonds ist von Zinsrisiken dann betroffen, wenn sich das Finanzierungsniveau für die Immobilien deutlich erhöht. Zudem spielen Zinsrisiken bei der Anlage der Liquiditätsreserve eine Rolle. Im Rahmen der Abwicklung des Sondervermögens DEGI INTERNATIONAL wurde durch die regelmäßigen Auszahlungen an die Anleger im Berichtszeitraum der Anteil des Bankguthabens und damit das direkte Zinsänderungsrisiko weiter reduziert. Aufgrund des derzeitigen Zinsumfelds mit negativen Kapitalmarktzinsen musste auch der DEGI INTERNATIONAL im Berichtszeitraum eine negative Verzinsung seiner Liquiditätsanlagen hinnehmen.

Operationelle Risiken

Operationelle Risiken bezeichnen die Gefahr von Verlusten, die infolge der Unangemessenheit oder des Versagens von internen Verfahren, Systemen und Personen oder infolge externer Ereignisse eintreten. Das Sondervermögen DEGI INTERNATIONAL war im Berichtszeitraum grundsätzlich operationellen Risiken in den Prozessen der ehemaligen Kapitalanlagegesellschaft und der Commerzbank AG ausgesetzt, hat jedoch kein erhöhtes operationelles Risiko aufgewiesen.

Auslagerung durch die Commerzbank AG

Im Hinblick auf den Veräußerungsprozess sowie die weiterhin zu gewährleistende ordnungsgemäße laufende Bewirtschaftung der zu veräußernden Vermögensgegenstände bedient sich die Commerzbank AG seit dem 16. Oktober 2014 der Dienste der Aberdeen Standard Investments Deutschland AG als vormaliger Verwaltungsgesellschaft. Sie unterliegt den Weisungen der Commerzbank AG. Diese Entscheidung ist aufgrund überprüfbarer Erwägungen nach einer Ausschreibung besonders begründet und dokumentiert.

Die Vergütung der Aberdeen Standard Investments Deutschland AG wird von der Commerzbank AG bestritten, sodass sich dadurch keine Belastung des Fondsvermögens ergibt.

Ausblick

Weiterhin liegt das Hauptaugenmerk der Commerzbank AG auf der Veräußerung der verbliebenen Immobilie bzw. Immobilien-Gesellschaft in einem geordneten Verkaufsprozess, der möglichen Liquidierung von Immobilien-Gesellschaften und der Auszahlung der Liquidität unter Berücksichtigung der für die ordnungsgemäße Bewirtschaftung des Sondervermögens und für Eventualverbindlichkeiten nötigen liquiden Mittel. Es befindet sich weiterhin die DEGI Castellaccio SAS di DEGI Roma GP S.r.l. als Immobilien-Gesellschaft ohne Immobilie im Bestand des DEGI INTERNATIONAL. Diese soll im nächsten Geschäftsjahr aufgelöst werden. Aufgrund der sich weiterhin im Bestand des DEGI INTERNATIONAL befindlichen Immobilie in Rumänien kann ein Ausblick auf den Zeitpunkt, zu dem die finale Auflösung des DEGI INTERNATIONAL zu erwarten ist, noch nicht gegeben werden. Dies kann erst im Rahmen des Abwicklungsberichtes erfolgen, in dem über den Verkauf der letzten Immobilie berichtet wird.

Frankfurt am Main, im März 2022

Commerzbank Aktiengesellschaft

Übersicht Renditen

Tabelle 2

| Renditekennzahlen bezogen auf den Zeitraum vom 1. Januar bis 31. Dezember 2021 (nach Kapitaleinsatz gewichtete Teilergebnisse der Immobilien und Liquiditätsanlagen) |

Gesamt Fonds in Mio. EUR 1 |

| I. Immobilien / Sonstiges | |

| Bruttoertrag | 0,1 2 |

| Bewirtschaftungsaufwand | – 4,7 2 |

| Nettoertrag | – 4,6 2 |

| Wertänderungen | – 0,3 2 |

| Ausländische Ertragsteuern | – 0,1 2 |

| Ausländische latente Steuern | 0,0 2 |

| Ergebnis vor Darlehensaufwand | – 5,0 2 |

| Ergebnis nach Darlehensaufwand | – 5,0 3 |

| Währungsänderung | 0,0 4 |

| Gesamtergebnis in Fondswährung | – 5,0 5 |

| II. Liquidität | – 0,5 6 7 |

| III. Ergebnis gesamter Fonds vor Abzug der Fondskosten | – 2,4 8 |

| IV. Ergebnis gesamter Fonds nach Abzug der Fondskosten | – 3,8 |

1 Die Ergebnisse aus den Beteiligungen an Immobilien-Gesellschaften wurden entsprechend der jeweiligen Beteiligungsquote berücksichtigt.

2 Die Kennzahlen sind bezogen auf das durchschnittlich direkt und indirekt gehaltene Immobilienvermögen / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen).

3 Die Kennzahlen sind bezogen auf das durchschnittlich direkt und indirekt gehaltene eigenkapitalfinanzierte Immobilienvermögen / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen).

4 Währungskursveränderungen.

5 Erwirtschaftet mit einem im Periodendurchschnitt investierten Anteil des direkt und indirekt gehaltenen Immobilienvermögens / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen) von 41,7 % des Fondsvermögens.

6 Die Kennzahl ist bezogen auf das durchschnittliche Liquiditätsvermögen des Fonds.

7 Erwirtschaftet mit einem im Periodendurchschnitt investierten Liquiditätsanteil von 58,3 % des Fondsvermögens.

8 Bezogen auf das durchschnittliche Fondsvermögen.

Tabelle 3

| Kapitalinformationen bezogen auf den Zeitraum vom 1. Januar bis 31. Dezember 2021 (Durchschnittszahlen) 1 |

Gesamt Fonds in Tsd. € |

| I. Immobilien / Sonstiges | |

| Direkt und indirekt gehaltene Immobilienvermögen / Sonstiges gesamt | 34.218,3 |

| davon eigenkapitalfinanziert | 34.218,3 |

| davon fremdfinanziert (Kreditvolumen) | 0,0 |

| Liquidität | 47.753,9 |

| Fondsvermögen (brutto) 2 | 81.972,2 |

1 Die Durchschnittszahlen für das Geschäftsjahr 2021 (vom 1. Januar bis 31. Dezember 2021) wurden anhand von 13 Monatsendwerten berechnet.

2 Das Fondsvermögen (netto) ergibt sich aus der Addition von eigenkapitalfinanziertem Immobilienvermögen / Sonstiges (sonstige Vermögens

Gegenstände / Verbindlichkeiten / Rückstellungen) und Liquidität.

Tabelle 4

| Informationen zu Wertänderungen im Zeitraum 1. Januar bis 31. Dezember 2021 |

Gesamt Fonds in Mio. EUR 1 |

| Gutachterliche Verkehrswerte Portfolio | 7,2 2 |

| Gutachterliche Bewertungsmieten Portfolio | – |

| Positive Wertänderungen laut Gutachten | 0,0 |

| Sonstige positive Wertänderungen | 0,0 |

| Negative Wertänderungen laut Gutachten | – 0,1 |

| Ausländische latente Steuern | 0,0 |

| Sonstige negative Wertänderungen | – 1,9 |

| Wertänderungen laut Gutachten | – 0,1 |

| Sonstige Wertänderungen | – 1,9 |

1 Die während des Geschäftsjahres 2021 (vom 1. Januar bis 31. Dezember 2021) indirekt über eine Beteiligung an einer Immobilien-Gesellschaft gehaltene Immobilie in Rumänien wurde entsprechend der Beteiligungsquote dargestellt.

2 Der in der Vermögensaufstellung ausgewiesene Beteiligungswert in Höhe von 19,0 Mio. EUR entspricht dem Netto-Vermögen aller Immobilien-Gesellschaften. Die Differenz zwischen dem gutachterlichen Verkehrswert und den gesamten Beteiligungswerten in Höhe von 11,8 Mio. EUR stellt weitere Bilanzpositionen der Immobilien-Gesellschaften dar.

Tabelle 5

| Informationen zum Leerstand zum 31. Dezember 2021 (ohne die im Bau / Umbau befindlichen Immobilien oder noch unbebauten Grundstücke 1 |

Gesamt in % |

| Vermietungsquote | – |

1 Die Immobilie in Bukarest, „Millennium Business Center“, ist als im Bau / Umbau klassifiziert und wird entsprechend nicht berücksichtigt.

Entwicklung der Renditen

Renditekennzahlen – vergleichende Übersicht der letzten vier Geschäftsjahre

Tabelle 6

| Nach Kapitaleinsatz gewichtete Teilergebnisse des Immobilien- / Sonstigen Vermögens und Liquiditätsanlagen in % |

31. Dezember 2021 | 31. Dezember 2020 | 31. Dezember 2019 | 31. Dezember 2018 |

| I. Immobilien / Sonstiges | ||||

| Bruttoertrag 1 | 0,1 | 26,8 | 4,7 | 1,7 |

| (davon Veräußerungsergebnis) | (0,0) | (– 10,9) | (0,0) | (0,8) |

| Bewirtschaftungsaufwand 1 | – 4,7 | – 15,5 | – 3,6 | – 5,3 |

| Nettoertrag 1 | – 4,6 | 11,3 | 1,1 | – 3,6 |

| Wertänderungen 1 | – 0,3 | 2,4 | 1,0 | – 0,7 |

| Ausländische Ertragsteuern 1 | – 0,1 | 2,1 | 0,0 | 17,0 |

| Ausländische latente Steuern 1 | 0,0 | 0,0 | 0,0 | 0,0 |

| Ergebnis vor Darlehensaufwand 1 | – 5,0 | 15,8 | 2,1 | 12,7 |

| Ergebnis nach Darlehensaufwand 1 | – 5,0 | 15,8 | 2,1 | 12,7 |

| Währungsänderung 2 3 | 0,0 | 1,5 | – 0,3 | 2,4 |

| Gesamtergebnis in Fondswährung | – 5,0 | 17,3 | 1,8 | 15,1 |

| Erwirtschaftet mit einem im Periodendurchschnitt investierten Anteil des direkt und indirekt gehaltenen Immobilienvermögens / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen) von | 41,7 | 32,4 | 27,8 | 21,7 |

| II. Liquidität 4 | – 0,5 | – 0,5 | – 0,4 | – 0,3 |

| Erwirtschaftet mit einem im Periodendurchschnitt investierten Liquiditätsanteil am Fondsvermögen von | 58,3 | 67,6 | 72,2 | 78,3 |

| III. Ergebnis gesamter Fonds 5 vor Abzug der Fondskosten | – 2,4 | 5,3 | 0,2 | 3,0 |

| IV. Ergebnis gesamter Fonds 5 nach Abzug der Fondskosten | – 3,8 | 4,0 | – 1,1 | 1,6 |

1 Die Kennzahlen sind bezogen auf das durchschnittliche direkt und indirekt gehaltene Immobilienvermögen / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen) im jeweiligen Geschäftsjahr.

2 Die Kennzahlen sind bezogen auf das durchschnittliche direkt und indirekt gehaltene eigenkapitalfinanzierte Immobilienvermögen / Sonstiges (sonstige Vermögensgegenstände / Verbindlichkeiten / Rückstellungen) im jeweiligen Geschäftsjahr.

3 Währungskursveränderungen und Kosten der Kurssicherung.

4 Die Kennzahlen sind bezogen auf das durchschnittliche Liquiditätsvermögen des Fonds im jeweiligen Geschäftsjahr.

5 Bezogen auf das durchschnittliche Fondsvermögen im jeweiligen Geschäftsjahr.

Entwicklung des Fondsvermögens

vom 1. Januar bis 31. Dezember 2021

Tabelle 7

| in € | |

| I. Fondsvermögen am Beginn des Geschäftsjahres | 92.676.830,73 |

| Endauszahlung für das Vorjahr | – 12.589.880,83 |

| Zwischenauszahlung 1 | – 1.438.843,52 |

| Mittelzufluss (netto, exkl. Ertrags- / Aufwandsausgleich) | 0,00 |

| Ertrags- / Aufwandsausgleich | 0,00 |

| Ordentlicher Nettoertrag | – 1.203.556,75 |

| Realisierte Gewinne | 0,00 |

| Realisierte Verluste | 0,00 |

| Nettoveränderung der nicht realisierten Gewinne | |

| bei Beteiligungen an Immobilien-Gesellschaften | 11.533,15 |

| Nettoveränderung der nicht realisierten Verluste | |

| bei Beteiligungen an Immobilien-Gesellschaften | – 1.906.127,25 |

| Währungskursveränderung | – 6.030,40 |

| II. Fondsvermögen am Ende des Berichtszeitraumes | 75.543.925,13 |

1 Auszahlung am 26. Oktober 2021. Dabei handelte es sich um die im Rahmen der Auflösung des Sondervermögens mögliche Auszahlung.

Erläuterungen zur Entwicklung des Fondsvermögens

Die Entwicklung des Fondsvermögens zeigt auf, welche Geschäftsvorfälle während der Berichtsperiode (vom 1. Januar bis 31. Dezember 2021) zu dem neuen in der Vermögensaufstellung des Fonds ausgewiesenen Vermögen geführt haben. Es handelt sich also um die Aufgliederung der Differenz zwischen dem Vermögen zu Beginn und am Ende des Geschäftsjahres.

Bei der Endauszahlung für das Vorjahr handelt es sich um den im Geschäftsjahr tatsächlich ausgezahlten Betrag.

Zusätzlich zu der Endauszahlung für das Vorjahr wurde eine unterjährige Zwischenauszahlung getätigt. Dabei handelte es sich um die im Rahmen der Auflösung des Sondervermögens mögliche Auszahlung.

Die Mittelzuflüsse aus Anteilsverkäufen und die Mittelabflüsse aus Anteilsrücknahmen ergeben sich aus dem jeweiligen Rücknahmepreis multipliziert mit der Anzahl der verkauften bzw. der zurückgenommenen Anteile. In dem Rücknahmepreis sind die aufgelaufenen Erträge pro Anteil enthalten. Die Mittelzu- und -abflüsse werden daher um den Ertragsausgleich bzw. Aufwandsausgleich gekürzt und damit auf die Vermögensveränderung angerechnet. Im Berichtszeitraum (vom 1. Januar bis 31. Dezember 2021) fand kein Mittelumsatz statt, da die Ausgabe und Rücknahme von Anteilen im Zusammenhang mit der Auflösung des Sondervermögens ausgesetzt war.

Der ordentliche Nettoertrag ist aus der Ertrags- und Aufwandsrechnung ersichtlich.

Die realisierten Gewinne und Verluste stellen die Differenz aus Verkaufserlösen und steuerlichen Buchwerten bei Immobilien dar.

Realisierte Gewinne und Verluste aus Devisengeschäften auf Fremdwährungen im Berichtszeitraum werden ohne das Ergebnis der Wertfortschreibungen berücksichtigt.

Unter Fremdwährung sind sämtliche Nicht-Euro-Positionen zu verstehen.

Die Nettoveränderung der nicht realisierten Gewinne sowie die Nettoveränderung der nicht realisierten Verluste ergeben sich bei den Beteiligungen an Immobilien-Gesellschaften aus Wertfortschreibungen und Veränderungen der Verkehrswerte im Berichtszeitraum.

Bei Währungskursveränderung ist die Differenz der Bewertung der Vermögensgegenstände in Fremdwährung zum Kurs zu Beginn und ohne das Ergebnis der Wertfortschreibungen zum Kurs am Ende des Geschäftsjahres angegeben. Das Ergebnis der Wertfortschreibungen ist, bewertet mit dem Endkurs der Berichtsperiode (31. Dezember 2021), in der Nettoveränderung der nicht realisierten Gewinne und Verluste bei Beteiligungen an Immobilien-Gesellschaften enthalten.

Des Weiteren werden hier Gewinne und Verluste aus der Abwicklung laufender Transaktionen über Fremdwährungsverrechnungskonten berücksichtigt.

Zusammengefasste Vermögensaufstellung

Tabelle 8

| in € | in € | Anteil am Fonds- vermögen in % |

davon in Fremdwährung in € |

|

| I. Beteiligungen an Immobilien-Gesellschaften (siehe Seiten 20–21) | ||||

| 1. Mehrheitsbeteiligungen | 18.961.260,55 | 25,1 | 185.052,58 | |

| Summe der Beteiligungen an Immobilien-Gesellschaften | 18.961.260,55 | 25,1 | 185.052,58 | |

| II. Liquiditätsanlagen | ||||

| 1. Bankguthaben | 42.351.175,07 | 56,1 | 386.869,52 | |

| Summe der Liquiditätsanlagen | 42.351.175,07 | 56,1 | 386.869,52 | |

| III. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen an Immobilien-Gesellschaften | 3.000.000,00 | 4,0 | 0,00 | |

| 2. Zinsansprüche | 1.050.666,63 | 1,4 | 0,00 | |

| 3. Andere | 11.142.465,53 | 14,7 | 0,00 | |

| Summe der sonstigen Vermögensgegenstände | 15.193.132,16 | 20,1 | 0,00 | |

| Summe I. – III. | 76.505.567,78 | 101,3 | 571.922,10 | |

| IV. Verbindlichkeiten aus | ||||

| 1. anderen Gründen | 63.581,65 | 0,1 | 0,00 | |

| Summe der Verbindlichkeiten | 63.581,65 | 0,1 | 0,00 | |

| V. Rückstellungen | 898.061,00 | 1,2 | 0,00 | |

| Summe IV. – V. | 961.642,65 | 1,3 | 0,00 | |

| VI. Fondsvermögen | 75.543.925,13 | 100,0 |

Vermögensaufstellung zum 31. Dezember 2021, Teil I:

Immobilienverzeichnis

Tabelle 9

| I. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung |

Rumänien | |

| Laufende Nummer | 1 | |

| Objektname | Millennium Business Center | |

| PLZ | 0021012 | |

| Ort | Bukarest | |

| Straße / Nr. | Strada Armand-Calinescu 2–4 | |

| Immobilieninformationen | ||

| Objektart / Hauptnutzungsart | iB | |

| Art der Nutzung 1 | in % der Mietfläche | – |

| Geschosszahl | – | |

| Erwerbsdatum der Beteiligung | im Bestand seit | 10/2007 |

| Übergang Nutzen und Lasten | 10/2007 | |

| Bau- / Umbaujahr | – 4 | |

| Restnutzungsdauer 2 | in Jahren | – 4 |

| Grundstücksgröße (direktes Eigentum) | in m2 | – 4 |

| Grundstücksgröße (Teileigentumsfläche) | in m2 | – 4 |

| Grundstücksgröße (Erbbaufläche) | in m2 | – 4 |

| Nutzfläche Gewerbe | in m2 | – 4 |

| Nutzfläche Wohnen | in m2 | – 4 |

| Ausstattungsmerkmale | ||

| Garage / Stellplätze | – 4 | |

| Klimaanlage | – 4 | |

| Lift | – 4 | |

| Vermietungsinformationen | ||

| Vermietungsquote 3 | in % | – 4 |

| Restlaufzeiten der Mietverträge | in Jahren | – 4 |

| Gutachterinformationen | ||

| Gutachterliche Bewertungsmiete 2 | in Tsd. € | – 4 |

| Gutachterlicher Verkehrswert 2 | in Tsd. € | 7.200,0 |

| I. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung |

Rumänien | |

| Investmentinformationen | ||

| Investitionsart | indirekt | |

| Fremdkapitalquote | in % | – |

| Angaben anteilig bezogen auf Beteiligungsquote | ||

| Beteiligungsquote | in % | 99,999980 5 |

| Gutachterlicher Verkehrswert | in Tsd. € | 7.200,0 |

| Gesellschaft | DEGI Millennium Tower SRL 6 | |

| Sitz der Immobilien-Gesellschaft | Bukarest | |

| Gesellschaftskapital | in € | 200.847.770,00 RON |

| Gesellschafterdarlehen | in € | 3.000.000,00 |

| Wertansatz in der Vermögensaufstellung | 1.777.053,97 |

| II. Immobilien-Gesellschaften 7 | Italien | |

| Laufende Nummer | 1 | |

| Angaben anteilig entsprechend der Beteiligungsquote | ||

| Beteiligungsquote | in % | 100,00000 |

| Gesellschaft | DEGI Castellaccio SAS di DEGI Roma GP S.r.l. 8 9 | |

| Sitz der Immobilien-Gesellschaft | Mailand | |

| Gesellschaftskapital | 110.000,00 € | |

| Gesellschafterdarlehen | in € | – |

| Wertansatz in Vermögensaufstellung | in € | 17.184.206,58 |

1 Es erfolgt keine Aufteilung bei einem Mietanteil der Hauptnutzungsart über 75 %.

2 Auf Basis des letzten Gutachtens des Sachverständigenausschusses bis zum Berichtsstichtag 31. Dezember 2021.

3 Bezogen auf die Jahres-Bruttosollmiete der Immobilie per 31. Dezember 2021.

4 Aufgrund des auf Seite 11 beschriebenen Brandes entfallen die Angaben.

5 Zweiter Gesellschafter ist die DEGI Beteiligungs GmbH.

6 SRL = Societate comcercială cu răspundere limitată (ist im deutschen Recht mit einer Gesellschaft mit beschränkter Haftung vergleichbar).

7 Die Immobilien wurden aus den Immobilien-Gesellschaften heraus veräußert. Die Immobilien-Gesellschaften sollen liquidiert werden.

8 SAS = Società in accomandita semplice (ist im deutschen Recht mit einer Kommanditgesellschaft vergleichbar).

9 S. r. l. = Società a responsabilità limitata nach italienischem Recht (ist im deutschen Recht mit einer Gesellschaft mit beschränkter Haftung vergleichbar).

Verzeichnis der Käufe und Verkäufe von Immobilien und Immobilien-Gesellschaften

im Zeitraum 1. Januar bis 31. Dezember 2021

Tabelle 10

I. Käufe 1

1. Direkt gehaltene Immobilien

Keine

2. Über Immobilien-Gesellschaften gehaltene Immobilien

Keine

3. Beteiligungen an Immobilien-Gesellschaften

Keine

II. Verkäufe 2

1. Direkt gehaltene Immobilien

Keine

2. Über Immobilien-Gesellschaften gehaltene Immobilien

Keine

3. Beteiligungen an Immobilien-Gesellschaften

Keine

1 Berücksichtigt werden nur die dem Fonds im Berichtszeitraum zugegangenen Immobilien.

2 Berücksichtigt werden nur die dem Fonds im Berichtszeitraum abgegangenen Immobilien.

Vermögensaufstellung zum 31. Dezember 2021, Teil II:

Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen, zusätzliche Erläuterungen

Tabelle 11

| in € | Anteil am Fonds- vermögen in % |

davon in Fremdwährung in € |

||

| III. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen an Immobilien-Gesellschaften | 3.000.000,00 | 4,0 | 0,00 | |

| 2. Zinsansprüche | 1.050.666,63 | 1,4 | 0,00 | |

| 3. Andere | 11.142.465,53 | 14,7 | 0,00 | |

| Summe Sonstige Vermögensgegenstände | 15.193.132,16 | 20,1 | 0,00 | |

| IV. Verbindlichkeiten aus | ||||

| 1. Anderen Gründen | 63.581,65 | 0,1 | 0,00 | |

| Summe der Verbindlichkeiten | 63.581,65 | 0,1 | 0,00 | |

| V. Rückstellungen | 898.061,00 | 1,2 | 0,00 | |

| Summe V. – VI. | 961.642,65 | 1,3 | 0,00 | |

| Fondsvermögen | 75.543.925,13 | 100,0 | ||

| Anteilwert | 2,10 | EUR | ||

| Umlaufende Anteile | 35.971.088,083 | Stück |

Erläuterungen zu den Bewertungsverfahren

| 1. |

Auf Fremdwährung lautende Vermögensgegenstände werden zu dem unter Zugrundelegung des Morning-Fixings der Thomson Reuters um 10.00 Uhr ermittelten Devisenkurs der Währung in EUR taggleich umgerechnet. Unter Fremdwährung sind sämtliche Nicht-EUR-Positionen zu verstehen. |

Devisenmittelkurse per 31.12.2021

| Polnische Zloty (PLN) | 1 PLN = | 0,21777 EUR | 1 EUR = | 4,5919 PLN |

| Rumänische Leu (RON) | 1 RON = | 0,20201 EUR | 1 EUR = | 4,95015 RON |

| 2. |

Bankguthaben werden zum Nennwert zuzüglich zugeflossener Zinsen bewertet. Festgelder werden zum Nominalwert angesetzt, sofern das Festgeld kündbar ist und die Rückzahlung bei einer Kündigung nicht zum Nennwert zuzüglich Zinsen erfolgt. |

Erläuterungen zur Vermögensaufstellung

Fondsvermögen

Das Fondsvermögen verminderte sich im Geschäftsjahr 2021 von 92,7 Mio. Euro auf 75,5 Mio. Euro. Es wurden weder Anteile abgesetzt noch zurückgenommen. Bei einem Anteilumlauf von 35.971.088,083 Stück errechnete sich zum 31. Dezember 2021 ein Anteilwert in Höhe von 2,10 Euro.

Beteiligungen an Immobilien-Gesellschaften

Im Berichtszeitraum bestanden weiterhin Beteiligungen an drei Immobilien-Gesellschaften, von denen eine Gesellschaft eine Immobilie hält. Der Gesamtwert der Beteiligungen betrug zum Berichtsstichtag 19,0 Mio. Euro.

Detaillierte Angaben zu den Beteiligungen an Immobilien-Gesellschaften entnehmen Sie bitte dem Immobilienverzeichnis auf den Seiten 20–21.

Liquiditätsanlagen

Die Liquiditätsanlagen betrugen zum Berichtsstichtag 42,4 Mio. Euro und bestanden ausschließlich aus Bankguthaben. Der Anteil der Liquiditätsanlagen am Netto-Fondsvermögen belief sich zum 31. Dezember 2021 auf 56,1 %.

Sonstige Vermögensgegenstände

Die sonstigen Vermögensgegenstände betrugen zum Berichtsstichtag insgesamt 15,2 Mio. Euro.

Forderungen an Immobilien-Gesellschaften bestanden aufgrund der Vergabe von Gesellschafterdarlehen an eine Immobilien-Gesellschaft in Höhe von 3,0 Mio. Euro.

Die Zinsansprüche in Höhe von 1,1 Mio. Euro bestanden aus Zinsen aus Gesellschafterdarlehen.

Der Posten Andere in Höhe von 11,1 Mio. Euro enthielt Forderungen im Zusammenhang mit Verkäufen von Immobilien-Gesellschaften sowie Forderungen gegenüber Versicherungen im Zusammenhang mit einem Brandschaden in Rumänien.

Verbindlichkeiten

Die Verbindlichkeiten beliefen sich zum 31. Dezember 2021 auf insgesamt 0,1 Mio. Euro.

Die Verbindlichkeiten aus anderen Gründen bestanden aus Verbindlichkeiten aus der Verwaltungsvergütung.

Rückstellungen

Zum Berichtsstichtag bestanden Rückstellungen in Höhe von 0,9 Mio. Euro.

Darin sind sonstige Rückstellungen sowie sonstige Steuerrückstellungen in Höhe von 0,9 Mio. Euro enthalten.

Ertrags- und Aufwandsrechnung

Tabelle 12

| für den Zeitraum vom 1. Januar bis 31. Dezember 2021 | in € | in € | davon in Fremdwährung in € |

| I. Erträge | |||

| 1. Zinsen aus Liquiditätsanlagen im Inland | – 251.195,44 | 1.122,87 | |

| 2. Sonstige Erträge | 197.181,98 | 0,00 | |

| Summe der Erträge | – 54.013,46 | 1.122,87 | |

| II. Aufwendungen | |||

| 1. Verwaltungsvergütung | 818.746,59 | 0,00 | |

| 2. Prüfungs- und Veröffentlichungskosten | 44.302,97 | 0,00 | |

| 3. Sonstige Aufwendungen | 286.493,73 | 0,00 | |

| davon Sachverständigenkosten | 12.004,36 | ||

| Summe der Aufwendungen | 1.149.543,29 | 0,00 | |

| III. Ordentlicher Nettoertrag | – 1.203.556,75 | 1.122,87 | |

| IV. Ergebnis aus Veräußerungsgeschäften | 0,00 | 0,00 | |

| Ertragsausgleich / Aufwandsausgleich (bezogen auf den ordentlichen Nettoertrag und Veräußerungsgeschäfte) | 0,00 | 0,00 | |

| V. Ergebnis des Geschäftsjahres | – 1.203.556,75 | 1.122,87 | |

| Total Expense Ratio (TER) 1 (Gesamtkostenquote) | 1,38 % | ||

| Transaktionsabhängige Vergütung in % 2 | 0,00 % |

1 Die Total Expense Ratio (TER) (Gesamtkostenquote) drückt die Summe der Kosten und Gebühren als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus und umfasst damit alle im Zusammenhang mit der Fondsanlage anfallenden Gebühren und Kosten, jedoch nicht die sogenannten Transaktionskosten und den möglicherweise anfallenden Ausgabeaufschlag.

2 Die transaktionsabhängige Vergütung in Prozent drückt die Gebühren, die die Gesellschaft gemäß § 11 Abs. 2 der Besonderen Vertragsbedingungen (BVB) erhalten hat, als Prozentsatz des durchschnittlichen Fondsvermögens aus. Unter anderem aufgrund der unterschiedlichen Investitionstätigkeit kann diese Kennzahl deutlich schwanken. Die transaktionsabhängige Vergütung in Prozent lässt keinen Schluss auf die zukünftige Performance des Fonds zu.

Erläuterungen zur Ertrags- und Aufwandsrechnung

Ergebnis des Geschäftsjahres

Das Ergebnis des Geschäftsjahres 2021 beträgt – 1,2 Mio. Euro.

Erträge

Die Summe der Erträge beträgt – 0,1 Mio. Euro im Berichtszeitraum.

Zinsen aus Liquiditätsanlagen im Inland

Die Zinsen aus Liquiditätsanlagen im Inland in Höhe von – 0,3 Mio. Euro resultieren aus Bankguthaben.

Sonstige Erträge

Die sonstigen Erträge in Höhe von 0,2 Mio. Euro bestehen im Wesentlichen aus Zinserträgen aus Gesellschafterdarlehen und Erträgen aus Auflösungen von nicht mehr benötigten Rückstellungen.

Aufwendungen

Die Summe der Aufwendungen beträgt im Berichtszeitraum 1,1 Mio. Euro.

Verwaltungsvergütung

Die Vergütung der Fondsverwaltung beträgt 0,8 Mio. Euro und entspricht derzeit 1,0 % des durchschnittlichen Fondsvermögens im Geschäftsjahr. Aus der Verwaltungsvergütung werden mehrere Dienstleister von der Depotbank bezahlt. Mit Vertrag vom 1. Oktober 2013 hat die Depotbank die Commerz Real Investmentgesellschaft mbH beauftragt, Beratungsleistungen bei der Abwicklung des Sondervermögens zu erbringen. Die an die Commerz Real Investmentgesellschaft mbH zu zahlende Vergütung entrichtet die Depotbank aus der ihr zustehenden Vergütung. Die Commerz Real Investmentgesellschaft mbH ist ein mit der Depotbank im Sinne von §§ 15 ff AktG verbundenes Unternehmen. Über Ergebnisabführungsverträge fließt die vorgenannte Vergütung der Commerz Real Investmentgesellschaft mbH letztlich der Commerzbank AG zu.

Prüfungs- und Veröffentlichungskosten

Die Kosten für die Abschlussprüfung und Veröffentlichungskosten betragen rund 44 Tsd. Euro.

Sonstige Aufwendungen

Die sonstigen Aufwendungen in Höhe von 0,3 Mio. Euro beinhalten periodenfremde Aufwendungen, Rechts- und Steuerberatungskosten sowie sonstige Kosten.

Ordentlicher Nettoertrag

Der ordentliche Nettoertrag in Höhe von – 1,2 Mio. Euro ergibt sich aus der Differenz der Erträge und Aufwendungen.

Ergebnis aus Veräußerungsgeschäften

Das Ergebnis aus Veräußerungsgeschäften stellt die Summe der realisierten Gewinne und Verluste dar.

Ertragsausgleich / Aufwandsausgleich

Im Berichtszeitraum (vom 1. Januar bis 31. Dezember 2021) wurden weder Anteile abgesetzt noch zurückgenommen. Der Ertrags- bzw. Aufwandsausgleich belief sich somit in diesem Zeitraum auf 0,0 Mio. Euro.

Ergebnis des Geschäftsjahres

Das Ergebnis des Geschäftsjahres in Höhe von – 1,2 Mio. Euro ergibt sich aus dem ordentlichen Nettoertrag und dem Ergebnis aus Veräußerungsgeschäften.

Verwendungsrechnung

zum 31. Dezember 2021

Tabelle 13

| in € | insgesamt | je Anteil |

| I. Berechnung der Ausschüttung | ||

| 1. Vortrag aus dem Vorjahr | 0,00 | 0,0000 |

| 2. Ergebnis des Geschäftsjahres | – 1.203.556,75 | – 0,0335 |

| 3. Zuführung aus dem Sondervermögen | 1.203.556,75 | 0,0335 |

| II. Zur Ausschüttung verfügbar | 0,00 | 0,0000 |

| 1. Einbehalt gemäß § 78 InvG 1 | 0,00 | 0,0000 |

| 2. Vortrag auf neue Rechnung | 0,00 | 0,0000 |

| III. Gesamtausschüttung | 0,00 | 0,0000 |

| 1. Zwischenausschüttung am 26. Oktober 2021 | 0,00 | 0,0000 |

| a) Barausschüttung | 0,00 | 0,0000 |

| 2. Endausschüttung am 14. April 2022 | 0,00 | 0,0000 |

| a) Barausschüttung | 0,00 | 0,0000 |

1 Im Hinblick auf die eingeleitete Auflösung des Sondervermögens wird kein Einbehalt gemäß § 78 InvG mehr vorgenommen.

Erläuterungen zur Verwendungsrechnung

Die Gesamtausschüttung des Fonds wird auf Grundlage des Vortrags aus dem Vorjahr (0,0 Mio. Euro), des Ergebnisses des Geschäftsjahres in Höhe von – 1,2 Mio. € und der Zuführung aus dem Sondervermögen in Höhe von 1,2 Mio. Euro ermittelt.

Die Zuführung aus dem Sondervermögen entspricht einem Betrag zur Neutralisierung des negativen Ergebnisses des Geschäftsjahres 2021.

Damit steht ein Betrag in Höhe von 0,0 Mio. Euro zur Ausschüttung zur Verfügung. Im Hinblick auf die eingeleitete Auflösung des Sondervermögens wird kein Einbehalt gemäß § 78 InvG in Verbindung mit § 12 BVB mehr vorgenommen.

Eine Gesamtausschüttung in Höhe von 0,0000 Euro je Anteil bei einem Anteilscheinumlauf von 35.971.088,083 Stücken ergibt eine Gesamtausschüttung in Höhe von 0,0 Mio. Euro. Hiervon wurden im Rahmen der Zwischenausschüttung im Oktober 2021 je Anteil 0,0000 Euro je Anteil bzw. insgesamt 0,0 Mio. Euro ausgeschüttet, sodass sich für die Endausschüttung ebenfalls ein Betrag in Höhe von 0,0000 Euro je Anteil bzw. insgesamt 0,0 Mio. Euro ergibt. Die Endausschüttung wird am 14. April 2022 stattfinden. Es ergibt sich kein Vortrag auf neue Rechnung.

Tabelle 14

| Darstellung der Auszahlungen in € |

am 26. Oktober 2021 | am 14. April 2022 |

| Substanzauszahlung* | 1.438.843,52 | 1.798.554,40 |

| je Anteil | 0,0400 | 0,0500 |

| Ertragsauszahlung | 0,00 | 0,00 |

| je Anteil | 0,0000 | 0,0000 |

| insgesamt | 1.438.843,52 | 1.798.554,40 |

| je Anteil | 0,0400 | 0,0500 |

* Investmentrechtliche Substanzausschüttung

Erläuterungen zu den Auszahlungen

Neben der oben erwähnten Zwischenausschüttung in Höhe von 0,0000 Euro je Anteil wurde am 26. Oktober 2021 eine investmentrechtliche Substanzauszahlung in Höhe von 0,0400 Euro je Anteil bzw. 1,4 Mio. Euro durchgeführt. Hierdurch wurden im Rahmen der Auszahlung am 26. Oktober 2021 insgesamt 0,0400 Euro je Anteil bzw. ein Gesamtbetrag von 1,4 Mio. Euro ausgezahlt. Die Auszahlung am 14. April 2022 wird neben der oben erwähnten Endausschüttung in Höhe von 0,0000 Euro je Anteil bzw. gesamt 0,0 Mio. Euro auch eine investmentrechtliche Substanzauszahlung in Höhe von 0,0500 Euro je Anteil bzw. 1,8 Mio. Euro umfassen. Dadurch wird bei der Auszahlung am 14. April 2022 insgesamt 0,0500 Euro je Anteil bzw. ein Gesamtbetrag von 1,8 Mio. Euro ausgezahlt.

Vermerk des unabhängigen Abschlussprüfers

An die Commerzbank AG, Frankfurt am Main

Prüfungsurteil

Wir haben den Abwicklungsbericht des Sondervermögens DEGI INTERNATIONAL – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2021, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2021 bis zum 31. Dezember 2021 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Abwicklungsbericht in allen wesentlichen Belangen den Vorschriften des Investmentgesetzes (InvG) und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Abwicklungsberichts in Übereinstimmung mit § 44 Abs. 6 InvG unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Abwicklungsberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Commerzbank AG unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Abwicklungsbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Abwicklungsbericht

Die gesetzlichen Vertreter der Commerzbank AG sind verantwortlich für die Aufstellung des Abwicklungsberichts, der den Vorschriften des InvG in allen wesentlichen Belangen entspricht, und dafür, dass der Abwicklungsbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Abwicklungsberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Verantwortung des Abschlussprüfers für die Prüfung des Abwicklungsberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Abwicklungsbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Abwicklungsbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 44 Abs. 6 InvG unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Abwicklungsberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen. Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Abwicklungsbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können; |

| • |

gewinnen wir ein Verständnis von dem für die Prüfung des Abwicklungsberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Commerzbank AG abzugeben; |

| • |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Commerzbank AG bei der Aufstellung des Abwicklungsberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben; |

| • |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Commerzbank AG aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Abwicklungsbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Commerzbank AG nicht fortgeführt wird; |

| • |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Abwicklungsberichts, einschließlich der Angaben sowie ob der Abwicklungsbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Abwicklungsbericht es unter Beachtung der Vorschriften des InvG ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u. a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 11. März 2022

KPMG AG

Wirtschaftsprüfungsgesellschaft

Schobel, Wirtschaftsprüfer

Kuppler, Wirtschaftsprüfer

Steuerliche Hinweise für inländische Anleger

Die Zwischenauszahlung des DEGI INTERNATIONAL für den Zeitraum vom 1. Januar 2021 bis 31. August 2021 beträgt insgesamt Euro 0,0400 je Anteil. Die Zwischenauszahlung wurde am 7. Oktober 2021 beschlossen und erfolgte am 26. Oktober 2021.

Die Endausschüttung des DEGI INTERNATIONAL für das Geschäftsjahr 2021 beträgt 0,0500 Euro je Anteil. Die Endausschüttung wurde am 7. Februar 2022 beschlossen und soll am 14. April 2022 erfolgen.

Die Zwischen- und Endauszahlung des Geschäftsjahres 2021 werden steuerlich wie in der folgenden Tabelle dargestellt behandelt.

Tabelle 15

| Informationen zur Zwischenauszahlung am 26. Oktober 2021 und zur Endauszahlung am 14. April 2022 |

in € |

| Zwischenauszahlung am 26. Oktober 2021 | |

| Auszahlung in EUR je Anteil (InvR) | 0,0400 |

| Steuerpflichtiger Ertrag gem. § 16 Abs. 1 Nr. 1 InvStG 1 in EUR je Anteil | 0,0400 |

| Endauszahlung am 14. April 2022 | |

| Auszahlung in EUR je Anteil (InvR) | 0,0500 |

| Steuerpflichtiger Ertrag gem. § 16 Abs. 1 Nr. 1 InvStG 1 in EUR je Anteil | 0,0500 |

1 Da sich der Fonds in Abwicklung befindet, sollte die Norm des § 17 InvStG n. F. einschlägig sein. Demnach gelten während der Abwicklung eines Investmentfonds Ausschüttungen nur insoweit als steuerfreie Kapitalrückzahlung, wie der letzte im Kalenderjahr festgesetzte Rücknahmepreis die fortgeführten Anschaffungskosten unterschreitet. Wird unterstellt, dass in der Abwicklungsphase der Wertzuwachs des Fonds negativ bleibt, sollten die vom Fonds getätigten Auszahlungen für den Anleger steuerfrei bleiben. Dies kann nur rückwirkend festgestellt werden, weshalb die Ausschüttungen zunächst steuerpflichtig behandelt werden. Gemäß BMF-Schreiben vom 20. Januar 2021, Rz. 17.28 sollte die Abwicklung für die Zwecke des § 17 Absatz 2 Satz 1 oder 2 InvStG frühestens am 1. Januar 2018 beginnen.

Hinweise zur Investmentsteuerreform

Das Gesetz zur Reform der Investmentbesteuerung (Investmentsteuerreformgesetz, „InvStRefG“) wurde am 26. Juli 2016 im Bundesgesetzblatt (BGBl. I 2016, S.1730) verkündet. Das Gesetz enthält eine grundlegende Reform der Investmentbesteuerung. Die neuen Regelungen gelten ab dem 1. Januar 2018. Für die Besteuerung von Publikums-Investmentfonds und deren Anlegern sieht das InvStRefG ein neues intransparentes Besteuerungsregime vor. Dies bedeutet eine getrennte Besteuerung von Investmentfonds und Anlegern.

Inländische und ausländische Investmentfonds unterliegen ab dem 1. Januar 2018 grundsätzlich mit bestimmten inländischen Einkünften (im Wesentlichen inländischen Beteiligungseinnahmen, inländischen Mieten und Veräußerungsgewinnen aus inländischen Immobilien unabhängig von einer Haltedauer) der Körperschaftsteuer. Eine Befreiung von der Gewerbesteuer ist bei Einhaltung bestimmter Voraussetzungen weiterhin möglich.

Privatanleger versteuern auch künftig Erträge aus Investmentfonds mit dem Abgeltungssteuersatz. Hierunter fallen Ausschüttungen des Fonds sowie Gewinne aus der Veräußerung von Investmentanteilen (als Veräußerung gelten u. a. die Rückgabe oder Entnahme). Neu ist die Ermittlung einer Vorabpauschale, die als fiktiver Ertrag (ähnlich der ausschüttungsgleichen Erträge) beim Anleger mindestens zu versteuern ist, um eine unbegrenzte Thesaurierung von Erträgen und folglich eine unbeschränkte Steuerstundungsmöglichkeit zu vermeiden.

Soweit der Investmentfonds als Immobilien-Investmentfonds zu qualifizieren ist, kommt auf Anlegerebene für den Fall der Ausschüttung, der Vorabpauschale und der Veräußerung der Anteile eine pauschale Teilfreistellung zur Anwendung. Danach sind Erträge aus Immobilien-Investmentfonds abhängig vom Investitionsschwerpunkt pauschal mit 60 Prozent (Investition von mind. 51 Prozent des Wertes [seit 11. August 2018: mehr als 50 Prozent des Aktivvermögens] des Fonds in inländische Immobilien bzw. inländische Immobilien-Gesellschaften) bzw. 80 Prozent (Investition von mind. 51 Prozent des Wertes [seit 11. August 2018: mehr als 50 Prozent des Aktivvermögens] des Fonds in ausländische Immobilien bzw. ausländische Immobilien-Gesellschaften) beim Anleger steuerfrei. Die Teilfreistellung soll einen Ausgleich für die Vorbelastung auf Fondsebene und die fehlende Anrechnungsmöglichkeit ausländischer Steuern schaffen. Dieser Mechanismus gewährleistet allerdings nicht, dass in jedem Einzelfall ein vollständiger Ausgleich erfolgt.

Zum 31. Dezember 2017 soll unabhängig vom tatsächlichen Geschäftsjahresende des Investmentfonds für steuerliche Zwecke ein (Rumpf-) Geschäftsjahr als beendet gelten. Bis zu diesem Zeitpunkt erzielte ausschüttungsgleiche Erträge fließen somit dem Anleger zum 31. Dezember 2017 oder im Falle einer Ausschüttung zum Ausschüttungszeitpunkt zu.

Darüber hinaus gelten alle Fondsanteile mit Ablauf des 31. Dezember 2017 als veräußert und zum Beginn des 1. Januar 2018 als angeschafft. Die fiktiven Veräußerungsgewinne sind steuerfrei, soweit vor 2009 angeschaffte Anteile als veräußert gelten. Ansonsten sind diese steuerpflichtig. Sie sind erst bei tatsächlicher Veräußerung zu versteuern.

Darstellung der Rechtslage ab dem 1. Januar 2018

Der Fonds ist als Zweckvermögen grundsätzlich von der Körperschaft- und Gewerbesteuer befreit. Er ist jedoch partiell körperschaftsteuerpflichtig mit seinen inländischen Immobilienerträgen, d. h. inländischen Mieterträgen und Gewinnen aus der Veräußerung inländischer Immobilien (der Gewinn aus dem Verkauf inländischer Immobilien ist hinsichtlich der bis zum 31. Dezember 2017 entstandenen stillen Reserven steuerfrei, wenn der Zeitraum zwischen Anschaffung und der Veräußerung mehr als zehn Jahre beträgt), inländischen Beteiligungseinnahmen und sonstigen inländischen Einkünften im Sinne der beschränkten Einkommensteuerpflicht mit Ausnahme von Gewinnen aus dem Verkauf von Anteilen an Kapitalgesellschaften. Der Steuersatz beträgt 15 Prozent. Soweit die steuerpflichtigen Einkünfte im Wege des Kapitalertragsteuerabzugs erhoben werden, umfasst der Steuersatz von 15 Prozent bereits den Solidaritätszuschlag.

Die Investmenterträge werden jedoch beim Privatanleger als Einkünfte aus Kapitalvermögen der Einkommensteuer unterworfen, soweit diese zusammen mit sonstigen Kapitalerträgen den Sparer-Pauschbetrag von jährlich 801,– Euro (für Alleinstehende oder getrennt veranlagte Ehegatten) bzw. 1.602,– Euro (für zusammen veranlagte Ehegatten) übersteigen.

Einkünfte aus Kapitalvermögen unterliegen grundsätzlich einem Steuerabzug von 25 Prozent (zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer). Zu den Einkünften aus Kapitalvermögen gehören auch die Erträge aus Investmentfonds (Investmenterträge), d. h. die Ausschüttungen des Fonds, die Vorabpauschalen und die Gewinne aus der Veräußerung der Anteile. Unter bestimmten Voraussetzungen können die Anleger einen pauschalen Teil dieser Investmenterträge steuerfrei erhalten (sog. Teilfreistellung).

Der Steuerabzug hat für den Privatanleger grundsätzlich Abgeltungswirkung (sog. Abgeltungsteuer), sodass die Einkünfte aus Kapitalvermögen regelmäßig nicht in der Einkommensteuererklärung anzugeben sind. Bei der Vornahme des Steuerabzugs werden durch die depotführende Stelle grundsätzlich bereits Verlustverrechnungen vorgenommen und aus der Direktanlage stammende ausländische Quellensteuern angerechnet.

Der Steuerabzug hat u.a. aber dann keine Abgeltungswirkung, wenn der persönliche Steuersatz geringer ist als der Abgeltungssatz von 25 Prozent. In diesem Fall können die Einkünfte aus Kapitalvermögen in der Einkommensteuererklärung angegeben werden. Das Finanzamt setzt dann den niedrigeren persönlichen Steuersatz an und rechnet auf die persönliche Steuerschuld den vorgenommenen Steuerabzug an (sog. Günstigerprüfung).

Sofern Einkünfte aus Kapitalvermögen keinem Steuerabzug unterlegen haben (weil z. B. ein Gewinn aus der Veräußerung von Fondsanteilen in einem ausländischen Depot erzielt wird), sind diese in der Steuererklärung anzugeben. Im Rahmen der Veranlagung unterliegen die Einkünfte aus Kapitalvermögen dann ebenfalls dem Abgeltungssatz von 25 Prozent oder dem niedrigeren persönlichen Steuersatz.

Sofern sich die Anteile im Betriebsvermögen befinden, werden die Erträge als Betriebseinnahmen steuerlich erfasst.

Anteile im Privatvermögen (Steuerinländer)

Ausschüttungen

Ausschüttungen des Fonds sind grundsätzlich steuerpflichtig.

Auf Anlegerebene kann aber aufgrund der bereits erfolgten Besteuerung der o.g. inländischen Einkünfte eine Teilfreistellung in Höhe von 60 Prozent (Investition von mind. 51 Prozent des Wertes [seit 11. August 2018: mehr als 50 Prozent des Aktivvermögens] des Fonds in inländische Immobilien bzw. inländische Immobilien-Gesellschaften) bzw. 80 Prozent (Investition von mind. 51 Prozent des Wertes [seit 11. August 2018: mehr als 50 Prozent des Aktivvermögens] des Investmentfonds in ausländische Immobilien und ausländische Immobilien-Gesellschaften) der Ausschüttungen aus dem Fonds bzw. Veräußerungserlöse der Fondsanteile möglich sein. Die genannten Anlagegrenzen müssen für die Anwendung des entsprechenden Teilfreistellungssatzes fortlaufend erfüllt sein.

Es wird gegenwärtig davon ausgegangen, dass eine Teilfreistellung nicht anwendbar ist, da bisher seitens des BMF noch nicht hinreichend klargestellt worden ist, ob für Investmentfonds in Abwicklung auf die Investmentstruktur des Fonds vor Abwicklung abgestellt werden kann.

Der DEGI INTERNATIONAL befindet sich in Liquidation; ein Übergang auf die Verwahrstelle für Zwecke der Abwicklung ist erfolgt. Dies führt dazu, dass die Sondervorschrift für die steuerliche Behandlung von Erträgen bei Abwicklung eines Investmentfonds (§ 17 InvStG) vorliegend Anwendung findet.

Demnach gelten während der Abwicklung eines Investmentfonds Ausschüttungen eines Kalenderjahres insoweit als steuerfreie Kapitalrückzahlung, wie der letzte in diesem Kalenderjahr festgesetzte Rücknahmepreis die fortgeführten Anschaffungskosten unterschreitet. Wird unterstellt, dass das in der Abwicklungsphase gegeben ist, sollten die vom Fonds getätigten Auszahlungen für den Anleger steuerfrei bleiben. Allerdings begrenzt § 17 Absatz 1 Satz 4 InvStG die Möglichkeit zu steuerneutralen Kapitalrückzahlungen innerhalb einer Abwicklungsphase auf einen maximalen Zeitraum von fünf Kalenderjahren nach dem Kalenderjahr, in dem die Abwicklung beginnt. Gemäß BMF-Schreiben vom 20. Januar 2021, Rz. 17.28 sollte die Abwicklung für die Zwecke des § 17 Absatz 2 Satz 1 oder 2 InvStG frühestens am 1. Januar 2018 beginnen.

Die steuerpflichtigen Ausschüttungen unterliegen i.d.R. dem Steuerabzug von 25 Prozent (zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer).

Vom Steuerabzug kann Abstand genommen werden, wenn der Anleger Steuerinländer ist und einen Freistellungsauftrag vorlegt, sofern die steuerpflichtigen Ertragsteile 801,– Euro bei Einzelveranlagung bzw. 1.602,– Euro bei Zusammenveranlagung von Ehegatten nicht übersteigen.

Entsprechendes gilt auch bei Vorlage einer Bescheinigung für Personen, die voraussichtlich nicht zur Einkommenssteuer veranlagt werden (sogenannte Nichtveranlagungsbescheinigung, nachfolgend „NV-Bescheinigung“).

Verwahrt der inländische Anleger die Anteile in einem inländischen Depot, so nimmt die depotführende Stelle als Zahlstelle vom Steuerabzug Abstand, wenn ihr vor dem festgelegten Ausschüttungstermin ein in ausreichender Höhe ausgestellter Freistellungsauftrag nach amtlichem Muster oder eine NV-Bescheinigung, die vom Finanzamt für die Dauer von maximal drei Jahren erteilt wird, vorgelegt wird. In diesem Fall erhält der Anleger die gesamte Ausschüttung ungekürzt gutgeschrieben.

Vorabpauschalen

Die Vorabpauschale ist der Betrag, um den die Ausschüttungen des Fonds innerhalb eines Kalenderjahrs den Basisertrag für dieses Kalenderjahr unterschreiten. Der Basisertrag wird durch Multiplikation des Rücknahmepreises des Anteils zu Beginn eines Kalenderjahrs mit 70 Prozent des Basiszinses, der aus der langfristig erzielbaren Rendite öffentlicher Anleihen abgeleitet wird, ermittelt. Der Basisertrag ist auf den Mehrbetrag begrenzt, der sich zwischen dem ersten und dem letzten im Kalenderjahr festgesetzten Rücknahmepreis zuzüglich der Ausschüttungen innerhalb des Kalenderjahrs ergibt. Im Jahr des Erwerbs der Anteile vermindert sich die Vorabpauschale um ein Zwölftel für jeden vollen Monat, der dem Monat des Erwerbs vorangeht. Die Vorabpauschale gilt am ersten Werktag des folgenden Kalenderjahres als zugeflossen.

Vorabpauschalen sind grundsätzlich steuerpflichtig.

Die Besteuerung ab 2018 in Form der sogenannten Vorabpauschale gem. § 18 InvStG kommt nur in Betracht, wenn der Fonds eine positive Wertentwicklung aufweist.

Die steuerpflichtigen Vorabpauschalen unterliegen i. d. R. dem Steuerabzug von 25 Prozent (zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer).

Vom Steuerabzug kann Abstand genommen werden, wenn der Anleger Steuerinländer ist und einen Freistellungsauftrag vorlegt, sofern die steuerpflichtigen Ertragsteile 801,– Euro bei Einzelveranlagung bzw. 1.602,– Euro bei Zusammenveranlagung von Ehegatten nicht übersteigen.

Entsprechendes gilt auch bei Vorlage einer Bescheinigung für Personen, die voraussichtlich nicht zur Einkommenssteuer veranlagt werden (sogenannte Nichtveranlagungsbescheinigung, nachfolgend „NV-Bescheinigung“).

Verwahrt der inländische Anleger die Anteile in einem inländischen Depot, so nimmt die depotführende Stelle als Zahlstelle vom Steuerabzug Abstand, wenn ihr vor dem Zuflusszeitpunkt ein in ausreichender Höhe ausgestellter Freistellungsauftrag nach amtlichem Muster oder eine NV-Bescheinigung, die vom Finanzamt für die Dauer von maximal drei Jahren erteilt wird, vorgelegt wird. In diesem Fall wird keine Steuer abgeführt. Andernfalls hat der Anleger der inländischen depotführenden Stelle den Betrag der abzuführenden Steuer zur Verfügung zu stellen. Zu diesem Zweck darf die depotführende Stelle den Betrag der abzuführenden Steuer von einem bei ihr unterhaltenen und auf den Namen des Anlegers lautenden Konto ohne Einwilligung des Anlegers einziehen. Soweit der Anleger nicht vor Zufluss der Vorabpauschale widerspricht, darf die depotführende Stelle auch insoweit den Betrag der abzuführenden Steuer von einem auf den Namen des Anlegers lautenden Konto einziehen, wie ein mit dem Anleger vereinbarter Kontokorrentkredit für dieses Konto nicht in Anspruch genommen wurde. Soweit der Anleger seiner Verpflichtung, den Betrag der abzuführenden Steuer der inländischen depotführenden Stelle zur Verfügung zu stellen, nicht nachkommt, hat die depotführende Stelle dies dem für sie zuständigen Finanzamt anzuzeigen. Der Anleger muss in diesem Fall die Vorabpauschale insoweit in seiner Einkommensteuererklärung angeben.

Aufgrund des negativen Basiszinssatzes i.H.v. – 0,45 Prozent p.a. für 2021 wird für das Geschäftsjahr 2021 keine Vorabpauschale erhoben.

Veräußerungsgewinne auf Anlegerebene

Werden Anteile an dem Fonds nach dem 31. Dezember 2017 veräußert, unterliegt der Veräußerungsgewinn dem Abgeltungssatz von 25 Prozent. Dies gilt sowohl für Anteile, die vor dem 1. Januar 2018 erworben wurden und die zum 31. Dezember 2017 als veräußert und zum 1. Januar 2018 wieder als angeschafft gelten, als auch für nach dem 31. Dezember 2017 erworbene Anteile.

Grundsätzlich ist auch auf die Veräußerung der Anteile eine Teilfreistellung anwendbar. Da der Fonds wegen der fortgeschrittenen Abwicklungsphase keine direkten Immobilien mehr hält und einen hohen Bestand an Liquidität aufweist, greift die Teilfreistellung aber voraussichtlich nicht.

Bei Gewinnen aus dem Verkauf von Anteilen, die vor dem 1. Januar 2018 erworben wurden und die zum 31. Dezember 2017 als veräußert und zum 1. Januar 2018 wieder als angeschafft gelten, ist zu beachten, dass im Zeitpunkt der tatsächlichen Veräußerung auch die Gewinne aus der zum 31. Dezember 2017 erfolgten fiktiven Veräußerung zu versteuern sind, falls die Anteile tatsächlich nach dem 31. Dezember 2008 erworben worden sind. Wertveränderungen bei vor dem 1. Januar 2009 erworbenen Anteilen, die zwischen dem Anschaffungszeitpunkt und dem 31. Dezember 2017 eingetreten sind, sind steuerfrei.

Sofern die Anteile in einem inländischen Depot verwahrt werden, nimmt die depotführende Stelle den Steuerabzug unter Berücksichtigung etwaiger Teilfreistellungen vor. Der Steuerabzug von 25 Prozent (zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer) kann durch die Vorlage eines ausreichenden Freistellungsauftrags bzw. einer NV-Bescheinigung vermieden werden. Werden solche Anteile von einem Privatanleger mit Verlust veräußert, dann ist der Verlust – ggf. reduziert aufgrund einer Teilfreistellung – mit anderen positiven Einkünften aus Kapitalvermögen verrechenbar. Sofern die Anteile in einem inländischen Depot verwahrt werden und bei derselben depotführenden Stelle im selben Kalenderjahr positive Einkünfte aus Kapitalvermögen erzielt wurden, nimmt die depotführende Stelle die Verlustverrechnung vor.

Bei einer Veräußerung der vor dem 1. Januar 2009 erworbenen Fondsanteile nach dem 31. Dezember 2017 ist der Gewinn, der nach dem 31. Dezember 2017 entsteht, bei Privatanlegern grundsätzlich bis zu einem Betrag von 100.000 Euro steuerfrei. Dieser Freibetrag kann nur in Anspruch genommen werden, wenn diese Gewinne gegenüber dem für den Anleger zuständigen Finanzamt erklärt werden.

Bei der Ermittlung des Veräußerungsgewinns ist der Gewinn um die während der Besitzzeit angesetzten Vorabpauschalen zu mindern.

Anteile im Betriebsvermögen (Steuerinländer)

Erstattung der Körperschaftsteuer des Fonds