Nachtrag Nr. 3 zum Verkaufsprospekt zur mittelbaren Beteiligung über einen Treuhandkommanditisten an der BVT Residential USA 15 GmbH & Co. Geschlossene Investment KG

derigo GmbH & Co. KGMünchenBVT Residential USA 15

|

| ― |

Eine Mehrheitsbeteiligung an der The Residences at the Loop, LLP, einer Personengesellschaft nach US-amerikanischem Recht, mit einer Kapitalbeteiligung von 91,7 %, die die Projektentwicklung „Methuen“ mit 156 Apartments in Methuen, Massachusetts, entwickelt. |

| ― |

Eine Mehrheitsbeteiligung an der BVT-Aventon Huntington Station Operating JV, LLP, einer Personengesellschaft nach US-amerikanischem Recht, die über ihre Beteiligung an der BVT-Aventon Huntington Station Owner JV, LLP, mit einer Kapitalbeteiligung von 30 % die Projektentwicklung „Huntington“ mit 366 Apartments in Alexandria, Virginia, mit entwickelt. |

Innerhalb des Kapitels „Anlageobjekte“ wird der Abschnitt „Beteiligung an BVT-Aventon Huntington Station Operating JV, LLP, die über ihre Beteiligung an der BVT-Aventon Huntington Station Owner JV, LLP, die Projektentwicklung „Huntington“ in Alexandria, Virginia, mit entwickeln wird“ wie folgt aktualisiert und neu gefasst:

Beteiligung an BVT-Aventon Huntington Station Operating JV, LLP, die über ihre Beteiligung an der BVT-Aventon Huntington Station Owner JV, LLP, die Projektentwicklung „Huntington“ in Alexandria, Virginia, mit entwickelt

Die Investmentgesellschaft hat am 06.05.2021 eine Beteiligung an der BVT-Aventon Huntington Station Operating JV, LLP, erworben, einer Personengesellschaft nach US-amerikanischem Recht (Limited Liability Partnership), die über ihre Beteiligung an der BVT-Aventon Huntington Station Owner JV, LLP, mit einer Kapitalbeteiligung von 30 % die Projektentwicklung „Huntington“ mit 366 Apartments in 5919 North Kings Highway in Alexandria, Virginia, mit entwickelt. Die Projektentwicklung wird nachstehend im Einzelnen beschrieben.

Projektpartner Aventon Companies

Aventon Companies hat ihren Hauptsitz in Raleigh, North Carolina, und Büros in Florida und Maryland. Das Management von Aventon hat Erfahrung mit Transaktionen von einem Volumen von über 5,7 Mrd. US-Dollar (etwa 3 Mrd. seit 2010). Die Gründungsmitglieder haben 49 Anlagen mit insgesamt 13.000 Einheiten entwickelt und über 22.000 Einheiten im Value-add-Bereich erworben.

Aventon ist sowohl als Entwickler als auch Verwalter von Mietwohnanlagen tätig. Der Fokus der Unternehmenstätigkeiten liegt entlang der Ostküste in Florida, Georgia, den Carolinas und der Mid-Atlantic-Region (Virgina, Washington, D.C., Maryland). Typischerweise entwickelt Aventon Garden-Style-Apartmentanlagen, welche sich durch mehrere kleinere Wohngebäude mit 2 bis 4 Stockwerken und Außenanlagen auszeichnen, und urbane Wrap-Style-Apartments, meist 1 bis 2 große Anlagen mit Parkgarage. Die Ausstattung ist, dem „Class-A“-Standard entsprechend, gehoben bis luxuriös.

Das Unternehmen wurde 2019 von Partnern eines der größten Projektentwickler der USA gegründet mit welchem BVT bereits in der Vergangenheit hervorragende Erfahrungen gemacht hat. Aventon investiert einen Anteil von 15 % des Eigenkapitals in das Projekt „Huntington“ und ist daher stark an den Erfolg des Projekts gebunden.

Projektlage

Das etwa 16.000 m2 große Grundstück der Apartmentanlage liegt im Südwesten der Gemeinde Alexandria, ein Vorort von Washington, D.C. Direkt am Grundstück gelegen ist die Haltestelle „Huntington Station“, welche die Anlage ohne umsteigen mit Washington, D.C., verbindet. Die Straßenbahn führt von der „Huntington Station“ durch Alexandria und Washington und endet in den nördlichen Vororten der US-Hauptstadt.

Durch die äußerst günstige Lage der geplanten Projektentwicklung können Flughafen, wichtige Arbeitgeber wie Amazon und dem Pentagon sowie die Innenstadt der Hauptstadt in unter 20 Minuten erreicht werden. Der Standort gehört zu dem beliebten Fairfax County, mit 1,15 Mio. Menschen der größte Bezirk der Metropolitan Statistical Area (MSA) Washington-Arlington-Alexandria und gleichzeitig auch der Bezirk mit dem zweithöchsten Haushaltseinkommen der USA.

Objektdaten

„Huntington“ ist als Apartmentanlage im sogenannten „Class-A“-Segment geplant und wird über eine entsprechend hochwertige Ausstattung und Gemeinschaftseinrichtungen wie Fitness- und Freizeitflächen verfügen.

– Grundstücksgröße: 4,014 acres

|

(entspricht ca. 16.240 m2, 1 acre = rund 4.047 m2) |

– Anzahl der Apartments: 366

|

(wobei etwa 10 % vergünstigt vermietet werden) |

– Durchschnittliche Mietfläche: 888 Square Feet

|

(entspricht ca. 82,50 m2, 1 SF = 0,0929 m2) |

– Gesamt-Mietfläche aller Apartments: 325.008 Square Feet

|

(entspricht etwa 30.194 m2) |

– Baustil: Urbane „Class-A“-Apartments

|

(hochwertige Innenausstattung und Gemeinschaftsanlagen) mit bis zu 7 Stockwerken |

> ca. 423 Garagenstellplätze und 25 Parkplätze

Beschreibung des Anteils an der Projektentwicklungsgesellschaft

Gesellschaftsvertrag der BVT-Aventon Huntington Station Operating JV, LLP

Rechtsform und Zweck der Projektentwicklungsgesellschaft, Gesellschafter und Einlagen

Die Investmentgesellschaft und die Aventon at Huntington Station, LLC, ein Unternehmen der Aventon Companies, haben am 06.05.2021 den Gesellschaftsvertrag der BVT-Aventon Huntington Station Operating JV, LLP, (im Folgenden: „Projektentwicklungsgesellschaft“) abgeschlossen. Die Projektentwicklungsgesellschaft ist als Personengesellschaft mit beschränkter Haftung nach dem Recht des US-Bundesstaates Delaware eingetragen. Diese wurde am 12.02.2021 im US-Bundesstaat Delaware gegründet und registriert. Ihr Zweck ist es, ein 4,014 acres (entspricht ca. 16.240 m2, 1 acre = rund 4.047 m2) großes Grundstück in 5919 North Kings Highway, Alexandria, Virginia, bekannt als Aventon at Huntington Station Apartments, über ihre 30%ige Beteiligung an der Projektentwicklungsgesellschaft BVT-Aventon Huntington Station Owner JV, LLP, (im Folgenden: „Eigentümergesellschaft“) zu erwerben, zu entwickeln und mit einem Apartmentkomplex zu bebauen, diesen vollständig zu vermieten und nach Vermietung zu verkaufen.

An der Projektentwicklungsgesellschaft sind beteiligt:

| ― |

die Projektentwicklungsgesellschaft mit bis zu 85 %, wobei die Investmentgesellschaft das Recht hat, einen weiteren Gesellschafter für die Projektentwicklungsgesellschaft zu benennen, sofern bestimmte im Gesellschaftsvertrag genannte Voraussetzungen erfüllt sind. Es ist geplant, dass ein weiterer Projektpartner eine Beteiligung von bis zu 3 Mio. US-Dollar, also 21,8 %, übernimmt. |

| ― |

Aventon at Huntington Station, LLC, (im Folgenden: „Aventon“) mit 15 %. |

Die Investmentgesellschaft wird daher mit einer durchgerechneten Quote von bis zu 25,5 % an der Eigentümergesellschaft mittelbar beteiligt sein.

Die Kapitaleinlagen der Investmentgesellschaft, des voraussichtlichen weiteren Projektpartners sowie von Aventon in der Projektentwicklungsgesellschaft betragen wie folgt:

| ― |

Investmentgesellschaft maximal 11.679.000 US-Dollar, |

| ― |

ggf. ein weiterer Projektpartner bis zu 3.000.000 US-Dollar (die Kapitaleinlage der Investmentgesellschaft reduziert sich entsprechend um diesen Anteil) und |

| ― |

Aventon 2.061.000 US-Dollar. |

In dem Fall, in dem einer der Gesellschafter seine Kapitaleinlage nicht oder nicht rechtzeitig oder nur Teile davon leistet, haben die jeweils anderen Gesellschafter, sofern sie ihre Kapitaleinlagen vollständig erbracht haben, das Recht, entweder den in Verzug befindlichen Gesellschafter als Defaulting Partner (Gesellschafter, der gegen Vereinbarungen des Gesellschaftsvertrages verstoßen hat) zu qualifizieren, mit den vereinbarten Rechtsfolgen (siehe hierzu nachstehend unter im Abschnitt „Vertragsverletzung durch einen Gesellschafter“) oder zu bestimmen, dass Auszahlungen wie folgt geleistet werden:

| ― |

an denjenigen Gesellschafter, der den nicht rechtzeitig geleisteten Anteil des jeweils anderen Gesellschafters freiwillig übernommen hat, bis der übernehmende Gesellschafter eine Vorzugsverzinsung von 17,5 % p. a. auf seine zusätzliche freiwillige Kapitaleinlage erhalten hat, |

| ― |

danach an den Garantiegeber, bis dieser eine Verzinsung seiner zusätzlichen Kapitaleinlagen (Construction Deficit Contribution) in Höhe von 10 % p. a. sowie seine zusätzlichen Kapitaleinlagen (Construction Deficit Contribution) erhalten hat, |

| ― |

danach an den Gesellschafter, welcher seine Kapitaleinlage nicht oder nicht rechtzeitig geleistet hat, in Höhe einer Vorzugsverzinsung auf seine Kapitaleinlagen in Höhe von 5 % p. a. (und nachdem er diese Zahlung erhalten hat, wird dieser Gesellschafter automatisch aus der Gesellschaft ohne weitere Rechte ausgeschlossen) und |

| ― |

danach an den Anteil des ausfallenden Gesellschafters übernehmenden Gesellschafter. |

Geschäftsführung

Aventon hat die Verantwortung für das Tagesgeschäft der Projektentwicklungsgesellschaft (Day-to-Day Operation). Aventon vertritt danach die Projektentwicklungsgesellschaft nach außen. Im Innenverhältnis, also im Verhältnis zum jeweils anderen Gesellschafter, bedarf es jedoch der Zustimmung des jeweils anderen Gesellschafters, unter anderem zu folgenden Rechtshandlungen und Maßnahmen:

| ― |

die Erhöhung des Kapitals und des Einkommens der Gesellschaft, sofern dies im Gesellschaftsvertrag nicht vorgesehen ist, |

| ― |

die Aufnahme eines Gesellschafters, |

| ― |

die Fusion mit einem anderen Unternehmen, |

| ― |

der Erwerb weiteren Grundbesitzes, |

| ― |

die Änderung, Kündigung, Ergänzung des Gesellschaftsvertrages oder einer Anlage zu dem Gesellschaftsvertrag, |

| ― |

Änderung des im Gesellschaftsvertrag festgelegten Versicherungsprogramms, |

| ― |

die Vornahme von Ausschüttungen und Auszahlungen jedweder Art an einen Gesellschafter, ausgenommen, soweit dies im Gesellschaftsvertrag vereinbart ist. |

Da Aventon auch der Administrative Partner (Geschäftsführer) der Eigentümergesellschaft ist, steht der Investmentgesellschaft das alleinige Zustimmungsrecht zu jedweden im Gesellschaftsvertrag der Eigentümergesellschaft vereinbarten zustimmungsbedürftigen Rechtshandlungen und Maßnahmen sowohl bei der Projektentwicklungsgesellschaft als auch bei der Eigentümergesellschaft zu. Zu den dort vereinbarten Zustimmungserfordernissen vgl. nachstehend im Abschnitt „Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner JV, LLP“.

Zu den Regelungen in Bezug auf die Verpflichtung von Aventon, beginnend mit dem Jahre 2022 ein Baukostenbudget aufzustellen, vgl. nachstehend unter der Beschreibung des Gesellschaftsvertrages der Eigentümergesellschaft im Abschnitt „Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner JV, LLP“.

Für den Fall, dass sich Aventon als Geschäftsführer unter anderem einer Vertragsverletzung schuldig macht oder insolvent wird, ist die Investmentgesellschaft, sofern sie nicht selbst gegen Vertragspflichten verstößt, berechtigt, Aventon als Geschäftsführer abzuberufen. In diesem Fall ist die Investmentgesellschaft berechtigt, selbst die Geschäftsführung zu übernehmen.

Die Projektentwicklungsgesellschaft wird mit der BVT National Partners, L.P., deren alleiniger Gesellschafter Herr Harald von Scharfenberg ist, welcher gleichzeitig Mehrheitsgesellschafter der BVT Holding GmbH & Co. KG ist, die ihrerseits Mehrheitsgesellschafterin der Kapitalverwaltungsgesellschaft ist, einen Assetmanagementvertrag abschließen. Der Gesamtbetrag der Vergütung beträgt 2,5 % der gesamten Kapitaleinlagen der Investmentgesellschaft in die Projektentwicklungsgesellschaft (voraussichtlich 286.775 US-Dollar) und wird in monatlichen Zahlungen über einen Zeitraum von 24 Monaten im Gegenzug zur Leistungserbringung bezahlt. Siehe hierzu im Abschnitt „Dienstleistungsverträge der Projektentwicklungsgesellschaft“.

Die Eigentümergesellschaft hat bei Closing (Vollzug der Verträge) einen Generalunternehmervertrag mit Aventon Construction North, LLC, abgeschlossen. Der Generalunternehmervertrag ist nachfolgend im Abschnitt „Dienstleistungsverträge der Eigentümergesellschaft“ näher beschrieben.

Aventon wird die Bücher und Papiere der Projektentwicklungsgesellschaft in geordneter Weise führen, Jahresabschlüsse, die durch einen Wirtschaftsprüfer zu prüfen sind, aufstellen, die Steuererklärungen einreichen und alle sonstigen Berichte der Investmentgesellschaft 60 Tage nach dem Ende des Geschäftsjahres vorlegen.

Ausschüttungen, Ergebnisbeteiligung

Mietüberschüsse, Refinanzierungserlöse und Nettoveräußerungserlöse der Projektentwicklungsgesellschaft sind wie folgt an die Gesellschafter auszuschütten:

| ― |

Zunächst an die Gesellschafter anteilig, bis die Gesellschafter eine Vorzugsverzinsung in Höhe von 10 % p. a. auf die von dem jeweiligen Gesellschafter geleisteten zusätzlichen Kapitaleinlagen (Deficit Return), beginnend für einen Zeitraum mit der Zahlung der zusätzlichen Kapitaleinlagen bis zur Rückzahlung dieser Kapitaleinlagen, erhalten haben. |

| ― |

Danach an die Gesellschafter anteilig im Verhältnis ihrer zusätzlichen Kapitaleinlagen (Additional Capital Contributions), die sie an die Projektentwicklungsgesellschaft nach dem Gesellschaftsvertrag leisten, bis diese vollständig zurückgezahlt worden sind. |

| ― |

Danach an die Gesellschafter anteilig, bis die Gesellschafter eine Vorzugsverzinsung in Höhe von 10 % p. a. ihres Kapitalkontos erhalten haben. Die Vorzugsverzinsung berechnet sich in Höhe der anfänglichen Kapitaleinlage der Gesellschafter (Initial Capital Contribution) ab dem Zeitpunkt, in dem die anfängliche Kapitaleinlage vollständig an die Gesellschaft bezahlt wurde, bis die Gesellschafter ihre anfängliche Kapitaleinlage vollständig zurückgezahlt erhalten haben. |

| ― |

Danach an die Gesellschafter anteilig, bis die Gesellschafter ihre anfängliche Kapitaleinlage (Initial Capital Contribution) vollständig zurückerhalten haben. |

| ― |

Danach anteilig an die Gesellschafter im Verhältnis von 68 % an die Investmentgesellschaft und 32 % an Aventon, bis die Investmentgesellschaft eine Verzinsung von 14 % p. a. auf ihre Kapitaleinlagen erhalten hat. |

| ― |

Danach an Aventon Companies, LLC, als Garantiegeber seiner zusätzlichen Kapitaleinlagen (Construction Deficit Contributions), die dieser an die Eigentümergesellschaft nach dem Gesellschaftsvertrag leisten, bis diese vollständig zurückgezahlt worden sind. |

| ― |

Danach an Aventon Companies, LLC, als Garantiegeber, bis Aventon seine zusätzlichen Kapitaleinlagen (Construction Deficit Contributions) vollständig zurückerhalten hat. |

| ― |

Danach an die Gesellschafter anteilig im Verhältnis von 59,5 % an die Investmentgesellschaft und 40,5 % an Aventon, bis die Investmentgesellschaft eine Verzinsung von 20 % auf ihre Kapitaleinlagen erhalten hat. |

| ― |

Danach an die Gesellschafter anteilig im Verhältnis von 42,5 % an die Investmentgesellschaft und 57,5 % an Aventon. |

Der Vorabgewinn der Gesellschafter beträgt jeweils 10 % p. a. der Kapitaleinlagen bis zur Rückzahlung der Kapitaleinlagen, wobei die Verzinsung monatlich der Hauptsache hinzugerechnet wird, also eine Art Zinseszinseffekt erzielt wird.

Übertragung von Gesellschaftsanteilen

Grundsätzlich ist kein Gesellschafter der Projektentwicklungsgesellschaft berechtigt, ohne Zustimmung des anderen Gesellschafters seinen Gesellschaftsanteil zu veräußern oder zu belasten oder in sonstiger Weise darüber zu verfügen. Die Investmentgesellschaft ist jedoch berechtigt, ihre Gesellschaftsanteile an ihre Gesellschafter abzutreten, sofern sichergestellt ist, dass der von ihr beauftragten Kapitalverwaltungsgesellschaft die externe Verwaltung übertragen ist, diese Übertragung nicht die Regelungen der Baufinanzierung oder sonstige wesentliche Vereinbarungen mit Dritten verletzt und die Garantien und Zusicherungen, die die Investmentgesellschaft im Gesellschaftsvertrag vorgenommen hat, weiterhin wahr und richtig bleiben. Darüber hinaus besteht die Möglichkeit, dass die Investmentgesellschaft das Recht hat, Aventon den Eintritt eines weiteren Gesellschafters vorzuschlagen. Siehe hierzu vorstehend im Unterabschnitt „Rechtsform und Zweck der Projektentwicklungsgesellschaft, Gesellschafter und Einlagen“.

Vertragsverletzung durch einen Gesellschafter

Falls sich ein Gesellschafter einer Vertragsverletzung schuldig macht, richten sich die Ansprüche der anderen Gesellschafter nach den gesetzlichen Bestimmungen bzw. der Rechtsprechung. Im Weiteren ist der vertragsverletzende Gesellschafter verpflichtet, der Projektentwicklungsgesellschaft gegenüber Schadensersatz zu leisten und sämtliche Kosten und sonstige Haftungen, die der Projektentwicklungsgesellschaft oder ihren Gesellschaftern entstehen, zu ersetzen.

Dauer und Auflösung der Projektentwicklungsgesellschaft

Die Projektentwicklungsgesellschaft wird aufgelöst durch Vereinbarung der Gesellschafter, durch Verkauf aller Vermögenswerte der Projektentwicklungsgesellschaft, durch Insolvenz der Projektentwicklungsgesellschaft oder am 31.12.2030. Nach Auflösung der Projektentwicklungsgesellschaft sind deren Vermögenswerte zu veräußern, ihre Verbindlichkeiten zu begleichen und für Unvorhergesehenes Reserven zu bilden.

Verkauf der Immobilie

Die Gesellschafter, die Investmentgesellschaft und Aventon, haben vereinbart, die Regelungen im Gesellschaftsvertrag der Eigentümergesellschaft, deren Gesellschafter ebenfalls Aventon ist, anzuerkennen. Danach richten sich die Regelungen in Bezug auf den Verkauf der Projektentwicklung nach den Regelungen des Gesellschaftsvertrages der Eigentümergesellschaft. Siehe hierzu im Abschnitt „Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner JV, LLP‘.

Beschreibung des Anteils an der BVT-Aventon Huntington Station Owner JV, LLP

Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner JV, LLP

Rechtsform und Zweck der Eigentümergesellschaft, Gesellschafter und Einlagen

Die Projektentwicklungsgesellschaft, die BVT-Aventon Huntington Station Real Estate JV, LLP, eine Joint-Venture-Gesellschaft, deren mehrheitlicher Gesellschafter die BVT Residential USA 12 GmbH & Co. Geschlossene Investment KG, ein ebenfalls von der BVT Kapitalverwaltungsgesellschaft derigo GmbH & Co. KG extern verwalteter geschlossener Spezial-AIF nach dem Kapitalanlagegesetzbuch, der an dieser Joint-Venture-Gesellschaft eine Mehrheitsbeteiligung von 85 % hält, und der Aventon at Huntington Station, LLC, ein Unternehmen der Aventon Companies, welche ebenfalls Gesellschafter und Geschäftsführer der Projektentwicklungsgesellschaft ist, haben am 6. Mai 2021 den Gesellschaftsvertrag der BVT-Aventon Hunting Station Owner JV, LLP, (im Folgenden: „Eigentümergesellschaft“) abgeschlossen. Die Eigentümergesellschaft ist als Personengesellschaft mit beschränkter Haftung nach dem Recht des US-Bundesstaates Delaware eingetragen. Sie wurde am 12.02.2021 im US-Bundesstaat Delaware gegründet und registriert. Ihr Zweck ist es, ein 4,014 acres (entspricht ca. 16.240 m2, 1 acre = rund 4.047 m2) großes Grundstück in 5919 North Kings Highway, Alexandria, Virginia, bekannt als „Aventon at Huntington Station Apartments‘, zu erwerben, zu entwickeln und mit einem Apartmentkomplex zu bebauen, dieses vollständig zu vermieten und nach Vermietung zu verkaufen.

An der Eigentümergesellschaft sind beteiligt:

| ― |

die Projektentwicklungsgesellschaft mit einer Beteiligung von 30 %, |

| ― |

die BVT-Aventon Huntington Station Real Estate JV, LLP, mit einer Beteiligung von 70 %, |

| ― |

Aventon at Hunting Station, LLC, mit 0 %. |

Die Kapitaleinlagen der Gesellschafter der Eigentümergesellschaft betragen wie folgt:

| ― |

die Projektentwicklungsgesellschaft bis 13.740.000 US-Dollar, |

| ― |

die BVT-Aventon Huntington Station Real Estate JV, LLP, 32.060.000 US-Dollar, |

| ― |

Aventon at Hunting Station, LLC, ohne Kapitaleinlage. |

Zeitgleich mit der Durchführung des Closings, dem Ankauf der Grundstücke sowie dem Abschluss der Baufinanzierung, haben die Gesellschafter folgende anfängliche Kapitaleinlagen zu leisten:

| ― |

die Projektentwicklungsgesellschaft in Höhe von 8.244.000 US-Dollar, |

| ― |

die BVT-Aventon Huntington Station Real Estate JV, LLP, in Höhe von 32.060.000 US-Dollar. |

Die weitere ausstehende Einlage der Projektentwicklungsgesellschaft in Höhe von 5.496.000 US-Dollar kann in mehreren Teilen, jedoch grundsätzlich nur einmal monatlich und mit einer Ankündigungsfrist von mindestens drei Wochen abgerufen werden.

In dem Fall, in dem die Projektentwicklungsgesellschaft ihre anfängliche Einlage nicht rechtzeitig und nicht vollständig leistet, sind die übrigen Gesellschafter, somit BVT-Aventon Huntington Station Real Estate JV, LLP, und Aventon at Huntington Station, LLC, berechtigt, die ausstehende Kapitaleinlage zu übernehmen. Dabei hat BVT-Aventon Huntington Station Real Estate JV, LLP, die Möglichkeit, die Einlage in Höhe von 70 % und Aventon at Huntington Station, LLC, in Höhe von 30 % der ausstehenden Einlage zu übernehmen. In dem Fall, in dem einer der beiden weiteren Gesellschafter die zusätzliche Kapitaleinlage nicht leistet, ist der jeweils andere berechtigt, diese zu übernehmen.

Geschäftsführung

Aventon hat die Verantwortung für das Tagesgeschäft der Eigentümergesellschaft (Day-to-Day Operation). Aventon vertritt danach die Eigentümergesellschaft nach außen. Im Innenverhältnis, also im Verhältnis zu den jeweils anderen Gesellschaftern, bedarf es der Zustimmung der Projektentwicklungsgesellschaft und der Zustimmung der BVT-Aventon Huntington Station Real Estate JV, LLP, unter anderem zu folgenden Rechtshandlungen und Maßnahmen:

| ― |

die Erhöhung des Kapitals und des Einkommens der Gesellschaft, sofern dies im Gesellschaftsvertrag nicht vorgesehen ist, |

| ― |

die Wiederanlage von Erlösen aus einem Verkauf, der Vermietung oder einer Refinanzierung von Vermögenswerten, die nicht zu dem Objekt der Eigentümergesellschaft gehören oder zur Wertsteigerung des Objekts führen, |

| ― |

die Aufnahme eines Gesellschafters, |

| ― |

die Fusion mit einem anderen Unternehmen, der Erwerb weiteren Grundbesitzes, |

| ― |

sofern nicht ausdrücklich im Gesellschaftsvertrag der Gesellschaft geregelt, die Veräußerung des Grundbesitzes oder Veräußerung sonstiger Vermögenswerte der Eigentümergesellschaft im Wert von mehr als 100.000 US-Dollar, sofern dies nicht im Jahresgeschäftsplan und Jahresbudget vereinbart ist, |

| ― |

die Änderung, Kündigung, Ergänzung des Gesellschaftsvertrages oder einer Anlage zum Gesellschaftsvertrag, |

| ― |

Abschluss, Änderung oder Kündigung eines Mietvertrages, wenn die Jahresmiete oder andere Bedingungen des Mietvertrages für die Eigentümergesellschaft weniger günstig sind, als diejenigen, die sich aus den Richtlinien eines Jahreswirtschaftsplanes oder Jahresbudgets ergeben oder von solchen Richtlinien abweicht, die die Gesellschafter genehmigt bzw. denen sie zugestimmt haben, sofern dort Verpflichtungen enthalten sind, die wesentliche zusätzliche Verpflichtungen der Eigentümergesellschaft auferlegen sowie Abschluss, Änderung oder Kündigung eines Mietvertrages über andere Flächen als Wohnflächen oder für eine Mietzeit von mehr als 15 Monaten, |

| ― |

nach Fertigstellung, die Vornahme von dem Anlagevermögen zuzurechnenden Verbesserungen oder Änderung des Apartmentkomplexes im Wert von mehr als 50.000 US-Dollar, sofern sich diese nicht aus den Proforma-Annahmen, einem Jahresbudget oder Jahresgeschäftsplan ergeben, |

| ― |

Änderung des im Gesellschaftsvertrag festgelegten Versicherungsprogramms, |

| ― |

die Vornahme von Ausschüttungen und Auszahlungen jedweder Art an einem Gesellschafter, ausgenommen, soweit dies im Gesellschaftsvertrag vereinbart ist, |

| ― |

die Rückzahlung von Teilen der Baufinanzierung und der Abschluss einer neuen Baufinanzierung, |

| ― |

alle Entscheidungen und Handlungen, die einzelnen Bestimmungen im Gesellschaftsvertrag zuwiderlaufen oder welche Bestimmungen betreffen, die speziell einer Entscheidung oder Zustimmung der Gesellschafter bedürfen, |

| ― |

die Änderung des Propertymanagementvertrages oder des Developmentvertrages, |

| ― |

sofern nicht ausdrücklich im Gesellschaftsvertrag der Gesellschaft geregelt, der Abschluss und die Änderung der Bauverträge oder sonstiger baulicher Unterlagen. |

Aventon wird beginnend mit dem Jahr 2022 ein Baukostenbudget und jährlich, bis spätestens zum 01.12. für das kommende Geschäftsjahr, einen Geschäftsplan und ein Jahresbudget zur Genehmigung durch die Gesellschafter vorlegen. Aventon ist unter bestimmten Voraussetzungen berechtigt, das Baukostenbudget zu ändern, sofern dies nicht zu einer Erhöhung der Baukosten oder einer Verlängerung der Fertigstellungsfristen führt. Aventon ist berechtigt, nach den Vorgaben des Jahresbudgets Gelder für die Entwicklung der Grundstücke zu verwenden, ohne dass es einer Zustimmung der Gesellschafter bedarf. Aventon wird sicherstellen, dass die Eigentümergesellschaft ausreichend versichert ist, und die Versicherungssumme den Vorgaben des Kreditvertrages über die Baufinanzierung entspricht.

Für den Fall, dass sich Aventon als Geschäftsführer unter anderem einer Vertragsverletzung schuldig macht oder insolvent wird, sind die Gesellschafter, sofern sie nicht selbst gegen Vertragspflichten verstoßen, berechtigt, Aventon als Geschäftsführer abzuberufen. In diesem Fall sind die Gesellschafter berechtigt, selbst die Geschäftsführung zu übernehmen.

Die Eigentümergesellschaft hat bzw. wird verschiedene Verträge abschließen. Zu diesen Verträgen und den Vergütungen, die nach diesen Verträgen zu zahlen sind, siehe nachstehend im Abschnitt „Dienstleistungsverträge der Eigentümergesellschaft“.

Die Eigentümergesellschaft wird folgende Vergütungen bezahlen:

| ― |

Aventon Companies, LLC, einer Gesellschaft der Aventon-Gruppe, eine Vergütung für die Leistungen, welche im Developmentvertrag beschrieben sind, |

| ― |

Aventon GP Construction North, LLC, einer Gesellschaft der Aventon-Gruppe, als Generalunternehmer für das Projekt nach den Regelungen des Generalunternehmervertrags eine Vergütung von 5 %. |

| ― |

Die Eigentümergesellschaft wird an Marx Okubo eine Vergütung in Höhe von voraussichtlich 161.000 US-Dollar für Bauüberwachungsleistungen bezahlen. |

Aventon wird die Bücher und Papiere der Eigentümergesellschaft in geordneter Weise führen, Jahresabschlüsse, die durch einen Wirtschaftsprüfer zu prüfen sind, aufstellen, die Steuererklärungen einreichen und sonstigen Berichte der Eigentümergesellschaft 60 Tage nach dem Ende des Geschäftsjahres vorlegen.

Ausschüttungen, Ergebnisbeteiligung

Mietüberschüsse, Refinanzierungserlöse und Nettoveräußerungserlöse der Eigentümergesellschaft sind wie folgt an die Gesellschafter auszuschütten:

| ― |

zunächst an die Gesellschafter anteilig, bis die Gesellschafter eine Vorzugsverzinsung in Höhe von 10 % p. a. auf die von dem jeweiligen Gesellschafter geleisteten zusätzlichen Kapitaleinlagen (Deficit Return), beginnend für einen Zeitraum mit der Zahlung der zusätzlichen Kapitaleinlagen bis zur Rückzahlung dieser Kapitaleinlagen erhalten haben, |

| ― |

danach an die Gesellschafter anteilig im Verhältnis ihrer zusätzlichen Kapitaleinlagen (Additional Capital Contributions), die sie an die Eigentümergesellschaft nach dem Gesellschaftsvertrag leisten, bis diese vollständig zurückgezahlt worden sind, |

| ― |

danach an die Gesellschafter anteilig in Höhe ihrer prozentualen Beteiligung, also im Verhältnis von 70 % an die BVT-Aventon Huntington Station Real Estate JV, LLP, und 30 % an die Projektentwicklungsgesellschaft. |

Der Vorabgewinn der Gesellschafter beträgt jeweils 10 % p. a. der Kapitaleinlagen bis zur Rückzahlung der Kapitaleinlagen, wobei die Verzinsung monatlich der Hauptsache hinzugerechnet wird, also eine Art Zinseszinseffekt erzielt wird.

Übertragung von Gesellschaftsanteilen

Grundsätzlich ist kein Gesellschafter der Eigentümergesellschaft berechtigt, ohne Zustimmung des anderen Gesellschafters seinen Gesellschaftsanteil zu veräußern oder zu belasten oder in sonstiger Weise darüber zu verfügen. Unabhängig davon sind BVT Residential USA 12 GmbH & Co. Geschlossene Investment KG sowie BVT Residential USA 15 GmbH & Co. Geschlossene Investment KG berechtigt, ihre unmittelbare Beteiligung an der Projektentwicklungsgesellschaft in Bezug auf BVT Residential USA 15 GmbH & Co. Geschlossene Investment KG und BVT Residential USA 12 GmbH & Co. Geschlossene Investment KG in Bezug auf BVT-Aventon Huntington Station Real Estate JV, LLP, welche gleichzeitig indirekte Beteiligungen an der Eigentümergesellschaft sind, zu veräußern oder zu übertragen.

Vertragsverletzung durch einen Gesellschafter

Falls sich ein Gesellschafter einer Vertragsverletzung schuldig macht, richten sich die Ansprüche der anderen Gesellschafter nach den gesetzlichen Bestimmungen bzw. der Rechtsprechung. Im Weiteren ist der vertragsverletzende Gesellschafter verpflichtet, der Eigentümergesellschaft gegenüber Schadensersatz zu leisten und sämtliche Kosten und sonstige Haftungen, die der Eigentümergesellschaft oder ihren Gesellschaftern entstehen, zu ersetzen.

Dauer und Auflösung der Eigentümergesellschaft

Die Eigentümergesellschaft wird aufgelöst durch Vereinbarung der Gesellschafter, durch Verkauf aller Vermögenswerte der Eigentümergesellschaft, durch Insolvenz der Eigentümergesellschaft oder am 31.12.2030. Nach Auflösung der Eigentümergesellschaft sind deren Vermögenswerte zu veräußern, ihre Verbindlichkeiten zu begleichen oder für Unvorhergesehenes Reserven zu bilden.

Verkauf der Immobilie

Die BVT Residential USA 15 GmbH & Co. Geschlossene Investment KG, BVT Residential USA 12 GmbH & Co. Geschlossene Investment KG und Aventon sind jeweils berechtigt, jederzeit nach Ablauf von zwölf Monaten nach Fertigstellung der Projektentwicklung, den jeweils anderen Gesellschaftern schriftlich mitzuteilen, dass sie beabsichtigen, die Eigentümergesellschaft zu veranlassen, die Projektentwicklung zu verkaufen und den Mitgesellschaftern einen Verkaufspreis anzubieten, mit welchem der anbietende Gesellschafter bereit wäre, die Projektentwicklung zu kaufen. In diesem Fall gilt Folgendes:

Nach 45 Tagen nach Erhalt einer solchen Mitteilung hat einer oder haben alle Gesellschafter, die ein solches Angebot erhalten haben, die Möglichkeit, dem Verkauf zu dem mitgeteilten Preis zuzustimmen.

In dem Fall, in dem BVT Residential USA 12 GmbH & Co. Geschlossene Investment KG oder BVT Residential USA 15 GmbH & Co. Geschlossene Investment KG das Angebot des anbietenden Gesellschafters, jedoch nicht beide, annehmen, werden die verbleibenden Parteien innerhalb von 30 Tagen einen neuen Gesellschaftsvertrag (Joint Venture) und über den Ankauf der Immobilie verhandeln. Sofern sich die Parteien nicht auf einen solchen Gesellschaftsvertrag und den Ankauf einigen können, ist Aventon berechtigt, den Verkauf der Immobilie zu im Wesentlichen gleichen Regelungen wie nachstehend zu betreiben.

In dem Fall, in dem alle anderen Gesellschafter das Angebot des anbietenden Gesellschafters ablehnen, gilt Folgendes:

Der verkaufswillige Gesellschafter ist berechtigt, den Verkauf der Projektentwicklung nach den Regelungen des Gesellschaftsvertrages weiter durchzuführen, wobei insbesondere folgende Voraussetzungen einzuhalten sind:

| ― |

Der Verkauf der Projektentwicklung darf frühestens 36 Monate nach Wirksamwerden des Gesellschaftsvertrages der Eigentümergesellschaft abgeschlossen werden. |

| ― |

Der Verkauf muss innerhalb von zwölf Monaten durchgeführt werden. |

| ― |

Der Verkaufspreis muss mindestens 97 % des angebotenen Verkaufspreises betragen, jedoch mindestens dem Verkehrswert, welcher von einem unabhängigen Dritten gemäß den Vorgaben des Gesellschaftsvertrages ermittelt werden muss. |

| ― |

Das Closing muss spätestens 90 Tage nach Signing des Kaufvertrages stattfinden. |

| ― |

Die Due-Diligence-Zeit eines Käufers darf nicht länger 45 Tage betragen. |

| ― |

Der Kaufinteressent muss mindestens 1 % auf ein Treuhandkonto (Deposit) bezahlt haben. |

Grunderwerb durch die Eigentümergesellschaft

Die Eigentümergesellschaft ist mit Abtretungsvereinbarung (Assignment and Assumption Agreement) vom 06.05.2021 in einen ursprünglich am 08.04.2019 zwischen der Aventon Holdings I, LLC, (im Folgenden: „Käufer“), einer haftungsbeschränkten Gesellschaft nach dem Recht des US-Bundesstaates North Carolina, der Stout And Teague Huntington, LLC, (im Folgenden: „Verkäufer“), einer haftungsbeschränkten Gesellschaft nach dem Recht des US-Bundesstaates Virginia, sowie der Huntington Metro, LLC, (im Folgenden: „Eigentümer“), einer haftungsbeschränkten Gesellschaft nach dem Recht des US-Bundesstaates Virginia, geschlossenen Kaufvertrag, inkl. der zugehörigen Nachträge 1 bis 4 (im Folgenden: „Ursprungskaufvertrag“), anstelle der Aventon Holdings I, LLC, eingetreten.

Gegenstand des Ursprungskaufvertrages ist das im Rahmen der Projektentwicklung zu bebauende Grundstück. Der Kaufpreis für das Grundstück beträgt insgesamt 15.170.000 US-Dollar.

Der Verkäufer hat bezüglich des Grundstücks verschiedene, dem Marktstandard entsprechende, Garantien und Zusicherungen übernommen. Insbesondere hat er, soweit im Ankaufsprozess nicht offengelegt, die Freiheit des Grundstücks von Rechten Dritter und öffentlich-rechtlichen Beschränkungen zugesichert.

Der Kaufvertrag ist mit Zahlung des Kaufpreises und lastenfreier Übertragung des Eigentums am 06.05.2021 durchgeführt worden.

Das Grundstück ist mit Dienstbarkeiten belastet. Siehe dazu im Einzelnen nachstehend im Unterabschnitt „Dingliche und schuldrechtliche Belastungen“. Der Kaufvertrag unterliegt dem Recht des US-Bundesstaates Virginia.

Baudarlehensvertrag

Ein Baudarlehensvertrag wurde bisher noch nicht abgeschlossen. Vorgesehen ist eine Baufinanzierung in Höhe von 65.860.000 US-Dollar, abgeschlossen von der Eigentümergesellschaft. Diese wird 60 % der gesamten Projektkosten betragen. Die Baufinanzierung wird durch die Aventon Companies, LLC, garantiert und besichert.

Bauvertrag

Die Eigentümergesellschaft hat am 06.05.2021 mit der Aventon Construction North, LLC, einen Generalunternehmerbauvertrag mit Höchstpreisgarantie abgeschlossen.

Inhalt dieses Bauvertrages ist die schlüsselfertige Errichtung von „Huntington“ mit 366 Wohneinheiten. Der Generalunternehmer hat alle hierzu erforderlichen Arbeiten, ggf. unter Zuhilfenahme von Subunternehmern, vorzunehmen. Der garantierte Höchstpreis beträgt 76.589.000 US-Dollar.

Dienstleistungsverträge der Projektentwicklungsgesellschaft

Assetmanagementvertrag

Die Projektentwicklungsgesellschaft und die BVT National Partners, L.P., (im Folgenden: „Verwalter“), deren alleiniger Gesellschafter Herr Harald von Scharfenberg ist, welcher gleichzeitig Mehrheitsgesellschafter der BVT Holding GmbH & Co. KG ist, die wiederum Mehrheitsgesellschafterin der Kapitalverwaltungsgesellschaft ist, werden voraussichtlich einen Assetmanagementvertrag („Verwaltungsvertrag“) abschließen. Dieser Vertrag lag zum Grundstücksclosing in einer Entwurfsfassung vor und wird üblicherweise zeitgleich mit dem Baudarlehen abgeschlossen. Nach dem Verwaltungsvertrag wird die BVT National Partners, L.P., verschiedene Dienstleistungen gegenüber der Projektentwicklungsgesellschaft im Zusammenhang mit dem Projekt „Huntington“ erbringen, unter anderem Marktfaktoren in Bezug auf die Immobilie analysieren, die Immobilie im Hinblick auf die Investitionsziele der Projektentwicklungsgesellschaft beurteilen, Vertragsverhandlungen bezüglich der Immobilie führen, die Immobilie unter anderem hinsichtlich der Vermietung, der Instandhaltung und dem Betrieb verwalten, Kaufangebote entgegennehmen und Empfehlungen im Zusammenhang mit solchen Angeboten abgeben, sowie Empfehlungen hinsichtlich der Finanzierung, der Refinanzierung oder des Verkaufs der Immobilie aussprechen.

Die BVT National Partners, L.P., wird hierfür voraussichtlich eine Vergütung von 286.775 US-Dollar erhalten, die in gleichbleibenden monatlichen Raten über einen Zeitraum von 24 Monaten beginnend ab dem Abschluss des Vertrages gezahlt wird. Die Vertragslaufzeit wird voraussichtlich 24 Monate betragen.

Der Verwaltungsvertrag wird dem Recht des US-Bundesstaates Virginia unterliegen und wird in Übereinstimmung mit diesem ausgelegt.

Dienstleistungsverträge der Eigentümergesellschaft

Propertymanagementvertrag

Die Eigentümergesellschaft (siehe vorstehend im Abschnitt „Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner, LLP“) wird einen Propertymanagementvertrag mit einem noch zu bestimmenden Propertymanager abschließen. Dieser wird kurz vor Fertigstellung der ersten Apartments bestimmt. Wesentlicher Inhalt des Vertrages wird die Instandhaltung, der Betrieb und die Vermietung der zu errichtenden Anlagen nach den Vorgaben der Projektentwicklungsgesellschaft sein. Der Propertymanager hat bei der Vertragsdurchführung so zu handeln, wie es von einem professionellen und sorgfältigem Propertymanager bei der Betreuung von „First Class“-Immobilien zu erwarten ist. Insbesondere ist hierunter zu verstehen, dass der Propertymanager sein Personal entsprechend diesen Anforderungen auswählt und schult, die Beauftragung von Drittfirmen professionell, bei größeren Reparaturaufträgen in Form einer Ausschreibung, gestaltet und vor allem alle vernünftigerweise erwartbaren Anstrengungen unternimmt, um den Apartmentkomplex angemessen und vorteilhaft zu vermieten. Die Betreuung der Mieter und die Abwicklung von Mietzahlungen hat ebenfalls höchsten Marktstandards zu genügen und in enger Zusammenarbeit mit der Projektentwicklungsgesellschaft zu erfolgen.

Projektentwicklungsvertrag (Development Agreement)

Die Eigentümergesellschaft (siehe vorstehend im Abschnitt „Gesellschaftsvertrag der BVT-Aventon Huntington Station Owner, LLP“) hat am 06.05.2021 mit der Aventon Development Company North, LLC, einer haftungsbeschränkten Gesellschaft nach dem Recht des US-Bundesstaates Florida (im Folgenden: „Developer“), einen Projektentwicklungsvertrag geschlossen.

Wesentlicher Inhalt des Vertrages ist die Koordinierung und die Überwachung aller zur Fertigstellung des Apartmentkomplexes erforderlichen Arbeiten. Insbesondere hat der Developer die Tätigkeiten des Architekten und der am Bau beteiligten Ingenieure zu koordinieren und zu überwachen. Hierzu gehört es auch, sicherzustellen, dass alle eingesetzten Materialien einwandfrei und die eingesetzten Arbeitskräfte ausreichend qualifiziert sind. Zudem hat der Developer zu überprüfen, ob die Errichtung des Apartmentkomplexes im Einklang mit den genehmigten Bauunterlagen erfolgt.

Weitere Kernpunkte des Vertrages sind unter anderem die Beschaffung des für die Projektentwicklung erforderlichen Fremdpersonals, ggf. unter Durchführung eines geeigneten Ausschreibungsverfahrens, sowie die Verhandlung und der Abschluss von erforderlichen Versorgungsverträgen mit der öffentlichen Hand.

Der Developer wird darüber hinaus ein Reporting-System etablieren, das sicherstellt, dass die Eigentümergesellschaft jeden Monat alle das Projekt betreffenden wesentlichen Finanzinformationen erhält.

Der Developer erhält für die zu erbringenden Leistungen eine Vergütung in Höhe von 3 % der direkten Baukosten. Die Vergütung wird in 24 gleichen monatlichen Raten bezahlt beginnend mit dem Abschluss des Projektentwicklungsvertrages.

Der Vertrag unterliegt dem Recht des US-Bundesstaates Virginia.

Dingliche und schuldrechtliche Belastungen

Der Käufer übernimmt mit dem Grundstück auch auf diesem liegende Dienstbarkeiten („easements“), insbesondere bezüglich der Versorgung des Grundstücks sowie ein Recht zum Befahren mit einem Bus zugunsten eines benachbarten Wohngebäudes.

Die vorgenannten Dienstbarkeiten sind marktüblich und wurden bei der Projektplanung berücksichtigt, sodass das Bauvorhaben nicht beeinträchtigt wird.

Behördliche Genehmigungen

Im Rahmen der durchgeführten Ankaufsprüfung wurden vom Verkäufer Dokumente vorgelegt, aus denen sich ergibt, dass die Erteilung der für das Projekt notwendigen behördlichen Genehmigungen sichergestellt ist.

Bewertungsgutachten

Das Wertgutachten der Firma CBRE, Inc., Valuation & Advisory Services vom 07.01.2021 berechnet Marktwerte zu verschiedenen Stichtagen. Der Marktwert des Grundstücks (wie es steht und liegt) zum 07.01.2021 beträgt danach 16.000.000 US-Dollar.

Gesamtkosten und geplante Finanzierung der Eigentümergesellschaft für das Projekt „Huntington“, Alexandria, Virginia (Prognose)

| Prognose (Zahlen in TUSD, Rundungsdifferenzen sind möglich, Stand: 26.02.2021) |

TUSD | In % des Projektvolumens |

| Mittelherkunft | ||

| Kapitaleinlage der BVT Residential USA 15 | 11.679 | 10,20 % |

| Kapitaleinlage des Projektpartners Aventon | 6.870 | 6,00 % |

| Kapitaleinlage des institutionellen Spezial-AIF | 27.251 | 23,80 % |

| Baufinanzierung 1 | 68.700 | 60,00 % |

| 114.500 | 100,00 % | |

| Mittelverwendung | ||

| Anschaffungs- und Herstellungskosten | ||

| Grunderwerb | 14.705 | 12,84 % |

| Erwerbsnebenkosten | 856 | 0,75 % |

| Baukosten 2 | 75.213 | 65,69 % |

| 90.774 | ||

| Planung, Baumanagement, Gebühren | ||

| Architekt, Ingenieur | 2.915 | 2,55 % |

| Innenausstattung, Gerätschaften | 850 | 0,74 % |

| Versicherungskosten | 700 | 0,61 % |

| Kosten für Marketing | 300 | 0,26 % |

| Steuern und Gebühren | 6.806 | 5,94 % |

| Betriebsaufwand | 500 | 0,44 % |

| Projektierung, Baubegleitung/-überwachung 3 | 3.435 | 3,00 % |

| Assetmanagement 4 | 973 | 0,85 % |

| Rückstellung für unvorhergesehene Kosten | 2.207 | 1,93 % |

| 18.686 | ||

| Finanzierungs- bzw. Fremdkapitalbeschaffungskosten | ||

| Zinsaufwand für Baufinanzierung während Bauzeit | 4.022 | 3,51 % |

| Beschaffungskosten; Rechts-/sonstige Beratung | 1.018 | 0,89 % |

| 5.040 | ||

| Gesamtkosten der Projektentwicklung | 114.500 | 100,00 % |

Hinweis: Bei Projektentwicklungen kommt es insbesondere bis zur Fertigstellung der Bauausführungsunterlagen durch die Architekten und anschließende Endabstimmung des Baukostenbudgets mit den Generalunternehmern zu Anpassungsbedarf im Zahlenwerk.

1 Kalkulatorisch angesetzter Zinssatz: 3,25 % p. a.

2 Die geplanten Baukosten enthalten die Vergütung für einen Generalunternehmer und Reserven.

3 Die Vergütung des Projektpartners Aventon für die Bauüberwachung und -begleitung (3,00 % des Budgets).

4 Die Vergütung der BVT National Partners, L.P.

Gesamtkosten der geplanten Finanzierung auf Ebene der Investmentgesellschaft

| Prognose (Zahlen in TUSD, Rundungsdifferenzen sind möglich, Stand: 06.05.2021) |

TUSD | In % des Eigenkapitals | In % des Projektvolumens1 |

| Mittelherkunft | |||

| Eigenkapital (exkl. Einlage Gründungskommanditist) 2 | 32.915 | 100,0 % | 40,0 % |

| Ausgabeaufschlag 3 | 987 | 3,0 % | |

| 33.902 | 103,0 % | 41,2 % | |

| Mittelverwendung | |||

| Kapitaleinlagen in die Projektentwicklungsgesellschaften | 29.622 | 90,0 % | 36,0 % |

| Initialkosten der Kapitalverwaltungsgesellschaft | |||

| Kapitalbeschaffungskosten, inkl. Vermittlungsgebühr an Dritte3 und 3 % Agio2 | 3.127 | 9,5 % | 3,8 % |

| Konzeption/Strukturierung 4 | 329 | 1,0 % | 0,4 % |

| Liquiditätsreserve (insbesondere für laufende Drittkosten der Gesellschaft wie z.B. Kosten für Verwahrstelle, Jahresabschlüsse, Bewertungen, laufende KVG-Vergütung, nicht abzugsfähige Umsatzsteuer sowie Unvorhergesehenes bzw. Sonstiges.5 | 824 | 2,5 % | 1,0 % |

| Gesamt | 33.902 | 103,0 % |

Hinweis: Bei Unternehmensbeteiligungen von Projektentwicklungen kommt es insbesondere bis zur Fertigstellung der Bauausführungsunterlagen durch die Architekten und anschließende Endabstimmung des Baukostenbudgets mit den Generalunternehmern zu Anpassungsbedarf im Zahlenwerk.

1 Die Investmentgesellschaft hat in zwei Projektentwicklungsgesellschaften investiert. Das Grundstücksclosing für das erste Projekt „Methuen“ in Methuen, Massachusetts, fand am 22.05.2020 erfolgreich statt. Die Gesamtkosten der Projektentwicklung betragen 47.698 TUSD. An „Methuen‘ hält die Investmentgesellschaft Anteile in Höhe von 91,7 % und der Developmentpartner Criterion 8,3 %. Das Grundstücksclosing für das zweite Projekt „Huntington“ in Alexandria, Virginia, fand am 06.05.2021 statt. Die Gesamtkosten der Projektentwicklung betragen 114.500 TUSD. An „Huntington‘ hält die Investmentgesellschaft einen Anteil in Höhe von bis zu 25,5 %, der Developmentpartner Aventon 15 % und weitere 59,5 % hält eine andere BVT Beteiligungsgesellschaft. Das anteilige Projektvolumen des BVT Residential USA 15 für beide Projekte beläuft sich auf 72.938 TUSD.

2 Der Ausgabepreis für einen Anleger entspricht seiner Einlage zzgl. Ausgabeaufschlag in Höhe von 3 %, somit insgesamt 103 % seiner Eigenkapitaleinlage.

3 Der Ausgabeaufschlag und ein Teil der Initialkosten werden als Entgelt für die Vermittlung der Anteile an die Vertriebsstellen weitergeleitet.

4 In der Konzeptionsgebühr sind Drittkosten unter anderem für Rechts- und Steuerberatung, Prospekterstellung und -prüfung enthalten.

5 Die Gebühren für die Verwahrstelle werden vorliegend auf rund 0,095 % p. a. (netto) des durchschnittlichen NAV über die prognostizierte Investitionszeit von 54 Monaten in vorliegender Prognose auf rund 166.099 USD inkl. gesetzlicher Umsatzsteuer, geschätzt. Die Gebühren für die Erstellung der Jahresabschlüsse/Steuererklärungen für die Investitionszeit wurden mit 95.200 USD inkl. gesetzlicher Umsatzsteuer geschätzt. An Bewertungskosten wurden rund 18.225 USD geplant. Der verbleibende Betrag steht als Liquiditätsreserve, unter anderem für Abschläge der KVG-Vergütung, der phg-Vergütung sowie Sonstiges zur Verfügung.

Erläuterungen

Die laufenden Kosten und Vergütungen bestimmen sich in Prozent von der Bemessungsgrundlage (Nettoinventarwert).

Die oben genannten einmaligen Kosten (Initialkosten) betragen 7,71 % des Eigenkapitals. Zuzüglich 3 % Agio und anteiliger Umsatzsteuer ergeben sich 10,62 % bezogen auf das Eigenkapital zzgl. Ausgabeaufschlag. Daher ergibt sich keine Änderung der Investitionsstruktur bei Anbindung der weiteren Objekte.

Auf Ebene der Beteiligungsgesellschaften wird Fremdkapital im Rahmen der Baufinanzierung aufgenommen.

Beschreibung des Ein- und Auszahlungsverlaufs:

| ― |

Nach Annahme der Zeichnung durch den persönlich haftenden Gesellschafter der Investmentgesellschaft sind 25 % der gezeichneten Einlage (Anfangseinlage) am Letzten des Monats, in dem die Zeichnung angenommen wurde, zur Zahlung fällig. Der Ausgabeaufschlag in Höhe von 3 % der Einlage ist zusammen mit der Anfangseinlage fällig. Die weiteren 75 % der gezeichneten Einlage sind nach Abruf durch den persönlich haftenden Gesellschafter im Einvernehmen mit der Kapitalverwaltungsgesellschaft innerhalb einer noch festzulegenden Frist von mindestens 20 Arbeitstagen zur Zahlung fällig. Je nach Kapitalbedarf und/oder je nach zu erwerbendem Vermögensgegenstand, werden die Anleger zunächst zur Zahlung eines Teilbetrags aufgefordert. Der verbleibende Restbetrag wird zu einem späteren Zeitpunkt vollständig in einer weiteren Aufforderung oder (aufgeteilt in Teilbeträge) in mehreren weiteren Aufforderungen zur Zahlung fällig gestellt. Dabei sind je zu erwerbendem Vermögensgegenstand neben der Anfangseinlage mindestens zwei weitere Kapitalabrufe geplant. |

| ― |

Während der Projektlaufzeit erfolgen konzeptionsbedingt keine laufenden Ausschüttungen. Liquiditätsüberschüsse sollen in US-Dollar erzielt werden, im Wesentlichen durch Verkauf der jeweiligen Beteiligung an der Projektentwicklungsgesellschaft oder durch Verkauf der von der jeweiligen Projektentwicklungsgesellschaft entwickelten Apartmenthausanlage und anschließender Beendigung der Beteiligung an der Projektentwicklungsgesellschaft, wobei in den ersten beiden Jahren der jeweiligen Projektentwicklung, in denen die entsprechenden Apartmentanlagen gebaut werden, voraussichtlich noch keine Erträge entstehen. Nach Fertigstellung der Apartmentanlagen und Beginn deren Vermietung bis zur Vollvermietung können Erträge in Form von Mieteinnahmen erwartet werden. Konzeptionsbedingt werden Ausschüttungen jedoch erst nach Verkauf der entwickelten Immobilie und Beendigung der Beteiligung an den Projektentwicklungsgesellschaften bzw. nach Verkauf der Beteiligungen der Projektentwicklungsgesellschaften erwartet. |

Kapitalrückzahlung und Erträge unter verschiedenen Marktbedingungen

Die auf Seite 33 des Verkaufsprospekts in der Fassung der Nachträge und weiteren Aktualisierungen im Abschnitt „Kapitalrückzahlung und Erträge unter verschiedenen Marktbedingungen“ abgedruckte Prognose wird um das voraussichtlich zweite Projekt ergänzt und der Text wird wie folgt aktualisiert:

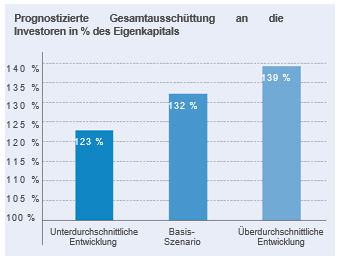

Die an die Anleger erfolgenden Auszahlungen verfügbarer Liquidität (Ausschüttungen) beinhalten Kapitalrückzahlungen und Erträge. Der Gesamtbetrag der während der Dauer der Investmentgesellschaft möglichen Ausschüttungen (Gesamtausschüttung) ist abhängig von den Marktbedingungen. Die Kapital verwaltungsgesellschaft prognostiziert unter verschiedenen Marktbedingungen folgende Gesamtausschüttung bezogen auf die gezeichnete Einlage vor Steuerabzug vom Kapitalertrag und vor Besteuerung bei dem Anleger:

Basis-Szenario

Das Basis-Szenario stellt eine Prognose der während der gesamten Dauer der Investmentgesellschaft erwarteten Ausschüttungen an die Anleger dar. Die prognostizierten Ausschüttungen werden vor allem aus der Beendigung der jeweiligen Projektentwicklungsgesellschaft aufgrund des Verkaufs der entwickelten Immobilien erzielt, der wiederum abhängig ist von verschiedenen gesamtwirtschaftlichen, regionalen und kapitalmarktspezifischen Faktoren sowie von objektspezifischen Entwicklungen, die allesamt heute nicht vorhersehbar sind. Im Basis-Szenario wird angenommen, dass die entwickelten und vermieteten Immobilien nach Ablauf von jeweils drei Jahren, gerechnet ab dem jeweiligem Baubeginn, von der jeweiligen Projektentwicklungsgesellschaft verkauft werden und die Mieten bis dahin gewichtet um durchschnittlich rund 1,75 % p. a. gestiegen sind. Die Verkaufspreise wurden auf Basis einer durchschnittlichen Cap Rate (Ankaufsrendite für Käufer, d. h. Nettobetriebseinnahmen bezogen auf Kaufpreis) von 5,01 % ermittelt.

Unterdurchschnittliche Entwicklung

Der Darstellung einer unterdurchschnittlichen Entwicklung liegt die Annahme zugrunde, dass die Immobilien zu einer durchschnittlichen Cap Rate von 5,26 % und somit zu einem Verkaufspreis verkauft werden, der somit um rund 4,8 % niedriger ausfällt als im Basis-Szenario.

Überdurchschnittliche Entwicklung

Der Darstellung einer überdurchschnittlichen Entwicklung liegt die Annahme zugrunde, dass die Immobilien zu einer durchschnittlichen Cap Rate von 4,76 % und somit zu einem Verkaufspreis verkauft werden, der um rund 5,3 % höher ausfällt als im Basis-Szenario.

Mit Abweichungen von den angestrebten Anlagezielen ist zu rechnen. Die dargestellte unterdurchschnittliche Entwicklung stellt nicht den ungünstigsten anzunehmenden Fall dar. Das bedeutet, dass es auch zu anderen, darüber hinausgehenden negativen Abweichungen kommen kann.

Aussagen über die Eintrittswahrscheinlichkeit einzelner Szenarien sind nicht möglich. Die Darstellung lässt keinen Rückschluss auf die tatsächliche Wertentwicklung der Anlage zu. Prognosen sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Erfahrungsgemäß nimmt die Prognosesicherheit ab, je weiter sie in die Zukunft gerichtet ist.

BVT Unternehmensgruppe

München/Atlanta

| WKN: A2PY7N ISIN: DE000A2PY7N4Mehr erfahren www.bvt.de |

Kapitalverwaltungsgesellschaft derigo GmbH & Co. KG Rosenheimer Straße 141 h 81671 München Telefon: +49 89 5480 660-0 Telefax: +49 89 5480 660-10 E-Mail: info@derigo.de Internet: www.derigo.de |

Neueste Kommentare