Bekanntmachung der Versicherungs-und-Finanzanlagen-Kaufleute-Ausbildungsverordnung nebst Rahmenlehrplan

Bundesministerium

für Wirtschaft und Klimaschutz

Bundesministerium

für Bildung und Forschung

Bekanntmachung

der Versicherungs-und-

Finanzanlagen-Kaufleute-Ausbildungsverordnung

nebst Rahmenlehrplan

Nachstehend werden

- a)

-

die Versicherungs-und-Finanzanlagen-Kaufleute-Ausbildungsverordnung vom 2. März 2022 (BGBl. I S. 291) nachrichtlich veröffentlicht,

- b)

-

der Rahmenlehrplan für den Ausbildungsberuf Kaufmann für Versicherungen und Finanzanlagen und zur Kauffrau für Versicherungen und Finanzanlagen – Beschluss der Ständigen Konferenz der Kultusminister der Länder in der Bundesrepublik Deutschland vom 17. Dezember 2021 – bekannt gegeben.

Die Verordnung und der Rahmenlehrplan sind nach dem zwischen Bund und Ländern auf der Grundlage des Gemeinsamen Ergebnisprotokolls vom 30. Mai 1972 vereinbarten Verfahren miteinander abgestimmt worden.

Zusammen mit der Verordnung und dem Rahmenlehrplan wurden Zeugniserläuterungen in deutscher, englischer und französischer Sprache erarbeitet und mit den Spitzenorganisationen der an der betrieblichen Berufsausbildung Beteiligten abgestimmt. Diese werden zu einem späteren Zeitpunkt auf der Internetseite des Bundesinstituts für Berufsbildung (http://www2.bibb.de/tools/aab/aabzeliste_de.php) zugänglich gemacht werden. Den zuständigen Stellen wird empfohlen, die Zeugniserläuterungen als Anlage zum Abschlusszeugnis den Absolventen auszuhändigen.

Die Liste der Entsprechungen zwischen Ausbildungsordnung und Rahmenlehrplan ist im Informationssystem Aus- und Weiterbildung (A.WE.B) des Bundesinstituts für Berufsbildung (BIBB) veröffentlicht unter http://www.bibb.de/berufssuche.

Bonn, den 15. März 2022

312 – 20313-11/5

Bundesministerium

für Wirtschaft und Klimaschutz

Im Auftrag

V. Werker

Bundesministerium

für Bildung und Forschung

Im Auftrag

A. Block-Meyer

Verordnung

über die Berufsausbildung

zum Kaufmann für Versicherungen und Finanzanlagen

und zur Kauffrau für Versicherungen und Finanzanlagen

(Versicherungs-und-Finanzanlagen-Kaufleute-Ausbildungsverordnung – VersFinKflAusbV)*

Auf Grund des § 4 Absatz 1 des Berufsbildungsgesetzes in der Fassung der Bekanntmachung vom 4. Mai 2020 (BGBl. I S. 920) in Verbindung mit § 1 Absatz 2 des Zuständigkeitsanpassungsgesetzes vom 16. August 2002 (BGBl. I S. 3165) und dem Organisationserlass vom 8. Dezember 2021 (BGBl. I S. 5176) verordnet das Bundesministerium für Wirtschaft und Klimaschutz im Einvernehmen mit dem Bundesministerium für Bildung und Forschung:

Inhaltsübersicht

Gegenstand, Dauer und Gliederung der Berufsausbildung

| § 1 | Staatliche Anerkennung des Ausbildungsberufes |

| § 2 | Dauer der Berufsausbildung |

| § 3 | Gegenstand der Berufsausbildung und Ausbildungsrahmenplan |

| § 4 | Struktur der Berufsausbildung und Ausbildungsberufsbild |

| § 5 | Ausbildungsplan |

Abschlussprüfung

| § 6 | Aufteilung in zwei Teile und Zeitpunkt |

| § 7 | Inhalt des Teiles 1 |

| § 8 | Prüfungsbereich des Teiles 1 |

| § 9 | Inhalt des Teiles 2 |

| § 10 | Prüfungsbereiche des Teiles 2 |

| § 11 | Prüfungsbereich „Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“ |

| § 12 | Prüfungsbereich „Kommunikation und Handeln im Kundenkontakt“ |

| § 13 | Prüfungsbereich „Projektbezogene Prozesse in der Versicherungswirtschaft“ |

| § 14 | Prüfungsbereich „Wirtschafts- und Sozialkunde“ |

| § 15 | Gewichtung der Prüfungsbereiche und Anforderungen für das Bestehen der Abschlussprüfung |

| § 16 | Mündliche Ergänzungsprüfung |

Zusatzqualifikation

| § 17 | Inhalt der Zusatzqualifikation |

| § 18 | Prüfung der Zusatzqualifikation |

Schlussvorschrift

| § 19 | Inkrafttreten, Außerkrafttreten |

| Anlage | Ausbildungsrahmenplan für die Berufsausbildung zum Kaufmann für Versicherungen und Finanzanlagen und zur Kauffrau für Versicherungen und Finanzanlagen |

Gegenstand, Dauer und

Gliederung der Berufsausbildung

Staatliche

Anerkennung des Ausbildungsberufes

Der Ausbildungsberuf mit der Berufsbezeichnung des Kaufmanns für Versicherungen und Finanzanlagen und der Kauffrau für Versicherungen und Finanzanlagen wird nach § 4 Absatz 1 des Berufsbildungsgesetzes staatlich anerkannt.

Dauer der Berufsausbildung

Die Berufsausbildung dauert drei Jahre.

Gegenstand der

Berufsausbildung und Ausbildungsrahmenplan

(1) Gegenstand der Berufsausbildung sind mindestens die im Ausbildungsrahmenplan (Anlage) genannten Fertigkeiten, Kenntnisse und Fähigkeiten.

(2) Von der Organisation der Berufsausbildung, wie sie im Ausbildungsrahmenplan vorgegeben ist, darf von den Ausbildenden abgewichen werden, wenn und soweit betriebspraktische Besonderheiten oder Gründe, die in der Person des oder der Auszubildenden liegen, die Abweichung erfordern.

(3) Die im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnisse und Fähigkeiten sollen von den Ausbildenden so vermittelt werden, dass die Auszubildenden die berufliche Handlungsfähigkeit nach § 1 Absatz 3 des Berufsbildungsgesetzes erlangen. Die berufliche Handlungsfähigkeit schließt insbesondere selbständiges Planen, Durchführen und Kontrollieren bei der Ausübung der beruflichen Aufgaben ein.

Struktur der

Berufsausbildung und Ausbildungsberufsbild

(1) Die Berufsausbildung gliedert sich in:

- 1.

-

wahlqualifikationsübergreifende berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten,

- 2.

-

berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten in fünf Wahlqualifikationen mit einem zeitlichen Richtwert von jeweils 6 Monaten sowie

- 3.

-

wahlqualifikationsübergreifende integrativ zu vermittelnde Fertigkeiten, Kenntnisse und Fähigkeiten.

Die Fertigkeiten, Kenntnisse und Fähigkeiten sind in Berufsbildpositionen und Wahlqualifikationen gebündelt.

(2) Die Berufsbildpositionen der wahlqualifikationsübergreifenden berufsprofilgebenden Fertigkeiten, Kenntnisse und Fähigkeiten sind:

- 1.

-

Prozesse in der Versicherungswirtschaft einschätzen und berücksichtigen,

- 2.

-

Arbeit in der digitalisierten Versicherungswirtschaft gestalten,

- 3.

-

Instrumente der kaufmännischen Steuerung und Kontrolle nutzen,

- 4.

-

rechtliche und vertragliche Rahmenbedingungen einhalten,

- 5.

-

Kundinnen und Kunden ganzheitlich beraten und betreuen,

- 6.

-

Wohnen und Wohneigentum absichern,

- 7.

-

Berufsausübung und Freizeitgestaltung absichern,

- 8.

-

Mobilität und Reisen absichern,

- 9.

-

Gesundheit fördern, Krankheit und Pflege absichern,

- 10.

-

für das Alter vorsorgen und Vermögen bilden,

- 11.

-

Einkommen absichern und Hinterbliebene versorgen und

- 12.

-

Versicherungsfälle regulieren.

(3) Es ist eine der folgenden Wahlqualifikationen auszuwählen und im Ausbildungsvertrag festzulegen:

- 1.

-

Versicherungsfälle managen,

- 2.

-

Risikomanagement durchführen,

- 3.

-

Risiken für Nicht-Privatkunden absichern,

- 4.

-

im Vertrieb betriebswirtschaftlich arbeiten oder

- 5.

-

Digitalisierungsprozesse in der Versicherungswirtschaft initiieren und begleiten.

(4) Die Berufsbildpositionen der wahlqualifikationsübergreifenden, integrativ zu vermittelnden Fertigkeiten, Kenntnisse und Fähigkeiten sind:

- 1.

-

Organisation des Ausbildungsbetriebes, Berufsbildung sowie Arbeits- und Tarifrecht,

- 2.

-

Sicherheit und Gesundheit bei der Arbeit,

- 3.

-

Umweltschutz und Nachhaltigkeit und

- 4.

-

digitalisierte Arbeitswelt.

Ausbildungsplan

Die Ausbildenden haben spätestens zu Beginn der Ausbildung auf der Grundlage des Ausbildungsrahmenplans für jeden Auszubildenden und für jede Auszubildende einen Ausbildungsplan zu erstellen.

Abschlussprüfung

Aufteilung in zwei Teile und Zeitpunkt

(1) Die Abschlussprüfung besteht aus den Teilen 1 und 2.

(2) Teil 1 soll im vierten Ausbildungshalbjahr stattfinden.

(3) Teil 2 findet am Ende der Berufsausbildung statt.

(4) Wird die Ausbildungsdauer verkürzt, so soll Teil 1 der Abschlussprüfung spätestens vier Monate vor dem Zeitpunkt von Teil 2 der Abschlussprüfung stattfinden.

(5) Den jeweiligen Zeitpunkt legt die zuständige Stelle fest.

Inhalt des Teiles 1

Teil 1 der Abschlussprüfung erstreckt sich auf

- 1.

-

die im Ausbildungsrahmenplan für die ersten 15 Ausbildungsmonate genannten Fertigkeiten, Kenntnisse und Fähigkeiten sowie

- 2.

-

den im Berufsschulunterricht zu vermittelnden Lehrstoff, soweit er den im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnissen und Fähigkeiten entspricht.

Prüfungsbereich des Teiles 1

(1) Teil 1 der Abschlussprüfung findet im Prüfungsbereich „Allgemeine Versicherungswirtschaft“ statt.

(2) Im Prüfungsbereich „Allgemeine Versicherungswirtschaft“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

die Bedeutung der Versicherungswirtschaft einzuschätzen und zu beschreiben,

- 2.

-

geeignete Kommunikationswege bei der Beratung und Betreuung von Kundinnen und Kunden zu nutzen,

- 3.

-

Kundendaten zu erheben und als Grundlage für die Beratung und Betreuung zu nutzen,

- 4.

-

die rechtlichen Rahmenbedingungen in Beratungsgesprächen sowie während der Vertragsanbahnung und der Vertragslaufzeit einzuhalten,

- 5.

-

Beratungsanlässe bei Privatkunden zu identifizieren,

- 6.

-

für die Beratung individuelle Bedarfe zu analysieren und zu erläutern,

- 7.

-

individuelle, bedarfsgerechte Lösungen zu entwickeln,

- 8.

-

Angebote zu erstellen und

- 9.

-

ergänzende Serviceleistungen und weitere Schritte zur Vertragsschließung aufzuzeigen.

(3) Für den Nachweis nach Absatz 2 Nummer 4 bis 6 sind folgende Gebiete zugrunde zu legen:

- 1.

-

die Absicherung von Wohnen und Wohneigentum,

- 2.

-

die Absicherung von Berufsausübung und Freizeitgestaltung und

- 3.

-

die Absicherung von Mobilität und Reisen.

(4) Für den Nachweis nach Absatz 2 Nummer 7 bis 9 ist als Gebiet die Absicherung von Wohnen und Wohneigentum zugrunde zu legen.

(5) Die Aufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(6) Die Prüfungszeit beträgt 120 Minuten.

Inhalt des Teiles 2

(1) Teil 2 der Abschlussprüfung erstreckt sich auf

- 1.

-

die im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnisse und Fähigkeiten sowie

- 2.

-

den im Berufsschulunterricht zu vermittelnden Lehrstoff, soweit er den im Ausbildungsrahmenplan genannten Fertigkeiten, Kenntnissen und Fähigkeiten entspricht.

(2) In Teil 2 der Abschlussprüfung sollen Fertigkeiten, Kenntnisse und Fähigkeiten, die bereits Gegenstand von Teil 1 der Abschlussprüfung waren, nur insoweit einbezogen werden, als es für die Feststellung der beruflichen Handlungsfähigkeit erforderlich ist.

(3) Das jeweilige Gebiet nach § 11 Absatz 3 und § 12 Absatz 2 wird von den Ausbildenden festgelegt und der zuständigen Stelle mit der Anmeldung zu Teil 2 der Abschlussprüfung mitgeteilt. Bei der Auswahl der Gebiete ist der betriebliche Ausbildungsschwerpunkt zu berücksichtigen.

(4) Mit der Anmeldung zu Teil 2 der Abschlussprüfung wird der zuständigen Stelle von den Ausbildenden die nach § 4 Absatz 3 ausgewählte Wahlqualifikation mitgeteilt.

Prüfungsbereiche des Teiles 2

Teil 2 der Abschlussprüfung findet in den folgenden Prüfungsbereichen statt:

- 1.

-

„Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“,

- 2.

-

„Kommunikation und Handeln im Kundenkontakt“,

- 3.

-

„Projektbezogene Prozesse in der Versicherungswirtschaft“ sowie

- 4.

-

„Wirtschafts- und Sozialkunde“.

Prüfungsbereich

„Kundenbedarfsanalyse, Lösungsentwicklung

und Versicherungsfallbearbeitung“

(1) Im Prüfungsbereich „Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

für die Beratung individuelle Bedarfe zu analysieren und zu erläutern,

- 2.

-

individuelle, bedarfsgerechte Lösungen zu entwickeln und dabei Anforderungen der Kundin oder des Kunden mit anderen Arbeits- und Geschäftsbereichen abzustimmen,

- 3.

-

Chancen und Risiken von Finanzanlageformen zu beurteilen,

- 4.

-

Angebote zu erstellen,

- 5.

-

ergänzende Serviceleistungen und weitere Schritte zur Vertragsschließung aufzuzeigen,

- 6.

-

Auswirkungen von Geschäftsfällen auf das Unternehmen, auf betriebliche Kennzahlen sowie auf die Kosten- und Leistungsrechnung darzustellen und

- 7.

-

Versicherungsfälle zu regulieren.

(2) Für den Nachweis nach Absatz 1 Nummer 1 bis 6 sind folgende Gebiete zugrunde zu legen:

- 1.

-

die Absicherung von Berufsausübung und Freizeitgestaltung,

- 2.

-

die Absicherung von Mobilität und Reisen,

- 3.

-

die Förderung der Gesundheit sowie die Absicherung von Krankheit und Pflege,

- 4.

-

die Vorsorge für das Alter und die Vermögensbildung und

- 5.

-

die Absicherung des Einkommens und die Hinterbliebenenversorgung.

(3) Für den Nachweis nach Absatz 1 Nummer 7 ist eines der folgenden Gebiete zugrunde zu legen:

- 1.

-

die Absicherung von Wohnen und Wohneigentum,

- 2.

-

die Absicherung von Berufsausübung und Freizeitgestaltung,

- 3.

-

die Absicherung von Mobilität und Reisen,

- 4.

-

die Förderung der Gesundheit sowie die Absicherung von Krankheit und Pflege,

- 5.

-

die Vorsorge für das Alter und die Vermögensbildung oder

- 6.

-

die Absicherung des Einkommens und die Hinterbliebenenversorgung.

(4) Die Aufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(5) Die Prüfungszeit beträgt 150 Minuten.

Prüfungsbereich

„Kommunikation und Handeln im Kundenkontakt“

(1) Im Prüfungsbereich „Kommunikation und Handeln im Kundenkontakt“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

Kundengespräche systematisch und zielorientiert zu führen,

- 2.

-

die Interessen von Kundinnen und Kunden ganzheitlich zu berücksichtigen,

- 3.

-

auf Kundenfragen und -einwände einzugehen,

- 4.

-

analoge oder digitale Medien gesprächsunterstützend einzusetzen und

- 5.

-

über den Gesprächsanlass hinausgehende Kundenbedarfe zu erkennen und anzusprechen.

(2) Für den Nachweis nach Absatz 1 ist eines der folgenden Gebiete zugrunde zu legen:

- 1.

-

die Absicherung von Wohnen und Wohneigentum,

- 2.

-

die Absicherung von Berufsausübung und Freizeitgestaltung,

- 3.

-

die Absicherung von Mobilität und Reisen,

- 4.

-

die Förderung der Gesundheit sowie die Absicherung von Krankheit und Pflege,

- 5.

-

die Vorsorge für das Alter und die Vermögensbildung,

- 6.

-

die Absicherung des Einkommens und die Hinterbliebenenversorgung oder

- 7.

-

die Absicherung von Nicht-Privatkunden.

(3) Mit dem Prüfling wird ein Kundengespräch als Gesprächssimulation geführt.

(4) Für die Gesprächssimulation stellt der Prüfungsausschuss dem Prüfling zwei praxisbezogene Aufgaben aus dem nach Absatz 2 zugrunde gelegten Gebiet zur Auswahl. Der Prüfling hat eine der Aufgaben auszuwählen. Für die Auswahl der Aufgabe und die Vorbereitung auf die Gesprächssimulation stehen ihm insgesamt 15 Minuten zur Verfügung.

(5) Die Gesprächssimulation dauert höchstens 15 Minuten.

Prüfungsbereich

„Projektbezogene Prozesse in der Versicherungswirtschaft“

(1) Im Prüfungsbereich „Projektbezogene Prozesse in der Versicherungswirtschaft“ hat der Prüfling nachzuweisen, dass er in der Lage ist,

- 1.

-

die Bearbeitung einer komplexen berufstypischen Aufgabe prozessorientiert zu planen, durchzuführen und auszuwerten,

- 2.

-

die Aufgabe nachvollziehbar darzustellen und in den betrieblichen Zusammenhang einzuordnen,

- 3.

-

unterschiedliche Lösungswege zu entwickeln, eine Auswahl zu treffen, diese zu begründen und dabei insbesondere wirtschaftliche, ökologische und rechtliche Aspekte zu berücksichtigen,

- 4.

-

projektorientierte Arbeitsweisen in der Bearbeitung der Aufgabe anzuwenden,

- 5.

-

Ergebnisse der Aufgabenbearbeitung, insbesondere hinsichtlich der Wirtschaftlichkeit und Nachhaltigkeit, zu bewerten und

- 6.

-

den gewählten Lösungsweg sowie das gesamte Vorgehen während der Aufgabenbearbeitung zu reflektieren.

(2) Für den Nachweis nach Absatz 1 ist die nach § 9 Absatz 4 von den Ausbildenden mitgeteilte Wahlqualifikation zugrunde zu legen.

(3) Mit dem Prüfling wird ein fallbezogenes Fachgespräch geführt.

(4) Der Prüfling hat zur Vorbereitung auf das fallbezogene Fachgespräch zu der nach § 4 Absatz 3 ausgewählten Wahlqualifikation eigenständig im Ausbildungsbetrieb eine praxisbezogene Aufgabe durchzuführen. Die eigenständige Durchführung ist von dem oder der Ausbildenden zu bestätigen.

(5) Der Prüfling hat zu der praxisbezogenen Aufgabe einen Report zu erstellen. In dem Report hat er die Aufgabenstellung, die Zielsetzung, die Planung, das Vorgehen und das Ergebnis zu beschreiben und den Prozess zu reflektieren, der zu dem Ergebnis geführt hat. Der Report soll zwei bis vier Seiten umfassen.

(6) Der Report sowie die Bestätigung über die eigenständige Durchführung nach Absatz 4 Satz 2 müssen der zuständigen Stelle spätestens am ersten Tag des Teiles 2 der Abschlussprüfung vorliegen.

(7) Das fallbezogene Fachgespräch wird mit einer Darstellung der praxisbezogenen Aufgabe und des Lösungswegs durch den Prüfling eingeleitet. Die Darstellung soll eine Dauer von fünf Minuten nicht übersteigen und kann durch visualisierende Hilfsmittel unterstützt werden.

(8) Ausgehend von der durchgeführten praxisbezogenen Aufgabe und dem dazu erstellten Report entwickelt der Prüfungsausschuss für die ausgewählte Wahlqualifikation das fallbezogene Fachgespräch so, dass die Erfüllung der in Absatz 1 genannten Anforderungen nachgewiesen werden kann.

(9) Die Prüfungszeit für das fallbezogene Fachgespräch beträgt höchstens 20 Minuten einschließlich der einleitenden Darstellung des Prüflings nach Absatz 7.

(10) Bewertet wird nur die Leistung, die der Prüfling im fallbezogenen Fachgespräch erbringt. Nicht bewertet werden die Durchführung der praxisbezogenen Aufgabe und der Report.

Prüfungsbereich

„Wirtschafts- und Sozialkunde“

(1) Im Prüfungsbereich „Wirtschafts- und Sozialkunde“ hat der Prüfling nachzuweisen, dass er in der Lage ist, allgemeine wirtschaftliche und gesellschaftliche Zusammenhänge der Berufs- und Arbeitswelt darzustellen und zu beurteilen.

(2) Die Aufgaben müssen praxisbezogen sein. Der Prüfling hat die Aufgaben schriftlich zu bearbeiten.

(3) Die Prüfungszeit beträgt 60 Minuten.

Gewichtung der

Prüfungsbereiche und Anforderungen

für das Bestehen der Abschlussprüfung

(1) Die Bewertungen der einzelnen Prüfungsbereiche sind wie folgt zu gewichten:

| 1. | „Allgemeine Versicherungswirtschaft“ | mit 20 Prozent, |

| 2. | „Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“ | mit 30 Prozent, |

| 3. | „Kommunikation und Handeln im Kundenkontakt“ | mit 20 Prozent, |

| 4. | „Projektbezogene Prozesse in der Versicherungswirtschaft“ | mit 20 Prozent sowie |

| 5. | „Wirtschafts- und Sozialkunde“ | mit 10 Prozent. |

(2) Die Abschlussprüfung ist bestanden, wenn die Prüfungsleistungen – auch unter Berücksichtigung einer mündlichen Ergänzungsprüfung nach § 16 – wie folgt bewertet worden sind:

- 1.

-

im Gesamtergebnis von Teil 1 und Teil 2 mit mindestens „ausreichend“,

- 2.

-

im Ergebnis von Teil 2 mit mindestens „ausreichend“,

- 3.

-

im Prüfungsbereich „Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“ mit mindestens „ausreichend“,

- 4.

-

in mindestens zwei weiteren Prüfungsbereichen von Teil 2 mit mindestens „ausreichend“ und

- 5.

-

in keinem Prüfungsbereich von Teil 2 mit „ungenügend“.

Über das Bestehen ist ein Beschluss nach § 42 Absatz 1 Nummer 3 des Berufsbildungsgesetzes zu fassen.

Mündliche Ergänzungsprüfung

(1) Der Prüfling kann in einem Prüfungsbereich eine mündliche Ergänzungsprüfung beantragen.

(2) Dem Antrag ist stattzugeben,

- 1.

-

wenn er für einen der folgenden Prüfungsbereiche gestellt worden ist:

- a)

-

„Kundenbedarfsanalyse, Lösungsentwicklung und Versicherungsfallbearbeitung“ oder

- b)

-

„Wirtschafts- und Sozialkunde“,

- 2.

-

wenn der benannte Prüfungsbereich schlechter als mit „ausreichend“ bewertet worden ist und

- 3.

-

wenn die mündliche Ergänzungsprüfung für das Bestehen der Abschlussprüfung den Ausschlag geben kann.

Die mündliche Ergänzungsprüfung darf nur in einem einzigen Prüfungsbereich durchgeführt werden.

(3) Die mündliche Ergänzungsprüfung soll 15 Minuten dauern.

(4) Bei der Ermittlung des Ergebnisses für den Prüfungsbereich sind das bisherige Ergebnis und das Ergebnis der mündlichen Ergänzungsprüfung im Verhältnis 2 : 1 zu gewichten.

Zusatzqualifikation

Inhalt der Zusatzqualifikation

(1) Als Zusatzqualifikation kann die Ausbildung in einer Wahlqualifikation nach § 4 Absatz 3 vereinbart werden, die nicht im Rahmen der Berufsausbildung gewählt worden ist.

(2) Für die Vermittlung der Zusatzqualifikation ist die sachliche Gliederung des Abschnitts B der Anlage entsprechend anzuwenden.

Prüfung der Zusatzqualifikation

(1) Die Zusatzqualifikation wird auf Antrag des oder der Auszubildenden geprüft, wenn der oder die Auszubildende glaubhaft macht, dass ihm oder ihr die erforderlichen Fertigkeiten, Kenntnisse und Fähigkeiten vermittelt worden sind. Die Prüfung findet im zeitlichen Zusammenhang mit Teil 2 der Abschlussprüfung als gesonderte Prüfung statt.

(2) Für die Prüfung der Zusatzqualifikation ist § 13 entsprechend anzuwenden.

(3) Die Prüfung der Zusatzqualifikation ist bestanden, wenn die Prüfungsleistung mit mindestens „ausreichend“ bewertet worden ist.

Schlussvorschrift

Inkrafttreten, Außerkrafttreten

Diese Verordnung tritt am 1. August 2022 in Kraft. Gleichzeitig tritt die Verordnung über die Berufsausbildung zum Kaufmann für Versicherungen und Finanzen/zur Kauffrau für Versicherungen und Finanzen vom 17. Mai 2006 (BGBl. I S. 1187), die durch Artikel 1 der Verordnung vom 27. Mai 2014 (BGBl. I S. 690) geändert worden ist, außer Kraft.

Berlin, den 2. März 2022

Der Bundesminister

für Wirtschaft und Klimaschutz

In Vertretung

Sven Giegold

(zu § 3 Absatz 1)

Ausbildungsrahmenplan

für die Berufsausbildung zum Kaufmann für Versicherungen

und Finanzanlagen und zur Kauffrau für Versicherungen und Finanzanlagen

Abschnitt A: wahlqualifikationsübergreifende berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten

| Lfd. Nr. |

Berufsbildpositionen | Fertigkeiten, Kenntnisse und Fähigkeiten | Zeitliche Richtwerte in Wochen im |

|

|---|---|---|---|---|

| 1. bis 15. Monat |

16. bis 36. Monat |

|||

| 1 | 2 | 3 | 4 | |

| 1 | Prozesse in der Versicherungswirtschaft einschätzen und berücksichtigen (§ 4 Absatz 2 Nummer 1) |

|

2 | |

|

2 | |||

| 2 | Arbeit in der digitalisierten Versicherungswirtschaft gestalten (§ 4 Absatz 2 Nummer 2) |

|

4 | |

| 3 | Instrumente der kaufmänni- schen Steuerung und Kontrolle nutzen (§ 4 Absatz 2 Nummer 3) |

|

4 | |

|

||||

| 4 | Rechtliche und vertragliche Rahmenbedingungen einhalten (§ 4 Absatz 2 Nummer 4) |

|

12 | |

| 5 | Kundinnen und Kunden ganzheitlich beraten und betreuen (§ 4 Absatz 2 Nummer 5) |

|

13 | |

|

8 | |||

| 6 | Wohnen und Wohneigentum absichern (§ 4 Absatz 2 Nummer 6) |

|

18 | |

| 7 | Berufsausübung und Freizeit- gestaltung absichern (§ 4 Absatz 2 Nummer 7) |

|

10 | |

| 8 | Mobilität und Reisen absichern (§ 4 Absatz 2 Nummer 8) |

|

10 | |

| 9 | Gesundheit fördern, Krankheit und Pflege absichern (§ 4 Absatz 2 Nummer 9) |

|

10 | |

|

||||

| 10 | Für das Alter vorsorgen und Vermögen bilden (§ 4 Absatz 2 Nummer 10) |

|

20 | |

| 11 | Einkommen absichern und Hinterbliebene versorgen (§ 4 Absatz 2 Nummer 11) |

|

||

|

12 | |||

| 12 | Versicherungsfälle regulieren (§ 4 Absatz 2 Nummer 12) |

|

5 | |

Abschnitt B: berufsprofilgebende Fertigkeiten, Kenntnisse und Fähigkeiten in fünf Wahlqualifikationen von

jeweils sechs Monaten

| Lfd. Nr. |

Berufsbildpositionen | Fertigkeiten, Kenntnisse und Fähigkeiten | Zeitliche Richtwerte in Wochen im |

|

|---|---|---|---|---|

| 1. bis 15. Monat |

16. bis 36. Monat |

|||

| 1 | 2 | 3 | 4 | |

| 1 | Versicherungsfälle managen (§ 4 Absatz 3 Nummer 1) |

|

26 | |

| 2 | Risikomanagement durchführen (§ 4 Absatz 3 Nummer 2) |

|

26 | |

| 3 | Risiken für Nicht-Privatkunden absichern (§ 4 Absatz 3 Nummer 3) |

|

26 | |

| 4 | Im Vertrieb betriebswirtschaftlich arbeiten (§ 4 Absatz 3 Nummer 4) |

|

26 | |

| 5 | Digitalisierungsprozesse in der Versicherungswirtschaft initiieren und begleiten (§ 4 Absatz 3 Nummer 5) |

|

26 | |

Abschnitt C: wahlqualifikationsübergreifende integrativ zu vermittelnde Fertigkeiten, Kenntnisse und Fähig-

keiten

| Lfd. Nr. |

Berufsbildpositionen | Fertigkeiten, Kenntnisse und Fähigkeiten | Zeitliche Zuordnung |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 1 | Organisation des Ausbildungs- betriebes, Berufsbildung sowie Arbeits- und Tarifrecht (§ 4 Absatz 4 Nummer 1) |

|

|

| 2 | Sicherheit und Gesundheit bei der Arbeit (§ 4 Absatz 4 Nummer 2) |

|

|

|

während der gesamten Ausbildung |

||

| 3 | Umweltschutz und Nachhaltigkeit (§ 4 Absatz 4 Nummer 3) |

|

|

| 4 | Digitalisierte Arbeitswelt (§ 4 Absatz 4 Nummer 4) |

|

Rahmenlehrplan für den Ausbildungsberuf

Kaufmann für Versicherungen und Finanzanlagen und

Kauffrau für Versicherungen und Finanzanlagen

(Beschluss der Kultusministerkonferenz vom 17. Dezember 2021)

Vorbemerkungen

Dieser Rahmenlehrplan für den berufsbezogenen Unterricht der Berufsschule ist durch die Ständige Konferenz der Kultusminister der Länder beschlossen worden und mit der entsprechenden Ausbildungsordnung des Bundes (erlassen vom Bundesministerium für Wirtschaft und Energie oder dem sonst zuständigen Fachministerium im Einvernehmen mit dem Bundesministerium für Bildung und Forschung) abgestimmt.

Der Rahmenlehrplan baut grundsätzlich auf dem Niveau des Hauptschulabschlusses bzw. vergleichbarer Abschlüsse auf. Er enthält keine methodischen Festlegungen für den Unterricht. Der Rahmenlehrplan beschreibt berufsbezogene Mindestanforderungen im Hinblick auf die zu erwerbenden Abschlüsse.

Die Ausbildungsordnung des Bundes und der Rahmenlehrplan der Kultusministerkonferenz sowie die Lehrpläne der Länder für den berufsübergreifenden Lernbereich regeln die Ziele und Inhalte der Berufsausbildung. Auf diesen Grundlagen erwerben die Schülerinnen und Schüler den Abschluss in einem anerkannten Ausbildungsberuf sowie den Abschluss der Berufsschule.

Die Länder übernehmen den Rahmenlehrplan unmittelbar oder setzen ihn in eigene Lehrpläne um. Im zweiten Fall achten sie darauf, dass die Vorgaben des Rahmenlehrplanes zur fachlichen und zeitlichen Abstimmung mit der jeweiligen Ausbildungsordnung erhalten bleiben.

Bildungsauftrag der Berufsschule

Die Berufsschule und die Ausbildungsbetriebe erfüllen in der dualen Berufsausbildung einen gemeinsamen Bildungsauftrag.

Die Berufsschule ist dabei ein eigenständiger Lernort, der auf der Grundlage der Rahmenvereinbarung über die Berufsschule (Beschluss der Kultusministerkonferenz vom 12. März 2015 in der jeweils geltenden Fassung) agiert. Sie arbeitet als gleichberechtigter Partner mit den anderen an der Berufsausbildung Beteiligten zusammen und hat die Aufgabe, den Schülern und Schülerinnen die Stärkung berufsbezogener und berufsübergreifender Handlungskompetenz zu ermöglichen. Damit werden die Schülerinnen und Schüler zur Erfüllung der Aufgaben im Beruf sowie zur nachhaltigen Mitgestaltung der Arbeitswelt und der Gesellschaft in sozialer, ökonomischer, ökologischer und individueller Verantwortung, insbesondere vor dem Hintergrund sich wandelnder Anforderungen, befähigt. Das schließt die Förderung der Kompetenzen der jungen Menschen

- –

-

zur persönlichen und strukturellen Reflexion,

- –

-

zum verantwortungsbewussten und eigenverantwortlichen Umgang mit zukunftsorientierten Technologien, digital vernetzten Medien sowie Daten- und Informationssystemen,

- –

-

in berufs- und fachsprachlichen Situationen adäquat zu handeln,

- –

-

zum lebensbegleitenden Lernen sowie zur beruflichen und individuellen Flexibilität zur Bewältigung der sich wandelnden Anforderungen in der Arbeitswelt und Gesellschaft,

- –

-

zur beruflichen Mobilität in Europa und einer globalisierten Welt

ein.

Der Unterricht der Berufsschule basiert auf den für jeden staatlich anerkannten Ausbildungsberuf bundeseinheitlich erlassenen Ordnungsmitteln. Darüber hinaus gelten die für die Berufsschule erlassenen Regelungen und Schulgesetze der Länder.

Um ihren Bildungsauftrag zu erfüllen, muss die Berufsschule ein differenziertes Bildungsangebot gewährleisten, das

- –

-

in didaktischen Planungen für das Schuljahr mit der betrieblichen Ausbildung abgestimmte handlungsorientierte Lernarrangements entwickelt,

- –

-

einen Unterricht mit entsprechender individueller Förderung vor dem Hintergrund unterschiedlicher Erfahrungen, Fähigkeiten und Begabungen aller Schülerinnen und Schüler ermöglicht,

- –

-

ein individuelles und selbstorganisiertes Lernen in der digitalen Welt fördert,

- –

-

eine Förderung der bildungs-, berufs- und fachsprachlichen Kompetenz berücksichtigt,

- –

-

eine nachhaltige Entwicklung der Arbeits- und Lebenswelt und eine selbstbestimmte Teilhabe an der Gesellschaft unterstützt,

- –

-

für Gesunderhaltung und Unfallgefahren sensibilisiert,

- –

-

einen Überblick über die Bildungs- und beruflichen Entwicklungsperspektiven einschließlich unternehmerischer Selbstständigkeit aufzeigt, um eine selbstverantwortliche Berufs- und Lebensplanung zu unterstützen,

- –

-

an den relevanten wissenschaftlichen Erkenntnissen und Ergebnissen im Hinblick auf Kompetenzentwicklung und Kompetenzfeststellung ausgerichtet ist.

Zentrales Ziel von Berufsschule ist es, die Entwicklung umfassender Handlungskompetenz zu fördern. Handlungskompetenz wird verstanden als die Bereitschaft und Befähigung des Einzelnen, sich in beruflichen, gesellschaftlichen und privaten Situationen sachgerecht durchdacht sowie individuell und sozial verantwortlich zu verhalten.

Handlungskompetenz entfaltet sich in den Dimensionen von Fachkompetenz, Selbstkompetenz und Sozialkompetenz.

Fachkompetenz

Bereitschaft und Fähigkeit, auf der Grundlage fachlichen Wissens und Könnens Aufgaben und Probleme zielorientiert, sachgerecht, methodengeleitet und selbstständig zu lösen und das Ergebnis zu beurteilen.

Selbstkompetenz 1

Bereitschaft und Fähigkeit, als individuelle Persönlichkeit die Entwicklungschancen, Anforderungen und Einschränkungen in Familie, Beruf und öffentlichem Leben zu klären, zu durchdenken und zu beurteilen, eigene Begabungen zu entfalten sowie Lebenspläne zu fassen und fortzuentwickeln. Sie umfasst Eigenschaften wie Selbstständigkeit, Kritikfähigkeit, Selbstvertrauen, Zuverlässigkeit, Verantwortungs- und Pflichtbewusstsein. Zu ihr gehören insbesondere auch die Entwicklung durchdachter Wertvorstellungen und die selbstbestimmte Bindung an Werte.

Sozialkompetenz

Bereitschaft und Fähigkeit, soziale Beziehungen zu leben und zu gestalten, Zuwendungen und Spannungen zu erfassen und zu verstehen sowie sich mit anderen rational und verantwortungsbewusst auseinanderzusetzen und zu verständigen. Hierzu gehört insbesondere auch die Entwicklung sozialer Verantwortung und Solidarität.

Methodenkompetenz, kommunikative Kompetenz und Lernkompetenz sind immanenter Bestandteil von Fachkompetenz, Selbstkompetenz und Sozialkompetenz.

Methodenkompetenz

Bereitschaft und Fähigkeit zu zielgerichtetem, planmäßigem Vorgehen bei der Bearbeitung von Aufgaben und Problemen (zum Beispiel bei der Planung der Arbeitsschritte).

Kommunikative Kompetenz

Bereitschaft und Fähigkeit, kommunikative Situationen zu verstehen und zu gestalten. Hierzu gehört es, eigene Absichten und Bedürfnisse sowie die der Partner wahrzunehmen, zu verstehen und darzustellen.

Lernkompetenz

Bereitschaft und Fähigkeit, Informationen über Sachverhalte und Zusammenhänge selbstständig und gemeinsam mit anderen zu verstehen, auszuwerten und in gedankliche Strukturen einzuordnen. Zur Lernkompetenz gehört insbesondere auch die Fähigkeit und Bereitschaft, im Beruf und über den Berufsbereich hinaus Lerntechniken und Lernstrategien zu entwickeln und diese für lebenslanges Lernen zu nutzen.

Didaktische Grundsätze

Um dem Bildungsauftrag der Berufsschule zu entsprechen, werden die jungen Menschen zu selbstständigem Planen, Durchführen und Beurteilen von Arbeitsaufgaben im Rahmen ihrer Berufstätigkeit befähigt.

Lernen in der Berufsschule zielt auf die Entwicklung einer umfassenden Handlungskompetenz. Mit der didaktisch begründeten praktischen Umsetzung – zumindest aber der gedanklichen Durchdringung – aller Phasen einer beruflichen Handlung in Lernsituationen wird dabei Lernen in und aus der Arbeit vollzogen.

Handlungsorientierter Unterricht im Rahmen der Lernfeldkonzeption orientiert sich prioritär an handlungssystematischen Strukturen und stellt gegenüber vorrangig fachsystematischem Unterricht eine veränderte Perspektive dar. Nach lerntheoretischen und didaktischen Erkenntnissen sind bei der Planung und Umsetzung handlungsorientierten Unterrichts in Lernsituationen folgende Orientierungspunkte zu berücksichtigen:

- –

-

Didaktische Bezugspunkte sind Situationen, die für die Berufsausübung bedeutsam sind.

- –

-

Lernen vollzieht sich in vollständigen Handlungen, möglichst selbst ausgeführt oder zumindest gedanklich nachvollzogen.

- –

-

Handlungen fördern das ganzheitliche Erfassen der beruflichen Wirklichkeit in einer zunehmend globalisierten und digitalisierten Lebens– und Arbeitswelt (zum Beispiel ökonomische, ökologische, rechtliche, technische, sicherheitstechnische, berufs-, fach- und fremdsprachliche, soziale und ethische Aspekte).

- –

-

Handlungen greifen die Erfahrungen der Lernenden auf und reflektieren sie in Bezug auf ihre gesellschaftlichen Auswirkungen.

- –

-

Handlungen berücksichtigen auch soziale Prozesse, zum Beispiel die Interessenerklärung oder die Konfliktbewältigung, sowie unterschiedliche Perspektiven der Berufs- und Lebensplanung.

Berufsbezogene Vorbemerkungen

Der vorliegende Rahmenlehrplan für die Berufsausbildung zum Kaufmann für Versicherungen und Finanzanlagen und zur Kauffrau für Versicherungen und Finanzanlagen ist mit der Versicherungs-und-Finanzanlagen-Kaufleute-Ausbildungsverordnung vom 2. März 2022 (BGBl. I S. 291) abgestimmt.

Der Rahmenlehrplan für den Ausbildungsberuf Kaufmann für Versicherungen und Finanzen und Kauffrau für Versicherungen und Finanzen (Beschluss der Kultusministerkonferenz vom 8. März 2006 in der Fassung vom 27. September 2013) wird durch den vorliegenden Rahmenlehrplan aufgehoben.

In Ergänzung des Berufsbildes (Bundesinstitut für Berufsbildung unter http://www.bibb.de) sind folgende Aspekte im Rahmen des Berufsschulunterrichtes bedeutsam:

Kaufleute für Versicherungen und Finanzanlagen sind in Unternehmen tätig, die Versicherungs- und Finanzdienstleistungen anbieten. Sie beraten und begleiten Kundinnen und Kunden mit dem Ziel, eine langfristige, vertrauensvolle Kundenbeziehung aufzubauen und zu intensivieren.

Die Lernfelder orientieren sich an den Arbeits- und Geschäftsprozessen in der betrieblichen Realität und beziehen sich ausschließlich auf Privatkundschaft. Typische berufliche Handlungsfelder sind die Kundengewinnung, die Kundenberatung und die Angebotserstellung, der Vertragsabschluss, die Bestandskundenbetreuung und die Schadenbearbeitung. Eine zentrale Tätigkeit von Kaufleuten für Versicherungen und Finanzanlagen ist die rechtssichere Beratung und Betreuung von Kundinnen und Kunden im Lebenszyklus. Die Lernfelder sind methodisch-didaktisch so umzusetzen, dass sie zu einer umfassenden beruflichen Handlungskompetenz führen. Diese beinhaltet fundiertes Fachwissen, vernetztes, analytisches und kritisches Denken, kommunikative und kollaborative Fähigkeiten.

Die Förderung berufs- und fachsprachlicher sowie fremdsprachlicher Kompetenzen ist in den Lernfeldern integriert und ist darüber hinaus im berufsübergreifenden Bereich fortzuführen.

Der Kompetenzerwerb im Kontext der digitalen Arbeits- und Geschäftswelt ist integrativer Bestandteil der Lernfelder.

In den Lernfeldern werden die Dimensionen der Nachhaltigkeit – Ökonomie, Ökologie und Soziales –, des wirtschaftlichen Denkens, der soziokulturellen Unterschiede und der Inklusion berücksichtigt.

Die in den Lernfeldern formulierten Kompetenzen beschreiben den Qualifikationsstand am Ende des Lernprozesses und stellen einen Mindestumfang dar. Inhalte sind in Kursivschrift nur dann aufgeführt, wenn die in den Zielformulierungen beschriebenen Kompetenzen konkretisiert werden sollen. Die Ergänzung von Inhalten zur weiteren Konkretisierung der einzelnen Kompetenzen liegt im Ermessen der Lehrkraft bzw. des Lehrerteams und orientiert sich an den jeweils gewählten exemplarischen Lern- und Handlungssituationen. Regionale Aspekte sowie aktuelle Entwicklungen und Einsatzschwerpunkte des Berufs sollten dabei angemessene Berücksichtigung finden.

In den einzelnen Lernfeldern ist von Bedarfsfeldern die Rede. Ein Bedarfsfeld ist eine Bündelung von Einzelbedarfen der Lebenssituation der Kundinnen und Kunden, zu dem Versicherungen zielgerichtete Lösungen anbieten. Im vorliegenden Rahmenlehrplan erfolgt eine Unterteilung in die sieben Bedarfsfelder „Wohnen“, „Rechtsstreitigkeiten und Ansprüche Dritter“, „Mobilität und Reisen“, „Arbeitskraft“, „Gesundheit“, „Finanzanlagen“ und „Alters- und Hinterbliebenenversorgung“.

Im ersten Ausbildungsjahr ist das Lernfeld 2 „Kundenberatungsgespräche zu Versicherungsverträgen vorbereiten“ als übergeordnetes Lernfeld in Vorbereitung zu den einzelnen Bedarfsfeldern vorgesehen und ist in der Regel vor den Lernfeldern 4 „Kunden im Bedarfsfeld Wohnen beraten“ und 5 „Kunden im Bedarfsfeld Rechtstreitigkeiten und Ansprüche Dritter beraten“ zu unterrichten. Es wird empfohlen die Kundenberatungsgespräche in Lernfeld 3 „Kunden über verschiedene Kommunikations- und Vertriebskanäle gewinnen“ auf die Bedarfsfelder der Lernfelder 4 oder 5 zu beziehen.

Im zweiten Ausbildungsjahr ist beim Lernfeld 6 „Kunden im Bedarfsfeld Mobilität und Reisen beraten“ eine Verknüpfung der Reisegepäckversicherung mit der Außenversicherung aus Lernfeld 4 „Kunden im Bedarfsfeld Wohnen beraten“ zu bilden.

Im dritten Ausbildungsjahr wird empfohlen, die Lernfelder 10 „Kunden im Bedarfsfeld Finanzanlagen“ und 11 „Kunden im Bedarfsfeld Alters- und Hinterbliebenenversorgung beraten“ idealerweise parallel zu unterrichten, da viele Aspekte ineinandergreifen. Das Lernfeld 12 verbindet das Controlling und die Kosten- und Leistungsrechnung mit dem Projektmanagement und baut auf den Inhalten der Lernfelder 3 „Kunden über verschiedene Kommunikations- und Vertriebskanäle gewinnen“ und 9 „Geschäftsprozesse erfassen und dokumentieren“ auf.

Darüber hinaus sind weitere Verknüpfungen zwischen einzelnen Lernfeldern möglich.

Praxis- und berufsbezogene Lernsituationen nehmen eine zentrale Stellung in der Unterrichtsgestaltung ein. Die Branchenvielfalt sollte dabei berücksichtigt werden.

Aufgrund ihrer Prüfungsrelevanz sind die Lernfelder 1 bis 6 des Rahmenlehrplans vor Teil 1 der Abschlussprüfung zu unterrichten.

Lernfelder

Übersicht über die Lernfelder für den Ausbildungsberuf

Kaufmann für Versicherungen und Finanzanlagen und

Kauffrau für Versicherungen und Finanzanlagen

| Lernfelder | Zeitrichtwerte in Unterrichtsstunden |

|||

|---|---|---|---|---|

| Nr. | 1. Jahr | 2. Jahr | 3. Jahr | |

| 1 | Die eigene Rolle im Betrieb und Arbeitsleben mitgestalten | 40 | ||

| 2 | Kundenberatungsgespräche zu Versicherungsverträgen vorbereiten | 40 | ||

| 3 | Kunden über verschiedene Kommunikations- und Vertriebskanäle gewinnen | 40 | ||

| 4 | Kunden im Bedarfsfeld Wohnen beraten | 120 | ||

| 5 | Kunden im Bedarfsfeld Rechtstreitigkeiten und Ansprüche Dritter beraten | 80 | ||

| 6 | Kunden im Bedarfsfeld Mobilität und Reisen beraten | 80 | ||

| 7 | Kunden im Bedarfsfeld Arbeitskraft beraten | 60 | ||

| 8 | Kunden im Bedarfsfeld Gesundheit beraten | 60 | ||

| 9 | Geschäftsprozesse erfassen und dokumentieren | 80 | ||

| 10 | Kunden im Bedarfsfeld Finanzanlagen beraten | 60 | ||

| 11 | Kunden im Bedarfsfeld Altersversorgung und Absicherung der Hinterbliebenen beraten | 60 | ||

| 12 | Geschäftsprozesse steuern und Bestandskundschaft im Lebenszyklus binden | 80 | ||

| 13 | Wirtschaftliche Einflüsse auf den Versicherungsmarkt analysieren und beurteilen | 80 | ||

| Summen: insgesamt 880 Stunden | 320 | 280 | 280 | |

| Lernfeld 1: |

Die eigene Rolle im Betrieb und Arbeitsleben mitgestalten |

1. Ausbildungsjahr Zeitrichtwert: 40 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, ihre Rolle als Auszubildende, als Mitarbeiterinnen und Mitarbeiter und ihre eigene Stellung im Arbeitsleben selbstverantwortlich wahrzunehmen und mitzugestalten.

Die Schülerinnen und Schüler orientieren sich, in der für sie neuen Lebenssituation, in ihrem Betrieb. Dazu analysieren sie unter Verwendung einschlägiger Gesetzestexte ihre Rechte und Pflichten im dualen System der Berufsausbildung (Berufsbildungsgesetz, Ausbildungsordnung, Ausbildungsvertrag, Jugendarbeitsschutzgesetz) und setzen sich mit ihren Mitbestimmungsrechten durch die Jugend- und Auszubildendenvertretung (Betriebsverfassungsgesetz) auseinander. Dabei artikulieren sie ihre Interessen sachlich und sprachlich angemessen und vertreten gegenüber anderen überzeugend ihre Meinung. Die Schülerinnen und Schüler planen ihre zukünftige berufliche Tätigkeit. Hierzu informieren sie sich über wichtige arbeitsvertragliche Regelungen (Inhalt, Abschluss, Kündigung des Arbeitsvertrages), über Schutzvorschriften für Arbeitnehmer und Arbeitnehmerinnen (Kündigungsschutz, Arbeitszeit, Urlaub, Mutterschutz, Elternzeit, Elterngeld, Schwerbehinderung), über Betriebsvereinbarungen und über das geltende Tarifrecht. Sie überprüfen mittels digitaler Medien die Positionen der eigenen Entgeltabrechnungen. Sie bewerten und reflektieren Beurteilungen und Arbeitszeugnisse. Die Schülerinnen und Schüler nehmen eine aktive Rolle im Betrieb ein, berücksichtigen dabei gesellschaftliche, ökologische und ökonomische Anforderungen und leiten daraus eigene Wertvorstellungen ab. Sie erläutern die Notwendigkeit des lebenslangen Lernens für sich und zeigen wachsende Anforderungen des gesellschaftlichen und technologischen Wandels auf. Sie beschreiben Möglichkeiten der beruflichen Fort- und Weiterbildung. Die Schülerinnen und Schüler bereiten auch im Team Präsentationen ihrer Arbeitsergebnisse vor und wählen zwischen analogen und digitalen Medien aus, präsentieren strukturiert und adressatengerecht. Dabei beachten sie die Vorschriften zum Datenschutz in Bezug auf betriebliche Daten und des Urheberrechts. Die Schülerinnen und Schüler beurteilen das eigene Verhalten selbstkritisch und nehmen konstruktives Feedback an. Sie reflektieren eigene Arbeitsprozesse und formulieren Konsequenzen für ihre persönliche Arbeitswelt. |

||

| Lernfeld 2: |

Kundenberatungsgespräche zu Versicherungsverträgen vorbereiten |

1. Ausbildungsjahr Zeitrichtwert: 40 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, unter Berücksichtigung der rechtlichen Rahmenbedingungen Kundenberatungsgespräche zu Versicherungsverträgen vorzubereiten.

Die Schülerinnen und Schüler analysieren die Rechts- und Geschäftsfähigkeit von Kundinnen und Kunden (Versicherungsnehmerin und -nehmer) und bereiten unter Beachtung rechtlicher und betrieblicher Vorgaben (Allgemeine Versicherungsbedingungen, Versicherungsvertragsgesetz, Bürgerliches Gesetzbuch, Verordnung über Informationspflichten bei Versicherungsverträgen) den Abschluss von Versicherungsverträgen (Antrags- und Invitatiomodell) vor. Die Schülerinnen und Schüler machen sich mit den Grundlagen des Versicherungsrechts und den allgemeinen Rechtsgrundlagen (Willenserklärungen, Rechtsgeschäfte, Informationspflichten des Versicherers, Anzeigepflichten von Versicherungsnehmerin und -nehmer, Datenschutzklauseln) vertraut und informieren sich über die Rechte und Pflichten der Kundinnen und Kunden vor und nach dem Beginn der Versicherung, zu deren Beendigung sowie über die Folgen bei Verletzung der gesetzlichen und vertraglichen Regelungen (Versicherungsbeginne,Prämienverzug, vorvertragliche Anzeigepflicht, Kündigung, Rücktritt, Widerruf, Widerspruch). Die Schülerinnen und Schüler bereiten Kundenberatungsgespräche vor, mit deren Hilfe sie die persönlichen und wirtschaftlichen Verhältnisse der Kundinnen und Kunden sowie deren Bedarfe und Wünsche ermitteln, diese über die Dokumentations-, Beratungs- und Informationspflichten aufklären und auf Möglichkeiten der Konfliktlösung und Schlichtung (Ombudsmann, Bundesanstalt für Finanzdienstleistungsaufsicht) verweisen. Dabei berücksichtigen sie die Belange des Datenschutzes. Die Schülerinnen und Schüler kontrollieren ihre Planung hinsichtlich der rechtlichen und betrieblichen Vorgaben. Sie bewerten ihre Vorgehensweise bei der Vorbereitung und diskutieren Verbesserungsmöglichkeiten. |

||

| Lernfeld 3: |

Kunden über verschiedene Kommunikations- und Vertriebskanäle gewinnen |

1. Ausbildungsjahr Zeitrichtwert: 40 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kommunikationskanäle kundenorientiert unter Berücksichtigung berufssprachlicher Handlungssituationen zu gestalten, Kundenberatungsgespräche in der digitalen Arbeitswelt durchzuführen und diese zu reflektieren.

Die Schülerinnen und Schüler werten kundenspezifische Vorgaben aus und identifizieren Anlässe zur Kundenkommunikation über verschiedene Vertriebskanäle unter Berücksichtigung der Vertriebsorganisation (Angestellter im Außendienst, Ausschließlichkeitsvertreter, Mehrfirmenvertreter, Versicherungsmakler, Versicherungsberater, Annexvermittler, Direktversicherer, Strukturvertrieb). Sie erfassen die Bedeutung der Gewinnung von Neukundinnen und Neukunden für die Versicherungswirtschaft. Die Schülerinnen und Schüler informieren sich über eine adressatengerechte Kommunikation über verschiedene Medien unter Einhaltung von Datenschutz und Datensicherheit. Dabei berücksichtigen sie sowohl klassische als auch digitale Kommunikationskanäle und behalten innovative Entwicklungen im Blick. Sie machen sich mit Fragetechniken, Kommunikationsregeln und Einwandbehandlungen vertraut. Sie unterscheiden die ökonomischen, sozialen und ökologischen Chancen und Risiken von analogen und digitalen Kommunikationskanälen und wägen deren Einsatz und Umsetzung für die Kundenkommunikation situationsgerecht, bedarfsgerecht und vertriebsunterstützend ab. Sie informieren sich über die geltenden rechtlichen Regelungen zur Nutzung von Kommunikationskanälen und Durchführung von Kundenberatungsgesprächen. Die Schülerinnen und Schüler wählen entsprechende, aufeinander abgestimmte Kommunikationskanäle aus. Sie erstellen für ihre Kundinnen und Kunden Kommunikationsangebote unter Berücksichtigung des Kundenprofils, der Kosten-Nutzen-Überlegungen, der notwendigen technischen Voraussetzungen sowie der Einhaltung der Vorgaben des Datenschutzes und der Datensicherheit. Sie entwickeln ein Konzept zur Umsetzung des Kundenberatungsgespräches unter Festlegung eines Gesprächsziels und planen das Kundengespräch unter Beachtung der verschiedenen Phasen eines Kundenberatungsprozesses. Sie entwickeln für das Gespräch einen Evaluationsbogen. Die Schülerinnen und Schüler führen Kundenberatungsgespräche durch. Sie kommunizieren – auch in einer Fremdsprache – mit den Kundinnen und Kunden und passen sich dabei den unterschiedlichen Kommunikationsanforderungen und Gesprächsregeln der jeweiligen Kanäle an. Sie versetzen sich in die Lage der Kundinnen und Kunden, bauen ein Vertrauensverhältnis auf und ermitteln Interessen und Bedürfnisse durch gezielte Fragestellungen. Sie berücksichtigen berufssprachliche Handlungssituationen und zeigen Empathie für kulturbedingte Besonderheiten. Die Schülerinnen und Schüler wenden Strategien zur Lösung von Konflikten an und begegnen Kundeneinwänden überzeugend. Sie nutzen die Kommunikation mit den Kundinnen und Kunden auch zur Erfassung veränderter Kundenbedürfnisse. Die Schülerinnen und Schüler prüfen den vertrieblichen Erfolg der ausgewählten Kommunikationsaktivitäten und dokumentieren diesen. Die Schülerinnen und Schüler reflektieren das Kundengespräch mit Hilfe ihres entwickelten Evaluationsbogens, optimieren das Kommunikationsverhalten und die Kommunikationsform und planen Anpassungs- und Verbesserungsmöglichkeiten. |

||

| Lernfeld 4: |

Kunden im Bedarfsfeld Wohnen beraten | 1. Ausbildungsjahr Zeitrichtwert: 120 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden zum Abschluss von Hausrat- und Wohngebäudeversicherungsverträgen zu beraten, Verträge im Bedarfsfeld Wohnen anzubahnen, den Kundenbestand zu pflegen sowie Lösungen im Schadenfall aufzuzeigen.

Die Schülerinnen und Schüler analysieren fallbezogene Risiken im Wohnumfeld der Kundschaft und ermitteln die Kundenbedarfe. Hierzu holen sie auch über digitale Kanäle Informationen von ihren Kundinnen und Kunden ein. Sie informieren sich über relevante Vertragsarten und erörtern den Umfang und die Möglichkeiten des bedarfsgerechten Versicherungsschutzes (versicherte Gefahren und Schäden, versicherte Sachen und Kosten, Ausschlüsse, räumlicher Geltungsbereich) anhand der Allgemeinen Hausrat Versicherungsbedingungen und Allgemeinen Wohngebäude Versicherungsbedingungen. Die Schülerinnen und Schüler planen kundenspezifische, nachhaltige Versicherungslösungen, indem sie risikorelevante Daten erfassen (Versicherungswert, Risiko- und Gefahrenumstände), das Risiko beurteilen, eine bedarfsgerechte Versicherungssumme ermitteln, Beiträge der Hausrat- und Wohngebäudeversicherung berechnen und Angebotsalternativen erarbeiten. Im Beratungsgespräch erläutern die Schülerinnen und Schüler den Kundinnen und Kunden Möglichkeiten der Erweiterung des Versicherungsschutzes (Wertsachen,Elementargefahren, Klauseln, Glasversicherung, Smart-Home) und informieren sie über Obliegenheiten vor Eintritt des Schadenfalls (Gefahrenerhöhung, Sicherheitsvorschriften) und im Versicherungsfall. Sie bereiten den Abschluss von Hausrat- und Wohngebäudeversicherungsverträgen vor und verwenden im Beratungsgespräch Gesprächstechniken zur Einwandbehandlung. Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler den Versicherungsschutz ihrer Kundinnen und Kunden und beraten diese bei Änderungen der individuellen Lebenssituation (Wohnungswechsel, Änderung des Versicherungswertes, Veräußerung und Vererbung eines versicherten Gebäudes). Im Sinne einer langfristigen Kundenbindung optimieren sie den Versicherungsschutz ihrer Kundinnen und Kunden und berechnen Nach- und Rückbeiträge. Im Schadenfall führen die Schülerinnen und Schüler die formelle und materielle Deckungsprüfung durch. Sie beurteilen den Schaden, berechnen die Entschädigung und berücksichtigen hierbei eine mögliche Unter- und Mehrfachversicherung. Sie informieren die Versicherungsnehmerinnen und die Versicherungsnehmer – auch mithilfe digitaler Medien – über die Schadenregulierung und weisen sie auf ihre Rechte und Pflichten hin. In Hinblick auf Kundenzufriedenheit und Kundenbindung reflektieren die Schülerinnen und Schüler ihr Service- und Kommunikationsverhalten im Beratungsgespräch und holen sich ein Kundenfeedback ein. |

||

| Lernfeld 5: |

Kunden im Bedarfsfeld Rechtstreitigkeiten und Ansprüche Dritter beraten | 1. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden über Vorsorgemöglichkeiten im Falle von Rechtstreitigkeiten und bei Ansprüchen Dritter zu beraten, notwendige Vertragsänderungen zu berücksichtigen und Leistungsfälle zu bearbeiten.

Die Schülerinnen und Schüler grenzen die Bereiche des öffentlichen Rechts und des Privatrechts voneinander ab und unterscheiden die verschiedenen Instanzen der ordentlichen Gerichtsbarkeit. Sie analysieren Risikosituationen, die zu privatrechtlichen Schadensersatzansprüchen und Rechtsstreitigkeiten führen können. Die Schülerinnen und Schüler ermitteln die Kundenbedarfe zur Absicherung des eigenen Vermögens (Haftpflichtversicherung) und zur Durchsetzung der eigenen Rechte (Rechtsschutzversicherung). Hierbei informieren sich die Schülerinnen und Schüler über das Haftungsrecht (Verpflichtung zum Schadenersatz) und die Haftungsarten (reine und vermuteteVerschuldenshaftung, Gefährdungshaftung) in den entsprechenden Rechtsgrundlagen. In diesem Zusammenhang unterscheiden sie zwischen der Beweislast und der umgekehrten Beweislast des Haftpflichtrechts. Die Schülerinnen und Schüler planen kundenspezifische Haftpflicht- und Rechtsschutzversicherungslösungen für die Kundinnen und Kunden und ihre Familienangehörigen (Privathaftpflichtversicherung, Tierhalter-Haftpflichtversicherung, Haus- und Grundbesitzerhaftpflichtversicherung, Bauherrenhaftpflichtversicherung, Gewässerschadenhaftpflichtversicherung, Privatrechtsschutzversicherung, Berufsrechtsschutzversicherung, Verkehrsrechtsschutzversicherung, Fahrzeugrechtsschutzversicherung, Fahrerrechtsschutzversicherung, Wohnungs- und Grundstücksrechtsschutzversicherung). Sie erläutern den Versicherungsumfang der jeweiligen Produkte und erstellen bedarfsgerechte Angebote für die Privathaftpflicht- sowie die Rechtsschutzversicherung. Im Beratungsgespräch unterbreiten die Schülerinnen und Schüler den Kundinnen und Kunden Vorschläge zur Risikobewältigung. Sie erfassen unter Beachtung des Datenschutzes und der Datensicherheit die zur Risikobeurteilung notwendigen Daten, nehmen Anträge auf und bereiten den Abschluss von Haftpflicht- und Rechtsschutzversicherungen vor. Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler den Versicherungsschutz ihrer Kundinnen und Kunden und beraten diese bei Änderungen der individuellen Risikosituation (Volljährigkeit, Beginn der Berufstätigkeit, Heirat, Änderung der Familienkonstellation). Im Sinne einer langfristigen Kundenbindung optimieren sie den Versicherungsschutz ihrer Kundinnen und Kunden. Im Leistungsfall führen die Schülerinnen und Schüler die formelle und materielle Deckungsprüfung (Prämienverzug, Geltungsbereich, Wartezeiten, Ausschlüsse) durch. Sie beurteilen den Leistungsfall, berechnen die Entschädigung, informieren die Versicherungsnehmerinnen und Versicherungsnehmer – auch mithilfe digitaler Medien – über die Regulierung und weisen sie auf ihre Rechte und Pflichten hin. In Hinblick auf Kundenzufriedenheit und Kundenbindung reflektieren die Schülerinnen und Schüler ihr Service- und Kommunikationsverhalten im Beratungsgespräch und holen sich ein Kundenfeedback ein. |

||

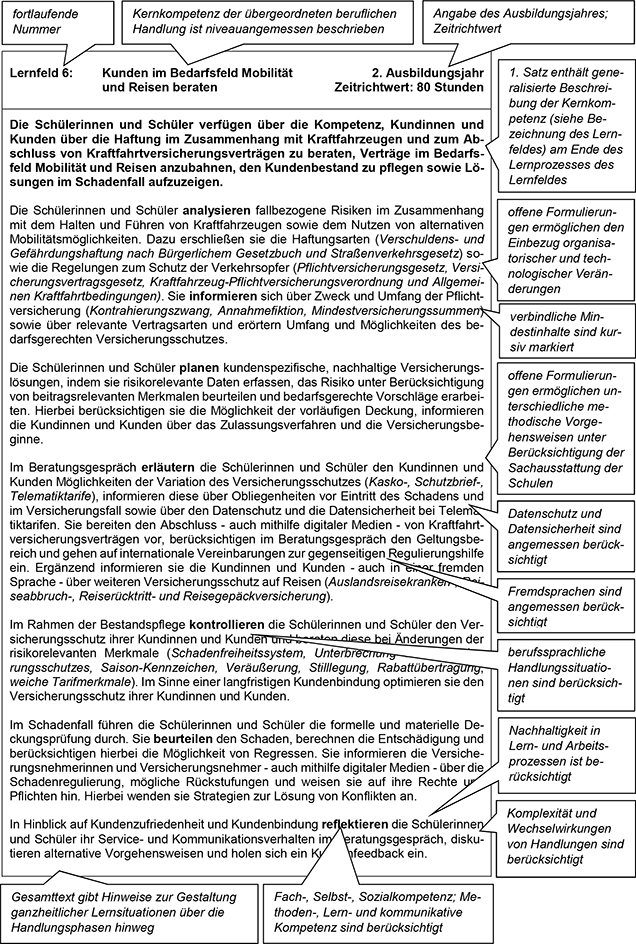

| Lernfeld 6: |

Kunden im Bedarfsfeld Mobilität und Reisen beraten |

2. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden über die Haftung im Zusammenhang mit Kraftfahrzeugen und zum Abschluss von Kraftfahrtversicherungsverträgen zu beraten, Verträge im Bedarfsfeld Mobilität und Reisen anzubahnen, den Kundenbestand zu pflegen sowie Lösungen im Schadenfall aufzuzeigen.

Die Schülerinnen und Schüler analysieren fallbezogene Risiken im Zusammenhang mit dem Halten und Führen von Kraftfahrzeugen sowie dem Nutzen von alternativen Mobilitätsmöglichkeiten. Dazu erschließen sie die Haftungsarten (Verschuldens- und Gefährdungshaftung nachBürgerlichem Gesetzbuch und Straßenverkehrsgesetz) sowie die Regelungen zum Schutz der Verkehrsopfer (Pflichtversicherungsgesetz, Versicherungsvertragsgesetz, Kraftfahrzeug-Pflichtversicherungsverordnung und Allgemeinen Kraftfahrtbedingungen). Sie informieren sich über Zweck und Umfang der Pflichtversicherung (Kontrahierungszwang, Annahmefiktion, Mindestversicherungssummen) sowie über relevante Vertragsarten und erörtern Umfang und Möglichkeiten des bedarfsgerechten Versicherungsschutzes. Die Schülerinnen und Schüler planen kundenspezifische, nachhaltige Versicherungslösungen, indem sie risikorelevante Daten erfassen, das Risiko unter Berücksichtigung von beitragsrelevanten Merkmalen beurteilen und bedarfsgerechte Vorschläge erarbeiten. Hierbei berücksichtigen sie die Möglichkeit der vorläufigen Deckung, informieren die Kundinnen und Kunden über das Zulassungsverfahren und die Versicherungsbeginne. Im Beratungsgespräch erläutern die Schülerinnen und Schüler den Kundinnen und Kunden Möglichkeiten der Variation des Versicherungsschutzes (Kasko-, Schutzbrief-, Telematiktarife), informieren diese über Obliegenheiten vor Eintritt des Schadens und im Versicherungsfall sowie über den Datenschutz und die Datensicherheit bei Telematiktarifen. Sie bereiten den Abschluss – auch mithilfe digitaler Medien – von Kraftfahrtversicherungsverträgen vor, berücksichtigen im Beratungsgespräch den Geltungsbereich und gehen auf internationale Vereinbarungen zur gegenseitigen Regulierungshilfe ein. Ergänzend informieren sie die Kundinnen und Kunden – auch in einer fremden Sprache – über weiteren Versicherungsschutz auf Reisen (Auslandsreisekranken-, Reiseabbruch-, Reiserücktritt- und Reisegepäckversicherung). Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler den Versicherungsschutz ihrer Kundinnen und Kunden und beraten diese bei Änderungen der risikorelevanten Merkmale (Schadenfreiheitssystem, Unterbrechung des Versicherungsschutzes, Saison-Kennzeichen, Veräußerung, Stilllegung, Rabattübertragung, Rabattschutz, weiche Tarifmerkmale). Im Sinne einer langfristigen Kundenbindung optimieren sie den Versicherungsschutz ihrer Kundinnen und Kunden. Im Schadenfall führen die Schülerinnen und Schüler die formelle und materielle Deckungsprüfung durch. Sie beurteilen den Schaden, berechnen die Entschädigung und berücksichtigen hierbei die Möglichkeit von Regressen. Sie informieren die Versicherungsnehmerinnen und Versicherungsnehmer – auch mithilfe digitaler Medien – über die Schadenregulierung, mögliche Rückstufungen und weisen sie auf ihre Rechte und Pflichten hin. Hierbei wenden sie Strategien zur Lösung von Konflikten an. In Hinblick auf Kundenzufriedenheit und Kundenbindung reflektieren die Schülerinnen und Schüler ihr Service- und Kommunikationsverhalten im Beratungsgespräch, diskutieren alternative Vorgehensweisen und holen sich ein Kundenfeedback ein. |

||

| Lernfeld 7: |

Kunden im Bedarfsfeld Arbeitskraft beraten |

2. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden über Vorsorgemöglichkeiten im Falle der Beeinträchtigung und des Verlustes der Arbeitskraft zu beraten, notwendige Vertragsänderungen zu berücksichtigen und Leistungsfälle zu bearbeiten.

Die Schülerinnen und Schüler analysieren fallbezogene Risiken im Beruf, in der Schule und in der Freizeit, die die Arbeitskraft der Kundinnen und Kunden gefährden, und ermitteln die Kundenbedarfe. Hierbei informieren sich die Schülerinnen und Schüler in den entsprechenden Rechtsgrundlagen (Sozialgesetzbuch, Allgemeine und Besondere Unfallversicherungsbedingungen, Allgemeine Bedingungen für die Berufsunfähigkeitsversicherung). In diesem Zusammenhang unterscheiden sie zwischen Arbeits- und Berufsunfähigkeit, Erwerbsminderung sowie Invalidität infolge von Krankheiten und Unfällen (einfacher und erweiterter Unfallbegriff). Die Schülerinnen und Schüler planen kundenspezifische Versicherungslösungen für die Kundinnen und Kunden und ihre Familienangehörigen, indem sie risikorelevante Daten (persönliche und berufliche Verhältnisse) erfassen, das Risiko beurteilen und bedarfsgerechte Angebote für die private Unfallversicherung (Invaliditätsleistung, Gliedertaxe, Progression, Unfallrente, Assistance-Leistungen) und für die Berufsunfähigkeitsversicherung (Berufsunfähigkeitsrente) erstellen. Sie ermitteln Beiträge der privaten Unfallversicherung (Gefahrengruppen) und Berufsunfähigkeitsversicherung (Berufsgruppen). Im Beratungsgespräch erläutern die Schülerinnen und Schüler den Kundinnen und Kunden die vorvertragliche Anzeigepflicht und zeigen die Rechtsfolgen bei Verletzung dieser Pflicht auf. Die Schülerinnen und Schüler erfassen unter Beachtung des Datenschutzes und der Datensicherheit die zur Risikobeurteilung notwendigen Daten, nehmen Anträge auf und bereiten den Abschluss von privaten Unfallversicherungen und Berufsunfähigkeitsversicherungen vor. Hierbei informieren sie Kundinnen und Kunden über steuerliche Aspekte. Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler den Versicherungsschutz ihrer Kundinnen und Kunden und beraten diese bei Änderungen der individuellen Lebenssituation (Volljährigkeit, Berufstätigkeit, Familienkonstellation, Wegzug, Renteneintritt). Im Sinne einer langfristigen Kundenbindung optimieren sie den Versicherungsschutz ihrer Kundinnen und Kunden und berechnen Nach- und Rückbeiträge. Im Leistungsfall führen die Schülerinnen und Schüler die formelle und materielle Deckungsprüfung (Vertragsverhältnis, Prämienverzug, Obliegenheitsverletzungen, Verweisbarkeit, Leistung von anderen Kostenträgern) durch. Sie beurteilen den Leistungsfall, berechnen die Entschädigung (Vorinvalidität, Mitwirkung), informieren die Versicherungsnehmerinnen und Versicherungsnehmer – auch mithilfe digitaler Medien – über die Regulierung und weisen sie auf ihre Rechte und Pflichten hin. In Hinblick auf Kundenzufriedenheit und Kundenbindung reflektieren die Schülerinnen und Schüler ihr Service- und Kommunikationsverhalten im Beratungsgespräch und holen sich ein Kundenfeedback ein. |

||

| Lernfeld 8: |

Kunden im Bedarfsfeld Gesundheit beraten |

2. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden über Vorsorgemöglichkeiten im Falle der Entstehung von Krankheitskosten und bei Eintritt von Pflegebedürftigkeit zu beraten, notwendige Vertragsänderungen zu berücksichtigen und Leistungsfälle dem Grunde nach zu beurteilen.

Die Schülerinnen und Schüler analysieren die Lebenssituation der Kundinnen und Kunden im Hinblick auf die allgemeine Krankenversicherungspflicht. Sie unterscheiden zwischen Pflichtversicherten, freiwillig Versicherten und Familienversicherten in der gesetzlichen Krankenversicherung (Beitragsbemessungsgrenze, Versicherungspflichtgrenze) und Versicherten in der privaten Krankenversicherung. Sie grenzen in diesem Zusammenhang die Träger der gesetzlichen Krankenversicherung (Krankenkassen, Pflegekassen der Krankenkassen) von denen der privaten Krankenversicherung (Krankenversicherer, Pflegeversicherer) ab und vergleichen die Leistungen von gesetzlicher und privater Krankenversicherung. Die Schülerinnen und Schüler planen die Bedarfsdeckung für die Zielgruppen der privaten Kranken- und Pflegeversicherung und bieten maßgeschneiderten Versicherungsschutz (Vollversicherung, beihilfekonforme Restkostenversicherung, Anwartschaftsversicherung, Zusatzversicherungen) an. Sie ermitteln dabei auch die Versorgungslücken bei Arbeitsunfähigkeit und Pflegebedürftigkeit. Sie vergleichen traditionelle und neue Produkte in der Krankenversicherung. Im Beratungsgespräch unterbreiten die Schülerinnen und Schüler Vorschläge zur Risikobewältigung. Sie erfassen unter Beachtung der Datenschutzregelungen die zur Risikobeurteilung notwendigen Daten (objektive Risikomerkmale, subjektive Risikomerkmale), nehmen Anträge auf und bereiten den Abschluss von Kranken- und Pflegeversicherungen vor. Die Schülerinnen und Schüler erläutern den Versicherungsumfang der angebotenen Produkte und ermitteln deren Beiträge (Tarife, Selbstbehalte). Sie informieren die Kundinnen und Kunden in der Vollversicherung über den Aufbau von Alterungsrückstellungen und die Voraussetzungen, unter denen sie am Verfahren der Beitragsrückerstattung teilnehmen. Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler den Versicherungsschutz ihrer Kundinnen und Kunden und beraten diese bei Änderungen der individuellen Lebenssituation (Heirat, Geburt, Adoption, Wegzug, finanzielle Notlage). Im Sinne einer langfristigen Kundenbindung optimieren sie den Versicherungsschutz ihrer Kundinnen und Kunden und informieren diese über ordentliche und außerordentliche Kündigungsmöglichkeiten von Versicherungsnehmerin und -nehmer sowie Versicherer (Versichererwechsel, Mitnahme von Alterungsrückstellungen, Beendigung des Vertrages). Im Leistungsfall führen die Schülerinnen und Schüler die formelle und materielle Deckungsprüfung (Geltungsbereich, Versicherungsbeginne,Wartezeiten, Ausschlüsse) durch. Sie beurteilen den Leistungsfall dem Grunde nach, informieren die Versicherungsnehmerinnen und Versicherungsnehmer – auch mithilfe digitaler Medien – über die Regulierung und weisen sie auf ihre Rechte (Ombudsmann private Kranken- und Pflegeversicherung) und Pflichten (Prämienzahlung, Obliegenheiten) hin. In Hinblick auf Kundenzufriedenheit und Kundenbindung reflektieren die Schülerinnen und Schüler ihr Service- und Kommunikationsverhalten im Beratungsgespräch und holen sich ein Kundenfeedback ein. Sie entwickeln Strategien zur lösungsorientierten Kommunikation in konfliktbehafteten Beratungsgesprächen. |

||

| Lernfeld 9: |

Geschäftsprozesse erfassen und dokumentieren |

2. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Geschäftsprozesse zu erfassen und zu dokumentieren sowie den kaufmännischen Erfolg einer Vertriebseinheit zu bewerten.

Die Schülerinnen und Schüler analysieren die Vermögens- und Kapitalstruktur einer Vertriebseinheit (Bilanz). Sie erschließen sich die Veränderungen des Vermögens und der Schulden (Bestandsveränderungen) sowie erfolgswirksamer Geschäftsvorfälle (Veränderungen des Geschäftserfolgs, Privatkonto). Die Schülerinnen und Schüler stellen die Zusammenhänge der Zahlungsströme (Provisionen) zwischen Direktion, Vertriebseinheit und deren Mitarbeiterinnen und Mitarbeiter sowie externen Personen dar. Die Schülerinnen und Schüler bereiten den Jahresabschluss einer Vertriebseinheit vor (zeitliche Abgrenzungen, Rückstellungen) und planen mögliche Investitionen (Kauf, Leasing). Die Schülerinnen und Schüler ermitteln den Erfolg einer Vertriebseinheit anhand der Grundsätze ordnungsmäßiger Buchführung. Sie ermitteln die Anschaffungskosten und berücksichtigen die Wertminderung des Anlagevermögens (steuerrechtlich zulässige planmäßige und außerplanmäßige Abschreibungen, geringwertige Wirtschaftsgüter). Sie erstellen Gehaltsabrechnungen für Mitarbeiterinnen und Mitarbeiter auch mithilfe digitaler Medien und bewerten die Auswirkungen auf den Erfolg der Vertriebseinheit. Sie kontrollieren die Auswirkungen sämtlicher Geschäftsvorfälle auf die Gewinn- und Verlustrechnung, das Eigenkapital und die Bilanz. Die Schülerinnen und Schüler bewerten die Dokumentations- und Informationsfunktion der Finanzbuchführung für unterschiedliche Adressaten. |

||

| Lernfeld 10: |

Kunden im Bedarfsfeld Finanzanlagen beraten |

3. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden unter Berücksichtigung der persönlichen Finanzsituation und der Finanzmarktsituation zu Finanzanlagen zu beraten.

Die Schülerinnen und Schüler analysieren die Finanzsituation der Kundinnen und Kunden und ermitteln durch gezielte Fragestellungen Bedürfnisse und den damit verbundenen Finanzanlagenbedarf. Die Schülerinnen und Schüler informieren sich über die rechtlichen Grundlagen der Finanzanlagenberatung und -vermittlung sowie der Honorar-Finanzanlagenberatung (Gewerbeordnung, Finanzanlagenvermittlungsverordnung, Wertpapierhandelsgesetz, Kapitalanlagegesetzbuch, Geldwäschegesetz). Sie verschaffen sich – auch mithilfe digitaler Medien – einen Überblick über die aktuelle Situation auf den Märkten für Finanzanlagen (Geld- und Kapitalmarkt) und Kategorien von Finanzanlagen (Geldanlageformen, nichtbörsennotierte und börsennotierte Finanzanlageprodukte). Sie analysieren die Möglichkeiten der Geld- und Vermögensanlage. Hierbei unterscheiden sie Schuldverschreibungen (Arten,Rechte, Emittenten, Verzinsung, Tilgung, Laufzeit), Aktien (Arten,Rechte, Kapitalerhöhung, Börsenindizes) sowie Offene Investmentfonds (Geldmarktfonds, Rentenfonds, Aktienfonds, Gemischte Fonds, Offene Immobilienfonds, Dachfonds, Exchange Traded Funds). Die Schülerinnen und Schüler informieren sich über Wesen, Rechte, Kosten, Preisermittlung, Cost-Average-Effekt, staatliche Förderung sowie Ein- und Auszahlvarianten der Offenen Investmentfonds. Sie vergleichen Chancen- und Risikoprofile der genannten Wertpapierarten. Die Schülerinnen und Schüler planen Lösungsvorschläge zur Geld- und Vermögensanlage entsprechend der persönlichen und finanziellen Situation der Kundinnen und Kunden und unter Berücksichtigung ihrer Anlageziele (Magisches Dreieck, Nachhaltigkeit). Dabei berücksichtigen sie verändernde Finanzmarktsituationen und zeigen den Kundinnen und Kunden die Bedeutung von Ratingsystemen als Entscheidungshilfe auf. Im Beratungsgespräch erläutern die Schülerinnen und Schüler den Kundinnen und Kunden Möglichkeiten der Kapitalanlage, unterbreiten ihnen eine Anlageempfehlung und erklären daraus resultierende Chancen (Rendite) und Risiken sowie die Einflussfaktoren auf Börsenkurse. Dabei berücksichtigen sie auch steuerliche Aspekte (Abgeltungsteuer, Freistellungsauftrag). Auf Basis der persönlichen und finanziellen Kundendaten erstellen sie eine Geeignetheitserklärung und sprechen eine Empfehlung aus. Die Schülerinnen und Schüler unterstützen Kundinnen und Kunden bei der Abwicklung von Kauf- und Verkaufsaufträgen sowie bei der Eröffnung und Führung von Depotkonten und erklären ihnen die Abrechnung (Stückzinsen). Im Sinne einer langfristigen Kundenbeziehung betreuen die Schülerinnen und Schüler die Kundinnen und Kunden kontinuierlich, kontrollieren den Erfolg ihrer Anlageempfehlungen und beraten die Kundinnen und Kunden zur Optimierung der Kapitalanlagen im Rahmen des Lebenszyklus. Die Schülerinnen und Schüler beurteilen ihre Vorgehensweise im Hinblick auf Kundenzufriedenheit und Kundenbindung. Sie reflektieren den Prozessablauf und erläutern weitere Beratungsansätze. |

||

| Lernfeld 11: |

Kunden im Bedarfsfeld Altersversorgung und Absicherung der Hinterbliebenen beraten | 3. Ausbildungsjahr Zeitrichtwert: 60 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Kundinnen und Kunden im Rahmen des Drei-Schichten-Modells über Versicherungsprodukte zur Vorsorge und Absicherung zu beraten und notwendige Vertragsänderungen zu bearbeiten.

Die Schülerinnen und Schüler analysieren die Notwendigkeit der privaten Altersversorgung und der Absicherung der Hinterbliebenen. Sie ermitteln Versorgungslücken im Alter und im Todesfall aus der gesetzlichen Rentenversicherung (Alters-, Witwen- und Waisenrente) unter Berücksichtigung unterschiedlicher Lebenssituationen der Kundinnen und Kunden. Die Schülerinnen und Schüler planen kundenspezifische Versicherungslösungen im Drei-Schichten-Modell der Altersversorgung und der Absicherung der Hinterbliebenen, indem sie auf Basis der persönlichen und finanziellen Kundendaten eine Geeignetheitsprüfung durchführen. Hierbei entwickeln sie bedarfsgerechte Angebote zu staatlich geförderten Altersvorsorgeprodukten (Basisrente, Direktversicherung), garantierten und nicht garantierten Altersvorsorgeprodukten (private und fondsgebundene Rentenversicherung) sowie der Hinterbliebenenversorgung (Risikolebensversicherung). Dabei berücksichtigen die Schülerinnen und Schüler die steuerliche Behandlung der Beiträge, der Leistungen sowie der Leistungen an Dritte (nachgelagerte Besteuerung, Ertragsanteilsbesteuerung, Halbeinkünfteverfahren). Sie ermitteln die staatliche Förderung bei Abschluss entsprechender Verträge. Hierbei bereiten sie die Möglichkeiten der Vertragsgestaltung von Versicherungsverträgen (Versicherungsnehmer und -nehmerin, versicherte Person, Beitragszahler und -zahlerin, Bezugsrecht) unter Berücksichtigung der Risikoprüfung vor. Im Beratungsgespräch erläutern die Schülerinnen und Schüler den Kundinnen und Kunden Möglichkeiten der Variation des Versicherungsschutzes (Hinterbliebenenrentenzusatzversicherung, Unfalltodzusatzversicherung, Dynamik, Todesfallschutz) und informieren über die Beitragszusammensetzung. Sie beurteilen mögliche Leistungszahlungen (Überschussermittlung, -beteiligung, Rückkaufswerte, garantierte Leistungen) und zeigen den Kundinnen und Kunden Einschränkungen im Leistungsfall (materieller Beginn, Verletzung der vorvertraglichen Anzeigepflicht, Selbsttötung) auf. Im Rahmen der Bestandspflege kontrollieren die Schülerinnen und Schüler die Möglichkeiten der Vertragsgestaltung von Versicherungsverträgen (Wechsel von Versicherungsnehmerin und -nehmer, Beitragszahlerin und -zahler, Zahlungsschwierigkeiten von Versicherungsnehmerinnen und -nehmern) sowie der Gewährung von Rechten an Dritte (Bezugsrecht, Zession). Sie erstellen kundenorientierte Lösungsmöglichkeiten. Die Schülerinnen und Schüler holen Rückmeldungen zum Ablauf ihres Beratungsgesprächs ein und gehen konstruktiv mit Verbesserungsvorschlägen um. Sie reflektieren ihr eigenes Verhalten und ihre Beratungskompetenz und leiten daraus Maßnahmen zur Verbesserung sowie zur Intensivierung der Kundenbindung ab. |

||

| Lernfeld 12: |

Geschäftsprozesse steuern und Bestandskundschaft im Lebenszyklus binden | 3. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, ein Projekt zur Verbesserung der Kundenbindung unter Berücksichtigung betriebswirtschaftlicher Faktoren zu planen und umzusetzen.

Die Schülerinnen und Schüler analysieren die unternehmerische Situation eines Versicherungsbetriebs. Sie leiten betriebswirtschaftlichen Handlungsbedarf ab, indem sie harte Kennzahlen (Eigenkapitalquote, Fremdkapitalquote, Anlagendeckung, Liquidität 1. Grades, Eigenkapitalrentabilität, Fremdkapitalrentabilität, Gesamtkapitalrentabilität, Abschlussquote, Stornoquote, Terminquote, Verwaltungskostenquote, Schadenquote, Schadenhäufigkeit, Schadenbedarf, Schadendurchschnitt) sowie weiche Kennzahlen (Kundenzufriedenheitswerte) ermitteln und diese beurteilen (Soll-Ist-Vergleich). Die Schülerinnen und Schüler informieren sich über Arten und Grundlagen des Projektmanagements (klassisches und agiles Projektmanagement) unter Berücksichtigung der Projektphasen (Projekte vorbereiten, initiieren, planen, steuern, abschließen). Sie planen ein Projekt, ausgehend von der durchgeführten Analyse zur Verbesserung der betriebswirtschaftlichen Situation und zur Steigerung der Kundenbindung. Die Schülerinnen und Schüler entwickeln dazu eine Checkliste für eine erfolgreiche Projektarbeit unter Anwendung digitaler Tools und überprüfen diese auf Nachhaltigkeit. Die Schülerinnen und Schüler erarbeiten Strategien zur Kundenbindung und -rückgewinnung, indem sie Kundenzufriedenheits- und Kosten-Nutzen-Aspekte abwägen. Hierfür passen sie die Kundenkommunikation der Vertriebseinheit an, optimieren sie und implementieren neue Servicekanäle. Sie wenden die sachliche Abgrenzung (Unternehmensergebnis, Betriebsergebnis, neutrales Ergebnis) unter Berücksichtigung kalkulatorischer Kosten (Miete, Unternehmerlohn, Abschreibung) an und ermitteln den einfachen Deckungsbeitrag unter Berücksichtigung weiterer Kostenbegriffe (fixe und variable Kosten). Die Schülerinnen und Schüler präsentieren mediengestützt ihr Projekt. Dabei beachten sie die Vorschriften zum Datenschutz in Bezug auf betriebliche Daten und zum Urheberrecht. Sie reflektieren die für den Projektverlauf entscheidenden Faktoren sowie den Erfolg der ausgewählten Maßnahmen durch Auswertung der Checkliste. Dabei erstellen sie Vorschläge hinsichtlich möglicher Optimierungen des Projekts. |

||

| Lernfeld 13: |

Wirtschaftliche Einflüsse auf den Versicherungsmarkt analysieren und beurteilen | 3. Ausbildungsjahr Zeitrichtwert: 80 Stunden |

| Die Schülerinnen und Schüler verfügen über die Kompetenz, Rechtsformen der Unternehmen zu unterscheiden, Kaufverträge abzuschließen sowie verschiedene Konzepte und Instrumente der Wirtschaftspolitik zu analysieren und zu beurteilen.