Was ist Basel III eigentlich? Worum geht es da für die Banken und worum geht es für uns den Kunden bei den neuen Regelungen für den Finanzmarkt?

Basel III ist ein neues internationales Regelwerk, dass die Finanzwelt stabiler machen soll. Das Regelwerk fordert von den Banken größere Kapitalpuffer zum Schutz vor Notsituationen. Die neuen Regeln wurden vom Baseler Ausschuss für Bankenaufsicht beschlossen – einem Zusammenschluss von Notenbanken und Finanzaufsichtsbehörden. Der Ausschuss ist bei der Bank für Internationalen Zahlungsausgleich (BIZ) in Basel angesiedelt, der Zentralbank der Zentralbanken, und wurde nach dem Kollaps der Kölner Herstatt-Bank 1974 gegründet. Die Schweizer Stadt gibt dem Regelwerk seinen Namen. Schon die Vorgänger-Regelwerke trugen die Namen Basel I und II und werden nun verschärft.

Welche Regelungen sieht Basel III im Detail vor?

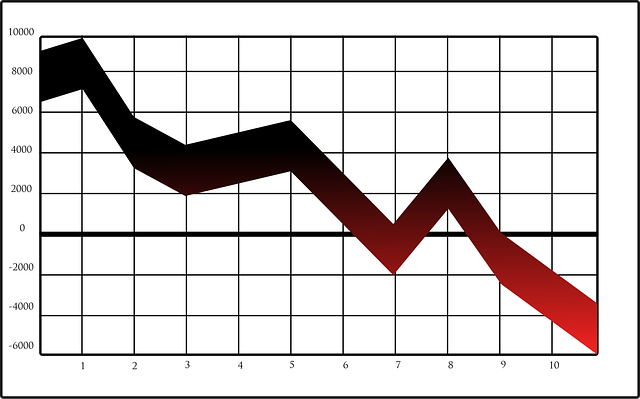

Der Baseler Ausschuss beschloss, dass Banken ihr sogenanntes Kernkapital deutlich erhöhen müssen. Die Kernkapitalquote beschreibt das Verhältnis vom Kapital einer Bank zu ihren riskobehafteten Geschäften, also zu den vergebenen Krediten und den getätigten Geldanlagen. Das Kernkapital kann in Finanzkrisen die Verluste abfangen, die es durch Kreditausfälle und Kursabstürze gibt.

Welche Folgen hat Basel III für Banken?

Werden die Kapitalanforderungen an die Banken erhöht, müssen die Institute ihre Geldpuffer aufstocken. So hat die Deutsche Bank bereits am Sonntag mit einer milliardenschweren Kapitalerhöhung auf die schärferen Regeln reagiert. Der Bundesverband deutscher Banken (BdB) rechnet alleine für die zehn größten deutschen Banken mit einem Kapitalmehrbedarf von womöglich 105 Milliarden Euro.

Was bedeutet Basel III für Bankkunden?

Eine höhere Kernkapitalquote macht Banken stabiler, weil sie beim Ausfall von Krediten in einer Krise genug Reserven haben. Das Risiko von Bankpleiten sinkt, damit ist das Geld der Bankkunden sicherer. Unklar ist, ob die Institute neuen Kapitalbedarf auch über höhere Gebühren einzuspielen versuchen. Die Branche warnte zudem bereits, dass sich das Kreditangebot für Firmen und Verbraucher verknappen könnte, wenn die Banken sich durch mehr Kernkapital gegen Risiken absichern müssen. Geschmälert werden auch die Dividenden von Bank-Aktionären, wenn die Institute mehr von ihren Gewinnen einbehalten.

Haben wir also Mitleid mit den Aktionären!

Kommentar hinterlassen