DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KG – Ist der Name nicht ein Hohn?

Jeder, der diese nun veröffentlichte Bilanz liest, der kann unsere Überschrift dann auch nachvollziehen.

DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KGDortmundJahresabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020Bestätigungsvermerk des unabhängigen AbschlussprüfersAn die DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KG, Dortmund Prüfungsurteile Wir haben den Jahresabschluss der DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KG, Dortmund, – bestehend aus der Bilanz zum 31. Dezember 2020 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar 2020 bis zum 31. Dezember 2020 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Lagebericht der DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KG, Dortmund, für das Geschäftsjahr vom 1. Januar 2020 bis zum 31. Dezember 2020 geprüft. Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

Gemäß § 322 Abs. 3 Satz 1 HGB erklären wir, dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat. Grundlage für die Prüfungsurteile Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Bestätigungsvermerks weitergehend beschrieben. Wir sind von dem Unternehmen unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen. Hinweis zur Hervorhebung eines Sachverhalts Die Gesellschaft ist bei der Aufstellung des Jahresabschlusses, trotz bilanzieller Überschuldung, von der Unternehmensfortführung nach § 252 Abs. 1 Nr. 2 HGB (Going-Concern) ausgegangen. Wir verweisen hierzu auf die Ausführungen der Geschäftsführung in Abschnitt 3.1. des Lageberichts. Unsere Prüfungsurteile sind diesbezüglich nicht modifiziert. Verantwortung der gesetzlichen Vertreter für den Jahresabschluss und den Lagebericht Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für Personenhandelsgesellschaften im Sinne des § 264a Abs. 1 HGB geltenden handelsrechtlichen Vorschriften in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung der deutschen Grundsätze ordnungsmäßiger Buchführung ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit den deutschen Grundsätzen ordnungsmäßiger Buchführung als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist. Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen. Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können. Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften entspricht und die Chancen und Risiken der zukünftigen Entwicklung zutreffend darstellt, sowie einen Bestätigungsvermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet. Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen. Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, 9. Juli 2021 Mazars GmbH & Co. KG Jörn Dieckmann, Wirtschaftsprüfer Sonja Karwinski, Wirtschaftsprüferin Bilanz zum 31. Dezember 2020AKTIVA

PASSIVA

Gewinn- und Verlustrechnung für die Zeit vom 1. Januar bis 31. Dezember 2020

Anhang für das Geschäftsjahr 2020I. Allgemeine Hinweise Die DS-Rendite-Fonds GmbH & Co. sechsundsechzigste Schiffahrt KG hat ihren Sitz in Dortmund und ist unter der Nummer HRA 16057 in das Handelsregister beim Amtsgericht Dortmund eingetragen. Der vorliegende Jahresabschluss wurde gemäß den §§ 242 ff. und §§ 264 ff. HGB sowie nach den Vorschriften des Gesellschaftsvertrages aufgestellt. Die Gesellschaft erfüllt die Größenmerkmale einer mittelgroßen Kapitalgesellschaft. Die Gliederung der Gewinn- und Verlustrechnung erfolgte gemäß § 275 Abs. 2 HGB in Anlehnung an die Empfehlung des Verbands Deutscher Reeder. II. Bilanzierungs- und Bewertungsmethoden Für die Aufstellung des Jahresabschlusses waren die nachfolgenden Bilanzierungs- und Bewertungsmethoden maßgebend. Das Sachanlagevermögen beinhaltet die beiden Seeschiffe DS VISION und DS VENTURE. Sie werden jeweils zu Anschaffungskosten, vermindert um planmäßige Abschreibungen, bewertet. Die Abschreibungen werden unter Zugrundelegung einer Nutzungsdauer von 20 Jahren nach der linearen Methode vorgenommen. Der Schrottwert wird insgesamt mit 22.597.866 EUR angesetzt. Die Vorräte werden zu Anschaffungskosten bzw. zum niedrigeren beizulegenden Wert bewertet. Die Forderungen, sonstigen Vermögensgegenstände und liquiden Mittel werden mit den Nennwerten, abzüglich notwendiger Wertberichtigungen, angesetzt. Die Rückstellungen berücksichtigen alle erkennbaren Risiken und ungewissen Verpflichtungen. Sie sind in Höhe des Erfüllungsbetrages passiviert, der nach vernünftiger kaufmännischer Beurteilung notwendig ist. Verbindlichkeiten werden mit dem Erfüllungsbetrag angesetzt. Auf fremde Währung lautende Vermögensgegenstände und Verbindlichkeiten werden gemäß § 256a HGB grundsätzlich mit dem Devisenkassamittelkurs zum Abschlussstichtag umgerechnet. Bei einer Restlaufzeit von mehr als einem Jahr wird dabei das Realisationsprinzip (§ 252 Abs. 1 Nr. 4 Halbsatz 2 HGB) und das Anschaffungskostenprinzip (§ 253 Abs. 1 Satz 1 HGB) beachtet. Die Fremdwährungsdarlehen werden als einheitlicher Schuldposten mit einer Gesamtlaufzeit von insgesamt größer einem Jahr behandelt. § 256a Satz 2 HGB wurde daher nicht angewendet. III. Erläuterungen zur Bilanz Anlagevermögen Die Entwicklung des Anlagevermögens ist im Anlagenspiegel dargestellt. Sonstige Vermögensgegenstände Der Posten beinhaltet im Wesentlichen die Verrechnungskonten mit dem Vertragsreeder (insgesamt 299 TEUR), eine bei der Komplementärin hinterlegte Zahlung im Zusammenhang mit der Offhire-Garantie in Höhe von 297 TEUR sowie eine Gewerbesteuerforderung für 2019 in Höhe von 131 TEUR. Eigenkapital Der Jahresüberschuss in Höhe von 14.299 TEUR wurde den Ergebnisvortragskonten gutgeschrieben. Sonstige Rückstellungen Die sonstigen Rückstellungen wurden hauptsächlich für den noch nicht abgerechneten Offhire- Bonus in Höhe von 123 TEUR, für noch nicht abgerechnete Schiffsbetriebskosten in Höhe von 80 TEUR sowie für die Prüfung des Jahresabschlusses 2020 in Höhe von 18 TEUR gebildet. Verbindlichkeiten Die Verbindlichkeiten sind im Verbindlichkeitenspiegel (Anlage zum Anhang) hinsichtlich ihrer Fristigkeit und Besicherung im Einzelnen dargestellt. Die sonstigen Verbindlichkeiten beinhalten im Wesentlichen die von einem Konsortium verschiedener Darlehensgeber gewährten Darlehen aus der Schiffsfinanzierung in Höhe von insgesamt 144.688 TEUR. IV. Erläuterungen zur Gewinn- und Verlustrechnung Allgemein Die Gewinn- und Verlustrechnung ist gemäß § 275 Abs. 2 HGB nach dem Gesamtkostenverfahren gegliedert. Die Gesellschaft verwendet den Gemeinschaftskontenrahmen des Verbandes Deutscher Reeder, um dem besonderen Geschäft der Gesellschaft Rechnung zu tragen. Sonstige betriebliche Erträge und Aufwendungen Die sonstigen betrieblichen Erträge und Aufwendungen beinhalten Währungsgewinne in Höhe von 8.003 TEUR und Währungsverluste in Höhe von 1.346 TEUR. Steuern vom Einkommen und vom Ertrag Bei den Steuern vom Einkommen und vom Ertrag in Höhe von 11 TEUR handelt es sich im Wesentlichen um Gewerbesteueraufwand für die Jahre 2020 bzw. 2018 in Höhe von 53 TEUR bzw. 73 TEUR sowie um eine Gewerbesteuererstattung für das Jahr 2018 in Höhe von 113 TEUR. V. Sonstige Angaben Sonstige finanzielle Verpflichtungen Im Zusammenhang mit der nächsten Klassedockung bestehen sonstige finanzielle Verpflichtungen in Höhe von geschätzten 2.000 TUSD pro Schiff zuzüglich Investitionen aufgrund von neuen Regularien. Aus dem Bereederungsvertrag bestehen sonstige finanzielle Verpflichtungen in Höhe von 400 USD / Tag je Schiff für das Bereederungsentgelt. Hafteinlage Die im Handelsregister gemäß § 172 Abs. 1 HGB eingetragenen Einlagen in Höhe von 60 TEUR sind noch nicht geleistet. Persönlich haftende Gesellschafterin Persönlich haftende Gesellschafterin ist die DS-Rendite-Fonds 66. Schiffahrt Verwaltungs- GmbH, Dortmund. Sie hat ein gezeichnetes Kapital von 25 TEUR. Sie leistet keine Einlage und ist am Vermögen der Gesellschaft nicht beteiligt. Geschäftsführung und Vertretung Die Geschäftsführung und Vertretung obliegt der persönlich haftenden Gesellschafterin DS-Rendite-Fonds 66. Schiffahrt Verwaltungs-GmbH, Dortmund. Diese wurde im Berichtsjahr vertreten durch

Anzahl der Arbeitnehmer Die Gesellschaft hat keine eigenen Arbeitnehmer beschäftigt. Der in der Gewinn- und Verlustrechnung ausgewiesene Personalaufwand in Höhe von 3.228 TEUR betrifft das durch Fremdunternehmen gestellte Seepersonal. Honorar des Abschlussprüfers Vom Abschlussprüfer der Gesellschaft wurden im Geschäftsjahr die folgenden Honorare berechnet:

Dortmund, den 8. Juni 2021 DS-Rendite-Fonds 66. Schiffahrt Verwaltungs-GmbH als geschäftsführende Komplementärin Dr. Albert Tillmann Nicole Overwien Marcus Friedrichs Der Jahresabschluss wurde durch Beschluss der Gesellschafter am 13.07.2021 festgestellt. A Anlagevermögen

B. Forderungen und sonstige Vermögensgegenstände (Vorjahreszahlen in Klammern)

C. Verbindlichkeiten (Vorjahreszahlen in Klammem)

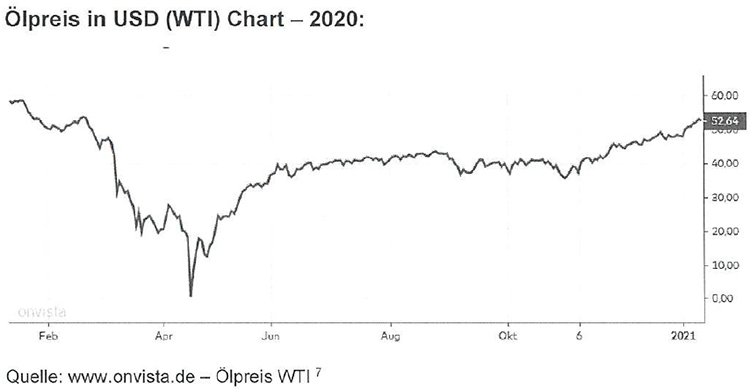

Lagebericht für das Geschäftsjahr 20201. Wesentliche Geschäfts- und Rahmenbedingungen 1.1 Allgemeines Gesellschaftszweck Gegenstand des Unternehmens sind der Erwerb und der Betrieb von Frachtschiffen im internationalen Seeverkehr und alle damit im Zusammenhang stehenden Geschäfte. Unternehmensschwerpunkt Die Gesellschaft ist Eigentümerin der beiden Tankschiffe der VLCC-Klasse DS VISION und DS VENTURE. Die Gesellschaft hat die Schiffe seit ihrer Infahrtsetzung im Jahr 2011 ohne Unterbrechung betrieben. Ursprünglich war beabsichtigt, die Schiffe nach deren Ablieferung in neu aufzulegende geschlossene Schiffsfonds zu überführen. Aufgrund der mit der Finanzkrise einhergehenden Veränderungen der Schiffs- und Investmentmärkte und im Vertrieb für geschlossene Schiffsfonds konnte dies nicht umgesetzt werden, so dass die Anteile an der Gesellschaft zunächst bei den Gründungsgesellschaftern, zwei Gesellschaften der Dr. Peters Group, verblieben. Die Finanzierung der Gesellschaft erfolgte durch Gesellschafterdarlehen sowie durch langfristige Bankdarlehen der Hamburg Commercial Bank AG, Hamburg (vormals: HSH Nordbank AG, Hamburg), für die Gesellschaften der Dr. Peters Group Bürgschaften übernahmen. Im Jahr 2018 fand ein Gesellschafterwechsel mit weitreichenden Folgen für die Finanzierungssituation der Gesellschaft statt. Die bisherigen Gesellschafter haben sämtliche Anteile an der Gesellschaft an die Bluesky 8 Leasing Company Ltd., Dublin (Irland), veräußert; das Closing fand am 24.09.2018 statt. Im Zuge dieser Transaktion wurden sowohl die Gesellschafterdarlehen als auch die bisherigen Bankdarlehen vollständig zurückgeführt und durch neue langfristige Darlehen ersetzt, die durch ein Konsortium verschiedener Darlehensgeber gewährt wurden. Das Konsortium aus Ocean Snow Shipping Ltd., Hong Kong (China), und Great Star Shipping Investment Ltd., Hong Kong (China), wird von Minsheng Blueocean Leasing Corporation Ltd., Hong Kong (China), geführt. Tonnagesteuer Die Gesellschaft hat seit der Auslieferung der beiden Tankschiffe im Jahr 2011 gemäß § 5a EStG zur Gewinnermittlung nach der Tonnage optiert. 1.2 Wirtschaftsbericht 1.2.1 Weltwirtschaft Das Wachstum der Weltwirtschaft zeigt sich in der Entwicklung des globalen Bruttoinlandsproduktes (BIP). Im Zuge der Covid-19-Pandemie ist das globale BIP 2020 um 4,2 % gesunken. Für 2021 wird eine langsame Erholung erwartet.1 Die aktuellen Prognosen der Weltbank im Global Economic Prospects January 2021 bestätigen teilweise die vorangegangenen Einschätzungen der OECD: Zum einen wird sich die Weltwirtschaft 2021 mit einem prognostizierten Wachstum von 4 % insgesamt weniger schnell erholen, als noch zu Beginn der Pandemie gehofft wurde. Zum anderen wird das Ausmaß der Erholung in den jeweiligen Volkswirtschaften recht unterschiedlich ausfallen.2 Ein wesentlicher Faktor für den Tankermarkt ist die Ölnachfrage, die in 2020 um rund 8,8 % gefallen ist (Vorjahr: Anstieg um 0,8 %).3 Währenddessen reduzierte sich das Ölangebot um rund 6,4 % (Vorjahr: 0,2 %). Für das laufende Geschäftsjahr wird jedoch mit einer Ausweitung des Ölangebots von rund 1,5 % gerechnet.4 Gleichzeitig wird von einer Erhöhung der Ölnachfrage um rund 6,7 % ausgegangen.5 Besonders im zweiten Quartal des Berichtsjahres ist der Ölpreis, wie unten beispielsweise anhand der Sorte WTI dargestellt, deutlich gesunken: Mit der Covid-19-Pandemie waren die Ölpreise drastisch abgestürzt. Im Verlauf des Jahres 2020 haben die Ölpreise aber wieder zugelegt und sind per Jahresende auf den höchsten Stand seit der ersten Corona-Welle im Frühjahr gestiegen. Unterstützung erhalten die Ölpreise derzeit vor allem aus zwei Richtungen. Zum einen sorgt der schwache Dollar für eine rege Rohölnachfrage. Ausschlaggebend ist, dass der Rohstoff Öl international in der amerikanischen Währung gehandelt wird. Fällt der Dollarkurs, wird Erdöl für Investoren aus anderen Währungsgebieten günstiger, was deren Nachfrage tendenziell belebt. Hinzu kommt die Aussicht auf eine allmähliche Besserung der Corona-Lage. Derzeit schränken viele Länder das öffentliche Leben zwar ein, um der Pandemie Herr zu werden. Doch viele Anleger blicken weiter in die Zukunft und hoffen auf eine Besserung der Lage im Laufe des Jahres 2021. Dann dürften zunehmende Impfungen dafür sorgen, dass das öffentliche Leben Zug um Zug geöffnet werden kann, was Wirtschaft und Ölnachfrage zugutekäme.6  1 https://www.oecd.org/wirtschaftsausblick/dezember-2020/, Abruf: Januar 2021. 1.2.2 Tankermarkt Angebot und Nachfrage Im Jahr 2020 war auch der Tankermarkt den Auswirkungen der Covid-19-Pandemie ausgesetzt. Die Nachfrage nach Rohöltankern verringerte sich gemäß Clarksons im abgelaufenen Geschäftsjahr um 4,4 % gegenüber dem Vorjahr (Stand: Dezember 2020).8 Gleichzeitig stieg das Angebot um 1,7%.9 Für das Jahr 2021 erwartet Clarksons, dass sich die Nachfrage nach Rohöltankern um 5,7 % und das Angebot um 4,2 % erhöht.10 Insgesamt beeinflusst die Covid-19-Pandemie die Dynamik im Öl- und Tankermarkt unverändert, und die finalen Auswirkungen sind noch ungewiss. Die Preise für gebrauchte Tankschiffe sind gegenüber dem Vorjahr gesunken: Der Preis für einen fünf Jahre alten VLCC lag Ende 2020 bei 63 USD Mio. (2019: 75 Mio. USD.), für einen zehn Jahre alten VLCC lag der Preis bei 43 Mio. USD (2019: 53 Mio. USD).11 Charterraten Die Schifffahrt insgesamt befand sich nach 2008 in einer durchgreifenden Krise, bedingt durch teilweise erhebliche Überkapazitäten in sämtlichen Segmenten. Das hatte zur Folge, dass die Charterraten für VLCC in den Jahren 2012 bis 2014 teilweise Werte von unter 10.000 USD pro Tag erreichten. Nachdem sich seit Oktober 2014 eine signifikante Steigerung der Charterraten für VLCC zeigte, gaben diese ab 2016 wieder deutlich nach. Nach einer durchschnittlichen Spotmarktrate von 41.488 USD pro Tag in 2016 belief sich diese in 2017 auf 17.794 USD pro Tag, in 2018 auf 15.561 USD pro Tag.12 In 2019 hat der Tankermarkt eine deutliche Erholung erlebt: Die durchschnittlichen Spotmarktraten sind auf 41.364 USD pro Tag gestiegen. Im Bereich der Dreijahrescharter sind die Charterraten ebenfalls gestiegen. Die durchschnittliche Dreijahrescharterrate lag 2019 bei rund 30.077 USD pro Tag und damit rund 17 % über dem Vorjahreswert.13 Im Jahr 2020 hat sich dieser Trend ungeachtet der Covid-19-Pandemie zunächst fortgesetzt: die durchschnittliche Spotmarktrate lag 2020 bei 53.145 USD pro Tag, die Dreijahrescharter bei 33.305 USD pro Tag.14 Vor dem Hintergrund der schwierigen Gesamtwirtschaftslage sind die Tankerraten zum Jahresende 2020 deutlich eingebrochen, die durchschnittlichen Spotmarktraten für VLCC-Tanker lagen per 27. November 2020 bei rund 12.444 USD pro Tag15, per 18. Dezember 2020 bei rund 18.687 USD pro Tag16. Insgesamt sieht Clarksons auch aufgrund der letzten Opec-Entscheidung, die Produktion zu reduzieren, und der erwarteten Erholung der Ölnachfrage gute Argumente für eine Erholung des Tankschiffmarktes im Jahr 2021.17 8 Clarksons – Oil & Tanker Trades Outlook, Dezember 2020; S. 3. 2. Operatives Geschäft & Verlauf 2.1 Vercharterung Mit China Shipping Development Company Ltd., Hong Kong (China), wurde am 28.05.2008 für jedes Schiff ein Chartervertrag mit einer Laufzeit von 16 Jahren +/- 60 Tagen (in charterer’s option) ab Ablieferung abgeschlossen. Die Übergabe der Schiffe an den Charterer erfolgte 2011. China Shipping Development Company hat eine Performance Guarantee abgegeben. Die beiden Chartervereinbarungen sind rechtskräftig. Mit Nachricht vom 12.06.2014 hat der Charterer mitgeteilt, dass er die Schiffe jeweils an eine Gesellschaft der China Shipping Gruppe unterverchartern möchte. Die Charterverträge sehen diese Option vor; die vertraglichen Verpflichtungen unseres Vertragspartners werden dadurch nicht berührt. Die Betriebsphase verlief im Geschäftsjahr 2020 insgesamt planmäßig. Es gab keine größeren ungeplanten Offhire-Fälle, Versicherungsschäden oder technischen Störungen bei der Schiffstechnik oder der nautischen Führung. Rechtliche Auseinandersetzungen oder Arbitrageverfahren gab es nicht. Der Charterer kommt seinen vertraglichen Verpflichtungen vollständig nach. 2.2 Bereederung durch die DS Tankers GmbH & Co. KG Die Bereederung der beiden Schiffe wird seit 2011 durch die DS Tankers GmbH & Co. KG durchgeführt. Gemäß der ursprünglich abgeschlossenen Bereederungsverträge war der Vertragsreeder verpflichtet, der Gesellschaft bis spätestens zum 31. Oktober eines jeden Jahres eine Prognose über die zu erwartende Entwicklung der Schiffsbetriebskosten für das folgende Kalenderjahr vorzulegen. Im Geschäftsjahr 2020 lagen die angefallenen Schiffsbetriebskosten der beiden Seeschiffe jeweils im Plan des Vertragsreeders. Die Zusammenarbeit mit dem Vertragsreeder verläuft gut. Im Zusammenhang mit dem im Geschäftsjahr 2018 erfolgten Gesellschafterwechsel wurden mit der DS Tankers GmbH & Co. KG neue Bereederungsverträge für die beiden Schiffe abgeschlossen, in denen der Bereederer die täglichen Schiffsbetriebskosten (exkl. Kosten für Dockungen etc.) garantiert. Außerdem hat die Komplementärin der Gesellschaft Garantien hinsichtlich der laufenden Verwaltungskosten sowie der jährlichen technisch bedingten Ausfalltage (exkl. Offhire wegen Dockungen etc.) abgegeben. 3. Darstellung der Vermögens-, Finanz- und Ertragslage 3.1 Vermögenslage Die Vermögenslage der Gesellschaft stellt sich wie folgt dar:

Das Vermögen der Gesellschaft besteht im Wesentlichen aus den beiden Seeschiffen, deren fortgeführte Anschaffungskosten sich – vermindert um planmäßige Abschreibungen in Höhe von TEUR 7.537 – auf TEUR 49.318 bzw. TEUR 52.115 belaufen. Im Umlaufvermögen sind liquide Mittel (Guthaben bei Kreditinstituten) in Höhe von TEUR 2.524 enthalten. Das Kommanditkapital beträgt wie im Vorjahr TEUR 440. Hiervon sind EUR 0,00 eingefordert. Den Vermögenswerten stehen auf der Passivseite neben Rückstellungen (TEUR 313) und Verbindlichkeiten aus Lieferungen und Leistungen (TEUR 568) im Wesentlichen Verbindlichkeiten aus der Schiffsfinanzierung (TEUR 144.688) gegenüber, die jeweils überwiegend auf USD lauten. Die Gesellschaft ist bilanziell überschuldet. Das Eigenkapital hat sich gegenüber dem Vorjahr um TEUR 14.299 erhöht. Es besteht angesichts der 16-jährigen Charter mit China Shipping Development Company Ltd., Hong Kong (China), und aufgrund der Performance Guarantee der an der Börse Hong Kong gelisteten China Shipping Development Company Ltd. eine positive Fortführungsprognose. 3.2 Finanzlage Seit der Umfinanzierung, die mit dem Closing im September 2018 erfolgreich abgeschlossen wurde, sind die beiden Tankschiffe durch neue langfristige Darlehensverträge zu festen Zinssätzen zwischen 5,85% und 11% finanziert. Das Tilgungsprofil ist dergestalt vereinbart worden, dass mit Beendigung der bestehenden Time Charter die Darlehensverbindlichkeiten aus der Schiffsfinanzierung bis auf die angenommenen Schrottwerte zurückgeführt sein werden. Es können sämtliche Zins- und Tilgungsleistungen vertragsgemäß erbracht werden, sofern die bestehenden Charterverträge durch den Charterer weiterhin fristgerecht und vollständig erfüllt werden. Der Finanzmittelbestand der Gesellschaft ist im Geschäftsjahr 2020 von TEUR 5.391 um TEUR 2.867 auf TEUR 2.524 gesunken. Die Gesellschaft konnte im abgelaufenen Geschäftsjahr ihre Zahlungsverpflichtungen aus dem operativen Schiffsbetrieb und den laufenden Kapitaldienst vollständig erfüllen. 3.3 Ertragslage Die Ertragslage der Gesellschaft stellt sich wie folgt dar:

(Plan 2020 basierte auf einem angenommenen Wechselkurs von 1,12 USD/€) Analyse der Ertragslage Aufgrund des langfristigen Chartervertrages und der fest vereinbarten Charterraten sowie der auch im Geschäftsjahr 2020 geringen Offhire-Zeiten sind die Umsatzerlöse mit dem Vorjahresniveau vergleichbar. Die Kursentwicklung des USD zum EUR führte zu einer negativen Ergebnisauswirkung. Die Kursentwicklung des USD zum EUR führte bei den Kostenpositionen, die hauptsächlich in USD abgerechnet werden (schiffsbetriebsbezogene Aufwendungen und Zinsaufwendungen), zu positiven Ergebnisauswirkungen. Die sonstigen operativen Erträge beinhalten Erträge aus der Auflösung von Rückstellungen (TEUR 15) sowie Erträge aus Schiffsbetriebskosten-Garantien (TEUR 229). In den sonstigen operativen Aufwendungen sind Aufwendungen aus Offhire-Bonus in Höhe von TEUR 170 und Aufwendungen aus der variablen Vergütung aus Verwaltungskostenabrechnung 2020 in Höhe von TEUR 123 enthalten. Das Zinsergebnis beinhaltet hauptsächlich Zinsaufwendungen im Zusammenhang mit den Schiffsdarlehen. Soll-Ist-Vergleich mit der Vorjahresprognose Wesentliche Steuerungsgröße der Gesellschaft ist das sog. „operative Reedereiergebnis“, eine Ergebnisgröße vor Zinsen, Abschreibungen sowie neutralen Erträgen und Aufwendungen. Es handelt sich hierbei um den Saldo aus den Positionen „Umsatzerlöse“ verringert um „Schiffsbetriebsbezogene Aufwendungen“, „Personalaufwand“, „sonstige operative Erträge“ und „sonstige operative Aufwendungen“. Das Ergebnis ist die Grundlage der weiteren Mittelverwendung. Das operative Reedereiergebnis des Berichtsjahres 2020 liegt über dem Planwert für das Geschäftsjahr 2020. Die Chartererlöse lagen unter den Planwerten, was durch negative Währungseffekte begründet werden kann. Die schiffsbezogenen Aufwendungen lagen oberhalb des Planwerts. 4. Chancen- und Risikobericht Die Erfüllung der vertraglichen Verpflichtungen des Charterers Der Charterer hat bislang seine vertraglichen Charterzahlungsverpflichtungen erfüllt. Im Geschäftsjahr 2020 und bis heute sind keine wesentlichen Zahlungsverzögerungen aufgetreten. Gegenwärtig sind keine Anzeichen dafür ersichtlich, dass der Charterer seinen Verpflichtungen nicht nachkommt. Im Gegenteil: Aus der Erkenntnis, dass der Charterer seine Verpflichtungen auch in Jahren größerer Marktinstabilität (2012 / 2013) erfüllt hat, entnimmt die Geschäftsführung die Annahme, dass alle vertraglichen Verpflichtungen seitens des Charterers erfüllt werden. Dazu trägt die gute, technische Performance der Schiffe bei. Marktänderungen 2020 lag die durchschnittliche Spotmarkt-Rate bei 53.145 USD pro Tag, die Dreijahrescharter bei 33.305 USD pro Tag. Gemäß Clarkson Shipping Intelligence Weekly vom 08.01.2021 liegt eine Einjahrescharter für VLCC aktuell bei 24.625 USD pro Tag und die Spotmarkt-Rate bei 12.982 USD pro Tag.18 Die Gesellschaft ist nur mittelbar von dieser Entwicklung betroffen. Aufgrund der langfristigen Vercharterung der Tankschiffe mit einem bonitätsstarken Charterer zu 53.475 USD pro Tag rechnet die Geschäftsführung derzeit mit keinen wesentlichen negativen Auswirkungen auf die zukünftige Vermögens-, Finanz- und Ertragslage der Gesellschaft. 18 Clarksons Research – Shipping Intelligence Weekly, 08.01.2021, Seite 2+9. Schiffsbetrieb und Wechselkursrisiken / Währungsklausel Ferner bestehen grundsätzlich die üblichen Risiken aus dem Schiffsbetrieb und Wechselkursrisiken aus den beiden Langfristfinanzierungen. Die allgemeinen Betriebskostenrisiken aus dem laufenden Schiffsbetrieb sind durch die vom Bereederer abgegebenen Garantien begrenzt. Fremdwährungsrisiken werden nicht gesondert gesteuert. 5. Prognosebericht Markt Insgesamt beeinflusst die Covid-19-Pandemie die Dynamik im Öl- und Tankermarkt, die finalen Auswirkungen sind noch ungewiss. Bislang hat der Markt für Öltanker der Krise aber relativ gut getrotzt. Per Dezember 2020 befinden sich 69 VLCC in den Orderbüchern, wovon 32 im noch laufenden Jahr ausgeliefert werden sollen. Das Orderbuch für VLCC entspricht etwa 8 % der bestehenden Gesamtflotte.19 Clarksons erwartet, dass sich die Nachfrage nach Rohöltankern um 5,7 % und das Angebot um 4,2 % erhöht.20 Finanz- und Ertragslage Auf Basis der Erfüllung der bestehenden Charterverträge sind ein planmäßiger Schiffsbetrieb und der turnusgemäße Kapitaldienst gesichert. Unter diesen Annahmen erwartet die Geschäftsführung für das Jahr 2021 ein Jahresergebnis in Höhe von TEUR – 86.

Im Geschäftsjahr 2021 stehen im Rahmen der Zehnjahresdockung Investitionen in ein sog. „Ballast Water Treatment System“ (Aufbereitung des Ballastwassers) an. Der technische Manager schätzt die Kosten für dieses System auf rund 1,5 Mio. USD pro Schiff und die Kosten für die Dockung auf rund 2,0 Mio. USD pro Schiff. Zur Finanzierung der Dockungskosten ist mit einer weiteren Inanspruchnahme von Darlehensmitteln in Höhe von TUSD 6.818 zu rechnen. 19 Clarksons – Oil & Tanker Trades Outlook, Dezember 2020; S. x. 6. Risikoberichterstattung über die Verwendung von Finanzinstrumenten Ein Zinsrisiko besteht nicht, da die Zinssätze für die Langfristdarlehen, die im Geschäftsjahr 2018 aufgenommen wurden, über die Gesamtlaufzeit festgeschrieben sind. Währungsrisiken bestehen größtenteils nicht, da neben den Einnahmen in USD auch die wesentlichen Ausgaben (Schiffsbetriebskosten, Zins, Tilgung) in USD erfolgen.

Dortmund, den 8. Juni 2021 DS-Rendite-Fonds 66. Schiffahrt Verwaltungs-GmbH als geschäftsführende Komplementärin Dr. Albert Tillmann Nicole Overwien Marcus Friedrichs |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Neueste Kommentare